фрс сша

⚡️Ключевой день для фондовых рынков - ФРС сегодня объявит о потолке ставок? Первые сигналы к коррекции ММВБ

- 20 сентября 2023, 13:28

- |

- комментировать

- Комментарии ( 0 )

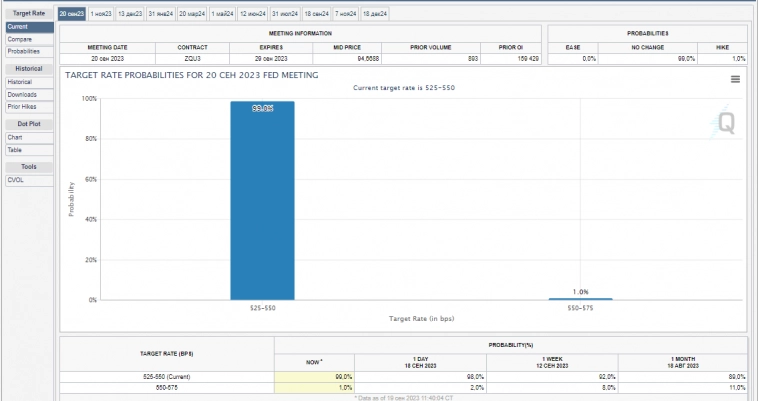

CME FedWatch: С вероятностью 99%, что ФРС оставит ставку на прежнем уровне

- 19 сентября 2023, 19:57

- |

С учетом того, что ставки инвесторов теперь оцениваются с вероятностью 99%, что ФРС будет удерживать ставки на прежнем уровне, согласно инструменту CME FedWatch, большая часть внимания инвесторов сосредоточена на том, что председатель ФРС Джером Пауэлл говорит о ноябрьском заседании, и на любых новых указаниях на будущие шаги из обновленной сводки экономических прогнозов или так называемого «точечного графика».

«Чиновники ФРС дали понять, что они могут позволить себе действовать осторожно на данном этапе и оставят целевой диапазон ставки по фондам без изменений на уровне 5,25-5,5% на своем сентябрьском заседании», — написал главный экономист Goldman Sachs США Дэвид Мерикл в аналитической записке, предваряющей заседание. «Непосредственный вопрос для рынков заключается в том, продолжит ли медианная точка прогнозировать дополнительное повышение в этом году до 5,5-5,75%, предположительно в ноябре. Мы думаем, что так и будет, но только незначительным большинством, и отчасти со стратегической целью сохранения гибкости».

( Читать дальше )

Видео: В ожидании заседания ФРС. Наши прогнозы и ставки

- 19 сентября 2023, 13:46

- |

Уже сегодня начинается заседание ФРС, а завтра будет известно решение по ставке. Несмотря на то, что аналитики практически единодушны в своих прогнозах, о вероятности повышения ставки на этом заседании, важной будет риторика ФРС на будущую перспективу, т. к. мнения по поводу ноябрьского решения по ставке разделились 50/50 — одни считают, что ставка останется без изменения, другие, что будет повышена. Как правильно спозиционировать свой портфель?

В данном видео мы расскажем, чего ожидаем от заседания ФРС, и на какие классы активов обращаем свое внимание, а также ответим на такие вопросы:— Что с экономикой США?

— Состояние рынка труда в США

— Прогноз темпов роста ВВП и ситуации с инфляцией

— Ожидания по ставке ФРС

— Как в текущей ситуации позиционировать портфель?

— Сектор, который крайне недооценен

— Привлекательность высокодоходных облигаций

Будем благодарны за вопросы и обратную связь на нашем канале.

Мы будем поддерживать цены на недвижимость столько, сколько потребуется.

- 19 сентября 2023, 07:22

- |

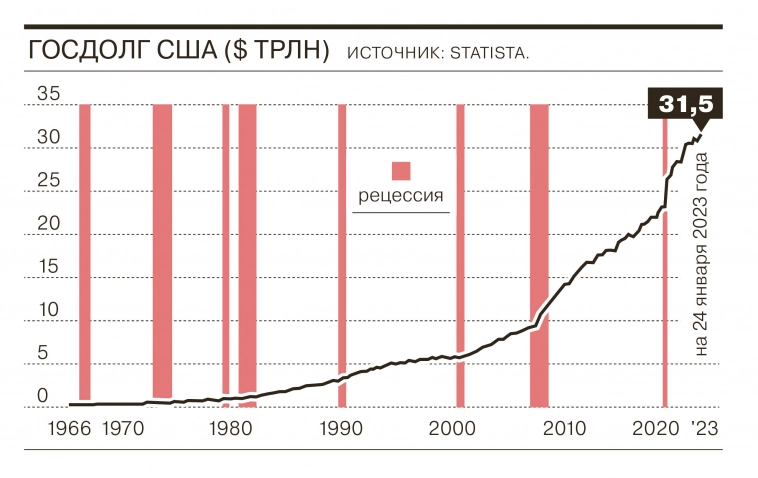

Предыдущий рекордный размер госдолга в $32 трлн был зафиксирован только три месяца назад.

Давайте здраво рассуждать… Просто смотрим график и ищем закономерности… Рост госдолга вошёл в активную фазу с 2008г, до этого всё было более-менее норм. Что произошло в 2008?! Ипотечный (и сразу же мировой) финансовый кризис. Какова его причина?! Слышали что-нибудь про молочный финансовый кризис? Пельменный? Пивной? Нет! Знаете почему не слышали?! Потому что цены на эти товары доступны покупателю, и в них нет спекуляций, никому в голову не придёт покупать пельмени сегодня, пока ЦБ не повысил ставки по кредитам, с одной целью — перепродать эти пельмени, либо сдавать их в аренду)))

А ценники на жильё задрали относительно покупательской способности куда-то в космос, а эта покупательская способность уехала у США за последние 20 лет куда-то в Китай. Вот и получили аналог фондовых пузырей, только уже в реальном секторе.

И дальше выбор простой: ты либо пузырь сдуваешь, либо поддерживаешь (но не как Украину, а на полном серьёзе).

( Читать дальше )

Глянем Американские Бонды перед ставкой

- 19 сентября 2023, 00:11

- |

Если доходность 1-летней облигации (US1Y) выше доходности 5-летней облигации (US5Y), как вы упомянули (5,4% > 4,4%), это часто называют «инвертированной доходностью». изгиб." Перевернутая кривая доходности может быть сигналом рыночных ожиданий потенциального экономического спада или рецессии. При нормальной кривой доходности долгосрочные облигации обычно имеют более высокую доходность, чем краткосрочные облигации, что отражает ожидание более высоких процентных ставок в будущем. Однако, когда краткосрочная доходность выше, чем долгосрочная доходность, это может свидетельствовать о том, что инвесторы обеспокоены краткосрочными экономическими перспективами и ищут безопасности в долгосрочных облигациях.

Что касается доллара США (USD), перевернутая кривая доходности потенциально может иметь неоднозначное влияние на валюту:

Статус безопасной гавани: Доллар США часто считается валютой-убежищем. Когда инвесторы начинают беспокоиться об экономических условиях и волатильности рынка, они могут обратиться к доллару США как к безопасному активу. Таким образом, перевернутая кривая доходности может привести к увеличению спроса на доллар США.

( Читать дальше )

Насколько высоко и как долго? Заседание ФРС даст информацию о процентных ставках

- 18 сентября 2023, 12:01

- |

Чиновники Федеральной резервной системы, вероятно, не поднимут базовую ставку по федеральным фондам на встрече на следующей неделе, но они прольют некоторый свет на то, как долго сохранятся сегодняшние высокие процентные ставки.

КЛЮЧЕВЫЕ ВЫВОДЫ

Федеральная резервная система, вероятно, сохранит ключевую процентную ставку на неизменном уровне на своем заседании на следующей неделе.

Участники рынка будут внимательно следить за свежими экономическими прогнозами Федерального комитета по открытым рынкам, которые намекнут на то, насколько высоко ФРС может повысить ставку по федеральным фондам и когда она может начать ее снижать.

Чиновники ФРС рассмотрят экономические данные, чтобы оценить, насколько повышение ставок ФРС до этого момента замедлило экономику и насколько быстро снижается инфляция.

( Читать дальше )

Брокер Стрифор: ФРС сохранит ястребиную риторику

- 18 сентября 2023, 10:20

- |

Казалось бы, в США и Европе инфляцию сумели обуздать. Конечно, до целевого уровня инфляция еще не дошла, однако за последний год рост цен существенно замедлился.

Достичь этого удалось дорогой ценой. Несмотря на то, что сейчас США лидирует по объемам добываемой нефти, для того, чтобы сбить цены на бензин, пришлось использовать стратегические запасы нефти. За год запасы уменьшились практически наполовину, и это минимальный уровень за последние 40 лет. А резкое повышение процентных ставок сказалось на банковской системе и рынке недвижимости.

Жесткая денежно-кредитная политика также оказывает дополнительное давление на промышленность, объемы которой во многих развитых по разным причинам снижаются. Но уже заметно охлаждение и в секторе услуг, который довольно долго вытягивал экономику развитых стран. Очевидно, что дальнейший рост ставок только усилит давление на все сферы экономики.

Тем не менее, Европейский Центральный банк на прошлой неделе в очередной раз повысил ставку, вызвав разочарование на рынке.

( Читать дальше )

Как аналитики с Wall-Street облажались в этом году

- 18 сентября 2023, 09:27

- |

Какой прогноз был повсеместно на начало года? Конечно же крахобвал. Никто не верил, что рынки могут расти про растущей ставке и отсутствии стимулов от ЦБ. Н получили мы совершенно иной итог — рост рынков 15%+, что даже выше исторических средних.

Сейчас все те пермабиры (кто это такие t.me/mihaylets_pro/817) начинают переобуваться и вместо прогнозов на падение “рисуют” уже рост даже с текущих, довольно высоких отметок.

Что тут нужно знать?

Первое — консенсус. График ниже показывает экспозицию в акции, которая была на рекордных лоях, а значит все те, кто хотел продать, продали. Т.е. мы получили с вами консенсус, который практически никогда не срабатывает (почему так смотрите в лекции, размещал выше ).

( Читать дальше )

Еженедельная экономика США и последние экономические показатели 11-15.09.2023

- 18 сентября 2023, 00:47

- |

Проанализируем ключевые экономические показатели

Индекс потребительских цен (CPI)

В августе 2023 года Индекс потребительских цен (CPI) показал, что стоимость жизни в США продолжает расти. Индекс CPI по месяцам вырос на 0,6%, соответствуя ожиданиям, а по годам составил 3,7%, превысив прогноз 3,6%. Эти цифры свидетельствуют о том, что инфляция остается заботой, влияя на покупательную способность потребителей. В ответ на это инвесторы могут рассмотреть активы, которые исторически хорошо проявляют себя в периоды инфляции, такие как недвижимость, сырьевые товары и некоторые акции.

Индекс потребительских цен без учета продуктов питания и энергии (Core CPI)

Индекс Core CPI, который исключает колеблющиеся цены на продукты питания и энергию, увеличился на 0,3% в августе 2023 года, немного превысив ожидания. Этот показатель предоставляет более стабильное представление о трендах базовой инфляции. Для инвесторов это подчеркивает важность диверсификации своих портфелей за счет активов, менее подверженных инфляционным давлениям, таких как облигации с защитой от инфляции (TIPS) или акции, выплачивающие дивиденды.

( Читать дальше )

Federal Reserve System USA - Убыток 6 мес 2023г: $57,384 млрд против прибыли $63,344 млрд г/г

- 17 сентября 2023, 20:55

- |

Federal Reserve System USA

Общий долг на 31.12.2019г: $4,135.12 трлн

Общий долг на 31.12.2020г: $7,208.55 трлн

Общий долг на 31.12.2021г: $8,695.94 трлн

Общий долг на 31.12.2022г: $8,511.96 трлн

Общий долг на 30.06.2023г: $8,318.37 трлн

Прибыль 2016г: $92,361 млрд

Прибыль 6 мес 2017г: $43,817 млрд

Прибыль 2017г: $80,692 млрд

Прибыль 6 мес 2018г: $34,062 млрд

Прибыль 2018г: $63,101 млрд

Прибыль 6 мес 2019г: $27,199 млрд

Прибыль 2019г: $55,458 млрд

Прибыль 6 мес 2020г: $39,887 млрд

Прибыль 2020г: $88,483 млрд

Прибыль 6 мес 2021г: $48,418 млрд

Прибыль 2021г: $107,880 млрд

Прибыль 1 кв 2022г: $32,393 млрд

Прибыль 6 мес 2022г: $63,344 млрд

Прибыль 9 мес 2022г: $74,213 млрд

Прибыль 2022г: $58,795 млрд

Убыток 1 кв 2023г: $27,729 млрд

Убыток 6 мес 2023г: $57,384 млрд

www.federalreserve.gov/aboutthefed/combined-quarterly-financial-reports-unaudited.htm

www.federalreserve.gov/aboutthefed/files/combinedfinstmt2022.pdf

Washington, D.C. — September 14, 2023 - Federal Reserve System, является центральным банком Соединенных Штатов Америки. Опубликовала результаты второго квартала 2023 финансового года, завершившийся 30 июня 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал