форекс

EURUSD/GBPUSD: евро реагирует на завершение шатдауна, фунт под давлением статистики

- 17 ноября 2025, 14:38

- |

EURUSD

Евро за прошедший торговый период умеренно прибавил в росте, но под конец отступил от своей вершины. Цены росли под влиянием умеренного, но стабильного фундамента еврозоны и нарастающей неопределённостью по американской инфляции. Предварительная оценка ВВП Еврозоны за третий квартал показала рост на 0,2% по сравнению с предыдущим кварталом и на 1,4% в годовом выражении. Экономика зоны евро демонстрировала вялое, но устойчивое восстановление, что формировало базовую поддержку европейской валюте. В свою очередь, официальные данные по инфляции в США за октябрь так и не были опубликованы из-за шатдауна. Однако последующее официальное подтверждение окончания шатдауна дало надежду, что задержанный октябрьский блок данных, включая CPI, будет выпущен позже, оказав поддержку USD.

Исходя из этого, следует ожидать продолжения восходящего вектора в краткосрочной перспективе. Способность удержаться выше уровня 1,1596, где ожидается граница ключевой зоны поддержки с заметным покупательским интересом, станет подтверждением приоритетности развивающегося роста. Так что ретест и последующий отскок от этой зоны откроет путь для восходящего импульса, который нацелится в область между 1,1698-1,1777. Отмена текущего сценария состоится в случае пробоя поддержки и дальнейшего продвижения цены ниже разворотного уровня на 1,1542.

( Читать дальше )

- комментировать

- 3.2К

- Комментарии ( 0 )

Метод Геллы. На размахе.(gold)

- 17 ноября 2025, 12:34

- |

может объяснить, но ничего

не может доказать. ©

Всем трям и привет!!! С понедельником и плавным заходом во вторую половину ноября! А это, на минутку, уже последний осенний месяц. Уже и заморозки по ночам, а где-то и снег выпал. Пора одевать шапки, шубы и варежки. И на этом позитиве, начинаем третью, предпоследнюю неделю ноября.

ЛИРИКА.

Интересно, еще кто-то ждет декабрьских ралли и роста всего, чего можно и нельзя? А если бешеный слив, это тоже ралли, только наоборот? ))

А с другой стороны, тут последнии полгода такие движи были, что куда еще больше?

До начала т.н. «ралль» осталось две недели, так что ждать осталось не долго. Вопрос только «куда» ломанет рынок и хватит ли сил вообще на позитиве поскакать. Потому что сейчас рынки реагируют не только на отчетность и сам факт закрытия года, но в бОльшей степени на геополитику, МЭ и трамповские выходки.

( Читать дальше )

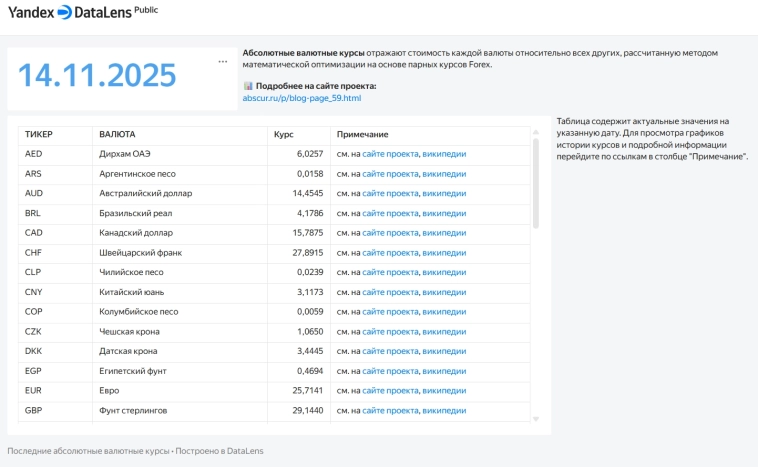

Создан интерактивный дашборд с абсолютными курсами валют в Yandex DataLens

- 17 ноября 2025, 11:52

- |

В рамках проекта Abscur запущен новый аналитический инструмент — дашборд с последними абсолютными валютными курсами.

📊 Что доступно:

Актуальные значения для 40+ валют

Автоматическое обновление данных

Сортировка и поиск по таблице

Ссылки на исторические графики

🔗 Дашборд: https://datalens.yandex/9o8k9xcphsngu

Метод абсолютных курсов позволяет оценивать стоимость валют в единой системе измерений, минуя традиционные парные зависимости. Инструмент будет полезен для исследовательской работы и анализа рыночных тенденций.

#USDJPY

- 17 ноября 2025, 11:21

- |

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена открытия: 154.130

▪️Тейк профит: Открытый

▪️Стоп лосс: 153.055

▪️Актуален: До отмены

▪️Комментарий:

Сегодня рассматриваем сценарий по валютной паре USDJPY. На данный момент цена актива демонстрирует локальный и глобальный восходящий тренд. Все новообразованные уровни и области формируются ниже текущей цены, выступая в роли поддержек.USDJPY получает поддержку от сильного доллара: экономические данные США продолжают улучшаться, индекс ISM Manufacturing поднялся выше ожиданий, а доходности 10-летних облигаций держатся около 4.1–4.2%, что усиливает приток капитала в сторону USD. Дифференциал ставок между США и Японией остаётся огромным: в то время как ФРС держит ставку выше 4%, доходности японских бумаг остаются в районе 0.5%, делая иену слабой для carry-трейда. В Японии инфляция снова ускорилась до 3%, но Банк Японии действует крайне осторожно и не готов резко повышать ставки — это продолжает давить на иену. Дополнительное давление создаёт ухудшение торгового баланса Японии из-за роста цен на импорт энергоресурсов.

( Читать дальше )

🥇 📉 Явно растущий тренд в золоте сменился если не снижением, то как минимум волатильностью, открываем неделю вблизи 4070$ за унцию (рис.1)

- 17 ноября 2025, 11:20

- |

🤑 Индекс гособлигаций RGBI скорее на позитиве. Размещение флоутеров и плановый валютный выпуск снижают часть напряжения с длинных бумаг, текущий уровень 117,5 пунктов (рис.2)

😔 А вот индекс Мосбиржи продолжает сохранять слабость, несмотря на попытку пробить уровень 2600 пунктов на прошлой неделе, индекс откатился обратно к уровню прошлых недель (сейчас торгуется на отметке 2525 пунктов (рис.3))

🇺🇸 Трамп поддержал законопроект о санкциях против партнеров России. Он включает в себя пошлины в размере 500%. Напомню, что рассмотрение этого законопроекта не раз откладывалось, но Трамп предложил добавить туда еще Иран. А вот помощник нашего президента Юрий Ушаков заявил, что Россия и США продолжают переговоры по урегулированию украинского конфликта, основываясь на договоренностях Саммита в Анкоридже. Также он добавил, что встречу Трампа и Путина на какое-то время пока отложили

( Читать дальше )

GBPUSD | FOREX | Торговый анализ + прогноз

- 17 ноября 2025, 11:08

- |

Сопровождение сделки — t.me/+5Ec2HST6q-AyZmYy

#GBPUSD, сценарий на продажу📉

📣 Возвращаемся к анализу валютной пары Фунт/Доллар. В настоящий момент актив продолжает консолидационное движение внутри диапазона 1,31094 – 1,31800. При объемном анализе можно заметить формирование крупных объёмов в районе 1,31094 – 1,31482, однако данные объёмы не оказывают должного влияния на цену. Несмотря на распределение актива в обе стороны, подобные объемы обычно сопровождаются более импульсным движением. Так как мы не получаем должной реакции в лонг, создается повышенная вероятность нисходящего движения, на фоне чего мы рассмотрим сценарий с продажей. Для открытия позиции в локальной перспективе нам подходит уровень 1.32078, сформировавшийся в ключевом моменте движения цены. С его ретестом мы будем работать короткой позиции, заранее разместив здесь наш лимитный ордер на продажу. Стоп лосс наиболее оптимально разместить за следующим уровнем сопротивления 1.32373 с запасом.

🍑Параметры отложенного ордера:

( Читать дальше )

📅 Торговый план: ЗОЛОТО (XAUUSD) - 17 ноября 2025

- 17 ноября 2025, 09:12

- |

🔄 НОВАЯ НЕДЕЛЯ — НОВЫЙ ДИАПАЗОН: БИТВА ЗА 4080

▫️ Пятничное падение до 4032 и отскок к 4111 → формирование диапазона 4030-4110.

▫️ Текущая цена 4079 → баланс сил в середине диапазона.

▫️ Ключевой вывод: Рынок ищет равновесие после распродаж. Приоритет — торговля в диапазоне 4030-4110.

📊 УРОВНИ ДНЯ

🔺 Поддержка

4030-4040 → Ключевая зона

4000-4010 → Психологический уровень

🔻 Сопротивление

4090-4100 → Текущее сопротивление

4110-4120 → Пятничный максимум

⚡ ТОРГОВЫЕ СЦЕНАРИИ

🎯 СЦЕНАРИЙ 1 (65%): ПОКУПКИ (LONG)

▪️Условие: Удержание 4030

▪️Вход: 4032-4042

▪️Тейки: 4070 (50% позиции) → 4100 (50% позиции)

▪️Стоп: 4025

🎯 СЦЕНАРИЙ 2 (35%): ПРОДАЖИ (SHORT)

▪️Условие: Отскок к сопротивлению

▪️Вход: 4088-4098

▪️Тейки: 4060 (50% позиции) → 4040 (50% позиции)

▪️Стоп: 4105

П.С.: Понедельник после распродаж — день выжидания и поиска подтверждений.

📈 ГЛУБИННЫЙ АНАЛИЗ

1️⃣ Техническая картина:

▫️Сформирован нисходящий канал от 4245 до 4032

▫️Уровень 4030-4040 — критическая поддержка для быков

▫️Пробой 4000 откроет дорогу к 3950-3980

( Читать дальше )

Безоблачное небо над рублем заканчивается

- 17 ноября 2025, 09:03

- |

Безоблачное небо над рублем заканчивается. На горизонте появились тучи. Пребывание рубля в диапазоне на 20-30 рублей ниже ожидания многих рыночных игроков, возможно подходит к концу. Сейчас почти ни у кого не осталось сомнений, что рубль, через какие то инструменты привязан к счету текущих операций, счет текущих операций типа базового актива в структурных облигациях и через него определяется курс. Пока счёт профицитный, рубль как минимум не ослабляется, а если экспортёры и госбанкиры не сильно стучат на главу ЦБ на вверх, то временами даже укрепляется. Но похоже этот период заканчивается. С января по август 2025 года профицит счета текущих операций снизился до $22,2 млрд. против $42,8 млрд. годом ранее ( Финам 15-10-25) и скорее всего с учетом новых санкций вступающих в действие в ноябре 2025 года профицит будет корректироваться вниз и дальше. Оптимисты скажут, ерунда и не такое выдержали, конечно дай как говориться бог, но цифры упорно говорят, что каждые новые санкции наносят удар по профициту внешней торговли.

( Читать дальше )

Доллар вернулся в начало

- 17 ноября 2025, 08:59

- |

За что боролись, на то и напоролись. Повышение цен на говядину до рекордных уровней, взлет стоимости молотого обжаренного кофе с $6,47 за фунт год назад до $9,14 вынудил Белый дом снизить тарифы на эти и другие сельскохозяйственные и продовольственные товары. Если взлет пошлин на импорт на День освобождения Америки спровоцировал падение индекса USD, то их уменьшение в теории должно дать прямо противоположный эффект. Стоит ли удивляться отступлению EURUSD?

На самом деле отрабатывает худший из возможных сценариев. После возвращения Дональда Трампа в Белый дом было много разговоров, что тарифы являются проинфляционными и вынудят ФРС удерживать ставки на высоком уровне. Это приведет к укреплению доллара США. По факту гринбэк ослаб, так как возросли риски замедления ВВП под влиянием поглощения пошлин на импорт американцами.

Сейчас рынки возвращаются к концу 2024 – началу 2025. Все больше членов FOMC выражают беспокойство по поводу инфляции. «Ястребиная» риторика слышится чаще и сильнее, что опустило шансы снижения ставки по федеральным фондам в декабре до менее чем 50%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал