фондовый рынок

Заблокированные акции выкупят за копейки? Костин, Набиуллина, Горюнов

- 12 сентября 2022, 13:13

- |

Добрый день, уважаемые коллеги!

Пишу статью о массовой блокировке акций и средств на брокерских счетах физических лиц в России.

До февраля 2022 года мы активно покупали иностранные акции через банк ВТБ, Альфа Банк, Открытие и их приложения — ВТБ Мои Инвестиции и другие.

Но потом начался полный бардак. Все актиы заблокировали...

Эта ситуация крайне негативная — все иностранные акции банк ВТБ заблокировал после 1 марта.

Сотни тысячи клиентов сейчас с заблокированными акциями, средствами.

Далее ВТБ перевел акции в РСХБ и Альфа банк обещая, что все акции будут доступны к продаже, но это оказалось полным враньем.

Все активы заблокированы.

Получается массовый обман клиентов.

Суммы у коллег очень большие заблокированы и прошло уже 6 месяцев, как ВТБ заблокировал акции, а продвижений нет.

На претензии банки отвечают отписками и нагло врут про НРД.

Людям остается только ходить в отделения ВТБ и снимать все на видео.

Всю информацию

выкладываем в группу в Телеграме — @Vernemsvoe

Вернем свои акции!

Недавно вышли интервью о Костина о выкупе заблокированных акций или обмене с нерезидентами.

Также вышло интервью с Набиуллиной о создании фонда страхования.

Знаете, что они могут сделать с нашими акциями?

— Выкупить через фонд за гроши а потом продать по рыночной стоимости.

— Это похоже на махинацию.

Вопрос — зачем нам фонд, который выкупит за копейки активы???

Или по курсу 30 руб. за 1 доллар...

Спланированная ситуация произошла?

Разве можно отбирать собственность у физических лиц?

Данная ситуация очень похожа — на отъем акций, собственности у частных лиц.

Мы не намерены ничего продавать! Пусть восстанавливают наши активы в торговый раздел и мы сами решим что с ними делать.

Это наша частная собственность.

Видим, что они хотят выкупить за копейки, а потом продать через фонд по рыночной стоимости.

Это всем понятно. Прибыль по карманам растащат. Мы против этого мошенничества. Вот статья как Рузвельт скупал активы за бесценок.

Все повторяется похоже...

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Банки в нынешних кризисных условиях

- 08 сентября 2022, 14:23

- |

Минфин запланировал дивиденды от госбанков в 2023 году. Насколько по вашему мнению эта перспектива реальна?

Вполне реальна по трем причинам: 1. к тому времени основные последствия кризиса рассосутся, судя по тому, как сейчас идут дела; 2. текущий кризис – это не только потери, но и новые возможности для гос. банков; 3. государство всегда рассчитывало на дивиденды гос. корпораций, а в нынешних военных условиях они ему тем более не помешают.

Какие банковские инструменты для частных инвесторов могут быть интересны, какие банки надежны в сегодняшних условиях?

Если речь идет о вкладах, то можно смело ориентироваться на всем известные крупные банки с гос. участием. Что же касается инвестиционных инструментов, предлагаемых банками, это для них дополнительная возможность заработка с сомнительной конкретной пользой для их клиентов.

( Читать дальше )

Нефть ниже $90. Как отразится на остальных рынках?

- 07 сентября 2022, 19:22

- |

Цены на нефть ниже $90 после решения ОПЕК+ сократить добычу. Зачем США сделка с Ираном? Давайте разберёмся в том, что происходит и ЧТО НАМ ТО?

Утром изданию The Times of Israel Zman Yisrael стало известно, что США передали Израилю сообщение, в котором говорится, что ядерное соглашение между Ираном и мировыми державами не обсуждается и не будет подписано в обозримом будущем. Позже издание Reuters сообщило, что в МАГАТЭ видят, как Иран нарушает ключевые ограничения своей ядерной деятельности установленной сделкой от 2015 года.

( Читать дальше )

Фондовый рынок США. Возобновление и ускорение снижения.

- 07 сентября 2022, 18:08

- |

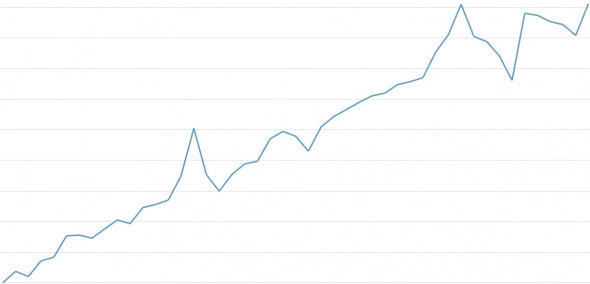

Два месяца назад в обзоре ситуации на фондовом рынке США отмечалось, что в январе 2022-го была сформирована вершина четырёхлетнего цикла и движение вниз будет продолжаться. 17-го июня поставлен локальный минимум и началась коррекция, которая по размерам оказалась больше, чем ожидалось (основным были вариант серия 1-2 1-2 вниз ). Тем не менее, суть долгосрочного и среднесрочного прогнозов это не изменило, даже наоборот подтвердило, причины ниже.

Рассмотрим публикации в закрытом разделе в середине июня, августе.

14.06 (ссылка). Говорилось о продолжении снижения и коррекции, которая на тот момент рассматривалась как одно из 1-2, а не всего движения с января 2022-го.

S&P500

Падение продолжается, по структуре движения напрашивается подразделение iv — v .

( Читать дальше )

Что такое "окурки" или как делать иксы на бобах?

- 07 сентября 2022, 09:36

- |

Привет.

В комментариях к посту про Чарльза Мангера( t.me/BridgeAM/1373), меня попросили рассказать, что такое «окурки»? Пока писал, подумал что получился целый пост. А раз пост, надо дополнить и опубликовать. Поехали.

Сейчас большенство компаний имеют достаточно высокий уровень долга. Это связано с 2мя факторами. Дешевые кредиты и бычий тренд на рынке в течение длительного времени.

Высокий долг это увеличение как доходности так и риска. Если произойдет что то очень плохое, то у компаний с высоким долгом шансы на выживание очень сильно упадут. Такая же ситуация была до великой депрессии, при этом помноженная на непрозрачную отчетность и слабый контроль государства.

Поэтому после великой депрессии, философия корпораций сместилась в сторону сохранения в компании больших запасов собственных ликвидных активов(деньги, векселя, государственные краткосрочные облигации), да и просто активов в собственности, земли, фабрики, оборудование(именно такие компании выжили). Множество компаний показывало скверные финансовые результаты по выручке, прибыли, выплатам дивидендов, что приводило к сильному падению акций. Но на балансе были активы значительно превышающие капитализацию. А капитализация компании это количество акций умноженное на цену. То есть ее цена на рынке.

( Читать дальше )

ТОП-7 Вопросов по Рынку / Куда сейчас инвестировать и стоит ли? / Инвестиции в Кризис

- 05 сентября 2022, 19:39

- |

СОБАКИ ЛАЮТ, КАРНАВАЛ ИДЁТ

- 05 сентября 2022, 14:08

- |

Те, кто действует опираясь на твёрдые убеждения знают что от нерешительности можно потерять больше чем от неверного шага. В условиях стремительной войны, где каждый миг имеет высокую ценность, особенно важно поступать верно и не сомневаться в правильности выбранного пути. Вопреки обстоятельствам, вопреки стараниям многих людей мой фонд из 92 говен благодаря стратегии, основанной на контроле вероятности согласно цепи Маркова, и дисциплине обновил осенний максимум и идёт дальше...

В то время как индекс мамбы с которым мой фонд коррелирует ползает по дну

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Снижения темпов найма в США может оказаться недостаточно для ФРС

- 05 сентября 2022, 14:05

- |

Американские индексы вновь завершили неделю на отрицательной территории после того, как инвесторы не нашли позитивных сигналов в отчете по занятости в стране за последний месяц лета. Рынок труда начал показывать первые признаки ослабевания активности, но по-прежнему фиксирует устойчивый рост рабочих мест, в связи с чем вероятность отступления ФРС от курса на агрессивное ужесточение ДКП выглядит низкой. Страны еврозоны столкнулись с похожей ситуацией: инфляция в августе здесь достигла очередного рекорда в 9,1%, а безработица снизилась до исторического минимума в 6,6%. В связи с этим рынки не исключают роста ставок в еврозоне сразу на 75 б. п. на заседании ЕЦБ, которое пройдет в четверг и станет центральным событием текущей недели. На сырьевых рынках внимание привлечет заседание ОПЕК+, которая на фоне новой волны карантинных ограничений в Китае может принять решение о нулевом росте добычи нефти в октябре текущего года.

( Читать дальше )

Российскому фондовому рынку - быть!

- 02 сентября 2022, 15:20

- |

Лето осталось уже где-то позади, школьники сели за свои парты, ну а для нас с вами начинается новый деловой цикл, который как и всегда обещает быть интересным и насыщенным на события. И очень хочется верить, что события эти будут всё-таки позитивные, т.к. большинство российских инвесторов по итогам первого полугодия оказались буквально истощены от тех нелёгких испытаний, которые легли на их плечи, а некоторые из них и вовсе не выжили на этом жестоком фондовом рынке (особенно любители плеч и рискованных стратегий).

🥺 Для тех, кто познакомился с маржин-коллом и читает этот пост, хочется искренне пожелать не опускать руки и продолжать покорять этот тернистый инвестиционный путь. Сделайте выводы и проведите тщательную работу над ошибками: поменяйте рискованную тактику, будьте более осторожны, выключите в себе спекуляционную сторону и максимально включите инвестиционную. Вместо потенциальных «иксов» от сомнительных инвест.идей лучше предпочтите более консервативную историю, которая возможно принесёт вам потенциально меньший доход, но зато с большей вероятностью — на первых порах важно уменьшить уровень стресса и вернуть уверенность в своих действиях.

( Читать дальше )

Итоги августа – российский рынок сдвинулся с места после дивидендных новостей

- 02 сентября 2022, 11:27

- |

Рубль в августе немного укрепился против доллара и евро, но в целом продолжал торговлю в узком диапазоне без значимых драйверов движения. Доллар по итогам месяца потерял около 2,2% к рублю, завершив месяц в районе 61,60 руб, а евро – снизился на 5%, до 60,30 руб. Китайский юань в целом повторял динамику валют «недружественных» стран и в августе потерял 4,3%, достигнув уровня 8,70 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал