Блог им. velescapital

Итоги августа – российский рынок сдвинулся с места после дивидендных новостей

- 02 сентября 2022, 11:27

- |

Рубль в августе немного укрепился против доллара и евро, но в целом продолжал торговлю в узком диапазоне без значимых драйверов движения. Доллар по итогам месяца потерял около 2,2% к рублю, завершив месяц в районе 61,60 руб, а евро – снизился на 5%, до 60,30 руб. Китайский юань в целом повторял динамику валют «недружественных» стран и в августе потерял 4,3%, достигнув уровня 8,70 руб.

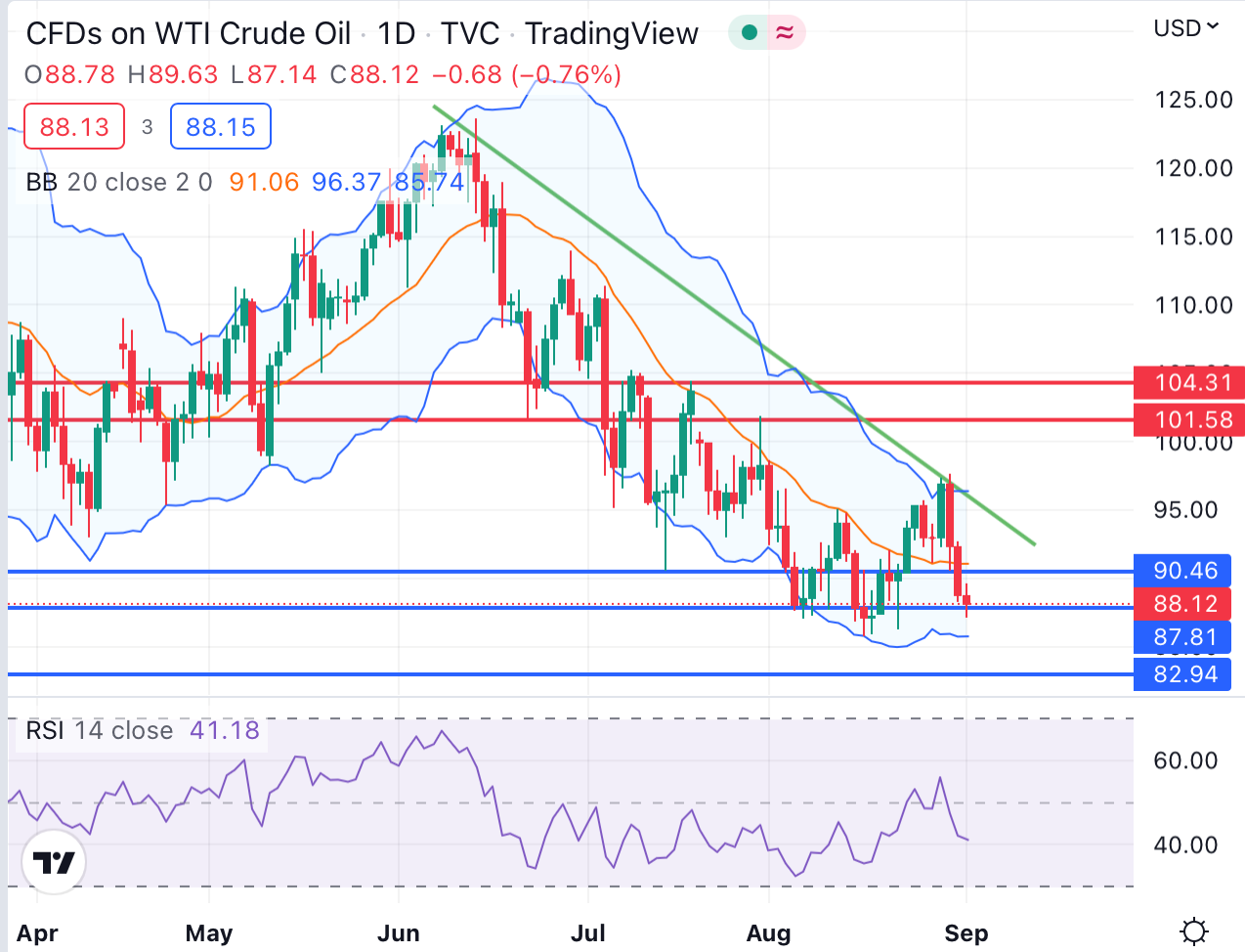

Нефть в прошлом месяце пыталась восстановить утерянные позиции, но не устояла у локальных максимумов и в итоге снизилась в цене на 13% и 9,2% по сортам Brent и WTI соответственно, закрепившись у 95,60 долл и 89,50 долл. Попытки восходящей коррекции наблюдались в том числе на фоне заявлений министра энергетики Саудовской Аравии о возможном сокращении нефтедобычи в любое время в любом объеме для корректировки цен. Дальнейших позитивных сигналов от ОПЕК+, однако, в дальнейшем не поступило, в связи с чем котировки вновь оказались под нисходящим давлением со стороны страхов в отношении замедления мировой экономики, тенденции доллара к укреплению, перспективы возобновления ядерного соглашения с Ираном и новых коронавирусных локдаунов в Китае.

ЧЕГО ОЖИДАТЬ? – НЕФТЬ ПОД НИСХОДЯЩИМ ДАВЛЕНИЕМ, РЫНКУ РФ БУДУТ ПОМОГАТЬ ДИВИДЕНДЫТехнические факторы

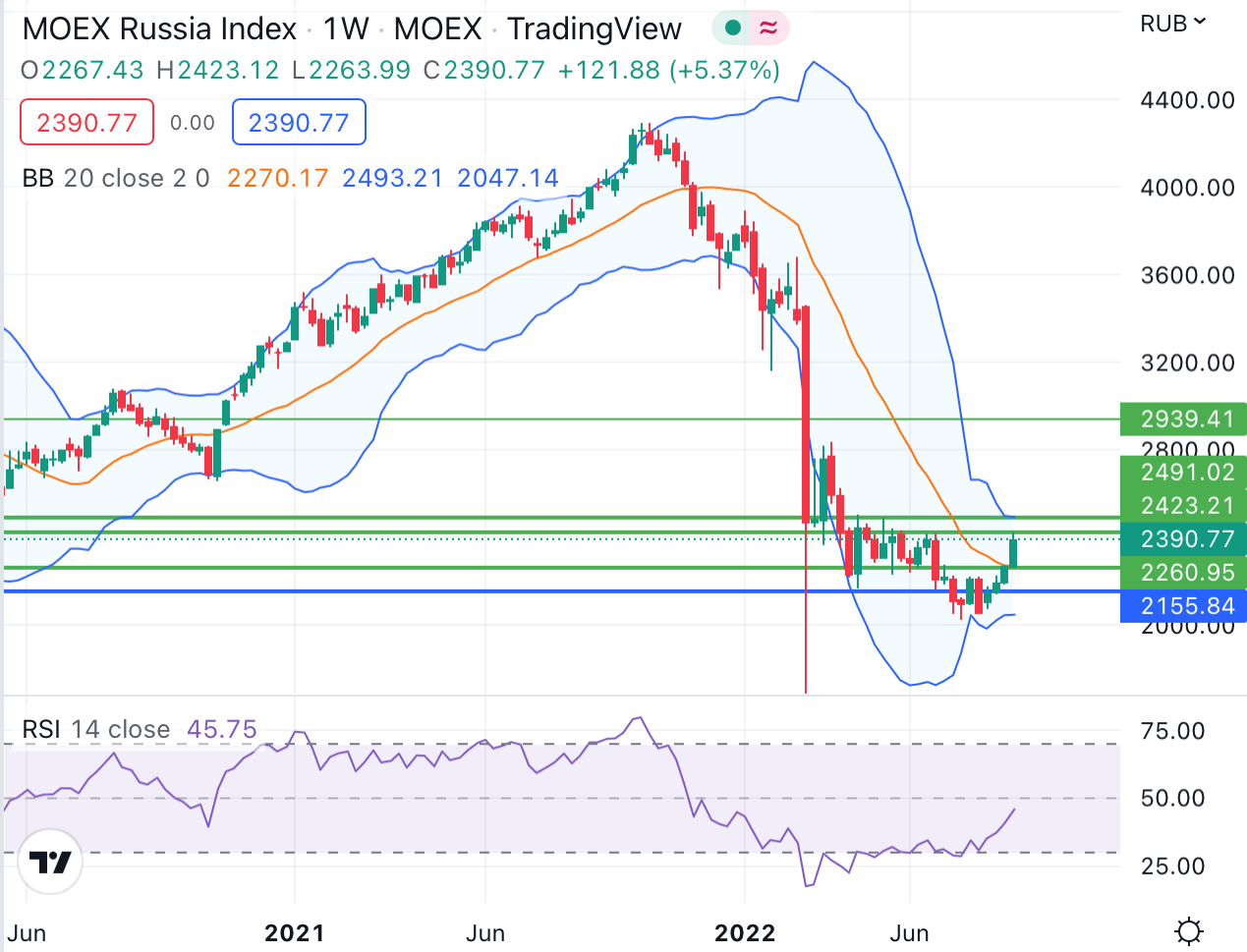

С технической точки зрения индексы Мосбиржи и РТС завершили август выше важных сопротивлений 2260 и 1180 пунктов соответственно (район средних полос Боллинджера недельных графиков), что позволяет рассчитывать на развитие роста к следующим сопротивлениям 2490 и 1400 пунктов (верхние полосы Боллинджера недельных графиков), при закреплении выше которых возможно ускорение среднесрочного роста. Краткосрочно же рынку еще предстоит показать свою устойчивость, при этом стоит учитывать риски закрытия образовавшихся 31 августа гэпов с перспективой коррекции в район 2314 и 1212 пунктов соответственно по индексам Мосбиржи и РТС.

Рубль продолжает движение в рамках краткосрочных диапазонов 58-65 руб и 59-66 руб против доллара и евро соответственно, ожидая появления более значимых фундаментальных драйверов движения, которые могли бы вывести валюту за пределы «боковиков». Китайский юань при этом скорее будет стремиться к повторению динамики рубля против доллара, а в августе оставался в диапазоне 8,5-9,5 руб.

Цены на нефть сохраняют среднесрочную слабость, в связи с чем все еще можно говорить о рисках развития падения в район 86 долл и 83 долл соответственно (средние полосы Боллинджера месячных графиков) по сортам Brent и WTI. Тем не менее в прошлом месяце котировки пытались прервать среднесрочный «медвежий» тренд и при отступлении в ближайшие сессии от августовских минимумов 91,56 долл и 85,74 долл соответственно могут вновь пробовать расти. В случае восходящей коррекции важными уровнями (закрепление выше которых способно привести к смене тренда) станут отметки 105,50 долл и 97 долл соответственно (район недавних максимумов).

Общие факторы

С фундаментальной точки зрения сентябрь при прочих равных может принести покупателям на российском рынке акций прибыль ввиду наличия интересных дивидендных историй (Газпром, ФосАгро, Татнефть, Новатэк, ТМК, Русская Аквакультура, РУСАЛ, Белуга, Самолет), которые наверняка будут укреплять спрос на эмитентов. Краткосрочно рынок, тем не менее, на какое-то время может оказаться под волной фиксации прибыли, в частности, по Газпрому, которому нужно закрыть дивидендный гэп с нижней границей 204,20 руб. Другие интересные корпоративные сигналы при этом могут поступить в рамках ожидающихся полугодовых результатов Полюса, Полиметалла, Мать и Дитя и Globaltrans. Отечественный рынок в целом остается достаточно абстрагированным от внешних драйверов за исключением цен на сырьевые товары. На валютном рынке при этом фундаментальные риски в виде перспективы возобновления покупки валюты в рамках бюджетного правила, стабилизации импортных потоков и сильного доллара США в ближайшей перспективе скорее сконцентрированы против рубля.

На зарубежных фондовых площадках в то же время настроения заметно ухудшились из-за опасности надвигающейся рецессии и повышения процентных ставок сразу на 75 базисных пунктов как в Европе на заседании ЕЦБ 8 сентября, так и в США на заседании ФРС 20-21 сентября. Более высокая стоимость заимствований в совокупности со слабыми макроэкономическими данными и высокой инфляцией могут способствовать дальнейшим продажам зарубежных акций. От ЦБ РФ на заседании 19 сентября при этом скорее ждут снижения процентной ставки с текущих 8% или её сохранения без изменений.

Сильный доллар в преддверии дальнейшего ужесточения политики ФРС в целом оказывает давление на сырьевые товары (в частности, на нефть, золото и серебро). При этом для нефти будут важны сигналы в отношении перспектив спроса и предложения и, в частности, комментарии ОПЕК+ по дальнейшей судьбе сделки по нефтедобыче (заседание состоится 5 сентября) наряду с переговорами по ядерному соглашению с Ираном. Восходящий импульс по нефтяным котировкам может восстановиться в случае появления факторов, ограничивающих предложение, или общего возвращения оптимизма на фондовые площадки.

Золото при этом остается под нисходящим давлением в связи с высокими процентными ставками в США и в случае сохранения жесткого тона ФРС может вскоре протестировать минимум марта прошлого года 1676 долл с перспективой закрепления ниже 1650 долл. Риски замедления мировой экономики для золота все еще не являются приоритетными, и в то же время толкают вниз цены на серебро, которые находятся на минимумах с 2020 года с возможным развитием падения в район 16,50-17 долл.

Аналитик: Елена Кожухова

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

теги блога velescapital

- fix price

- IMOEX

- Ozon

- VK

- X5

- X5 Retail Group

- акрон

- активный доход

- активы

- акции

- Алроса

- аналитика

- банки

- биржа

- богатство

- Брокер

- брокеры

- Валентина Савенкова

- валюта

- валютный рынок

- Велес Капитал

- газ

- ГМК Норникель

- дивиденды

- доллар

- доллар прогноз

- доллар рубль

- доллар рубль прогноз

- евро

- золото

- инвестиции

- инвестиции в доллар

- инвестиции в ценные бумаги

- инвестиционный портфель

- инвестор

- Индекс МБ

- Индекс МосБиржи

- итоги дня

- итоги месяца

- Итоги недели

- как заработать деньги

- как инвестировать

- как правильно инвестировать

- как стать богатым

- капитал

- китай

- Ключевая ставка ЦБ РФ

- Куда инвестировать

- курс валют

- курс доллара

- курс доллара прогноз

- курс рубля

- личные финансы

- магнит

- мировая экономика

- ММК

- МосБиржа

- московская биржа

- мтс

- накопления

- Нефть

- новости биржи

- новости финансов

- Норникель

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- покупка акций

- покупка валюты

- Полиметалл

- полюс

- полюс золото

- прогноз

- прогноз курса доллара

- прогноз по акциям

- Ренессанс Страхование

- рост акций

- рубль

- рынок акций

- сбербанк

- Северсталь

- трейдинг

- управление деньгами

- финансовая независимость

- Финансовые результаты

- финансы

- фондовая биржа

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ценные бумаги

- что будет с рублем

- что делать с деньгами

- экономика

- Экономика россии

- эмитент

- юань

- Яндекс