фондовый рынок

Индекс S&P500 колеблется у своих локальных минимумов и поглядывает вниз

- 06 октября 2021, 12:41

- |

XAUUSD

Реализация сценария: в исполнении

Золото не смогло продолжить свое снижение вопреки ожиданиям прошлого обзора, целевая область не достигнута. Дойдя до уровня 1725, цена резко отскочила и начала восстанавливаться, при этом сначала пробив сопротивление на 1749, а затем добравшись и до уровня 1767, который и сдержал дальнейшую попытку роста, впоследствии вернув ее снова под сигнальную зону.

Несмотря на нарушение сигнальной зоны последующий возврат котировок под сопротивление позволяет оставить сценарий со снижением в силе. Вероятно, в данный момент пара находится в стадии бокового движения, по окончании которой есть все шансы обновить текущие минимумы.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Технический анализ Акций РФ.

- 04 октября 2021, 09:14

- |

Акции Газпрома закрылись на уровне 363.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровень сопротивления: 400.

Уровни поддержки: 350, 310 и 273.

Рекомендуется торговать от уровня 350/удерживать длинные позиции.

Акции ГМКН закрылись на уровне 22120.

RSI перепроданность, MACDы нейтральные – состояние неявной перепроданности.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется торговать от уровней.

( Читать дальше )

Торгуем по динамической лесенке. Газпром +2970 рублей. Роснефть +2900 рублей.

- 04 октября 2021, 09:11

- |

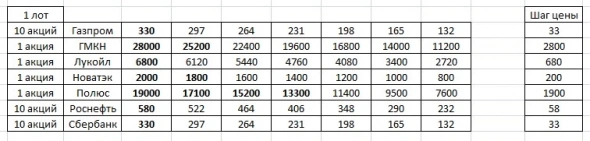

На прошедшей неделе акции Газпрома проданы по 363. Прибыль + 2970 рублей. Акции Роснефти проданы по 638. Прибыль + 2900 рублей.

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Сетка по Газпрому и Роснефти изменилась.

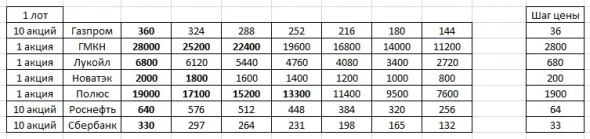

Текущая сетка динамической лесенки.

Газпром Sell30.09 363,0 90 акций. Long30.09 363,0 80 акций.

ГМКН Long28.09 22400 1 акция.

Роснефть Sell28.09 638,0 50 акций. Long28.09 638,0 50 акций.

Текущие позиции по акциям.

Газпром Long 30.09 363,0 80 акций.

ГМКН Long12.04 25200 2 акции. Long28.09 22400 1 акция.

Лукойл Long25.06 6800 4 акции.

Новатэк Long13.09 1980 15 акций. Long24.09 1800 17 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long28.09 638,0 50 акций.

Сбербанк Long10.08 330,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

Технический анализ Акций РФ.

- 27 сентября 2021, 08:52

- |

Акции Газпрома закрылись на уровне 344.

RSI и MACDы нейтральные.

Уровень сопротивления: 350.

Уровни поддержки: 310 и 273.

Рекомендуется торговать от уровней.

Акции ГМКН закрылись на уровне 22855.

RSI и MACDы нейтральные.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется торговать от уровней.

( Читать дальше )

Торгуем по динамической лесенке.

- 27 сентября 2021, 08:49

- |

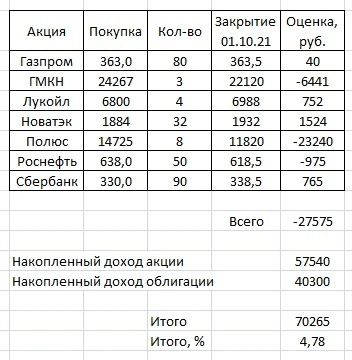

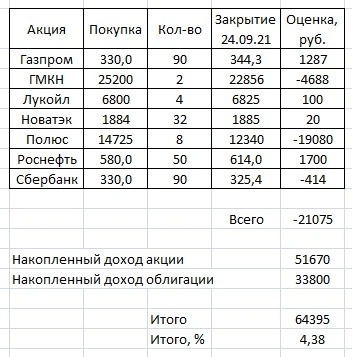

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Новатэк Long24.09 1800 17 акций.

Текущие позиции по акциям.

Газпром Long 07.09 330,0 90 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long13.09 1980 15 акций. Long24.09 1800 17 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long10.08 330,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

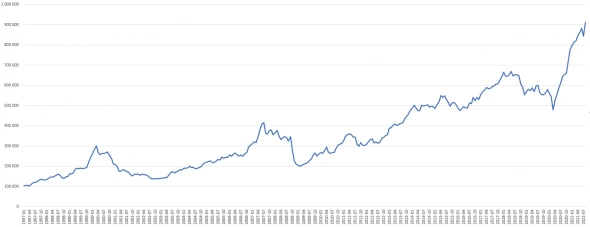

Объем маржинальных сделок

- 27 сентября 2021, 07:32

- |

Данные за август обновили.

Объем маржинальных сделок на фондовом рынке США продолжает расти.

Спасибо ФРС за эту ликвидность. :)

🧲 Магнит (#MGNT). Усложнение до двойного зигзага 🛒

- 24 сентября 2021, 12:56

- |

В крайнем обзоре, посвящённому акциям «#Magnit», было выдвинуто предположение, согласно которому разворачивается начальная диагональ из зигзагов. В целом ожидания прежние, разве что пересмотрел волну 1 of (1) в пользу двойного зигзага с треугольником в [x]. На завершении модели была прекрасная возможность агрессивно поработать в лонг с коротким

( Читать дальше )

ФРС заявила о прохождении пика лёгких денег. Обзор на решение ФРС

- 23 сентября 2021, 16:08

- |

ФРС вчера заявил о том, что приступит, вероятно, уже в ноябре к сокращению скупки активов.

🤔 Почему рынки не упали, так как сокращать плохо?

Дело в том, что ФРС не стала сокращать скупку активов резко, то есть ранее большинство прогнозов строилось на том, что сокращение будет с ноября и по конец первого квартала 2022 года, но Пауэлл на пресс-конференции объявил, что сокращать будут аж до середины 2022.

☝🏻 А главное то, что Пауэлл на пресс-конференции заявил, что ФРС США достигли значительного прогресса в целях инфляции и в безработице.

🧐 У меня лично осталось много вопросов по вчерашнему дню ФРС, но давайте по порядку:

ФРС понизили свой прогноз по экономическому росту относительно июньского прогноза с 7% до 5.9%. Пауэлл на пресс-конференции объяснил это тем, что есть проблемы с цепочками поставок, с наймом, с медленным восстановлением в наиболее пострадавших областях от пандемии.

( Читать дальше )

Вклады, недвижимость или фондовый рынок в России: 1997-2021

- 21 сентября 2021, 09:58

- |

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал