фондовый рынок

Торгуем по динамической лесенке. +6000 рублей.

- 04 мая 2022, 08:25

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

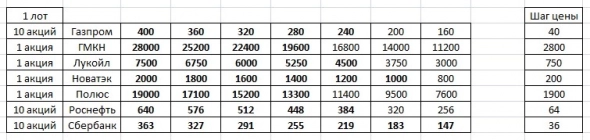

Текущая сетка динамической лесенки.

Лукойл Sell26.04.22 4500. +6000 рублей.

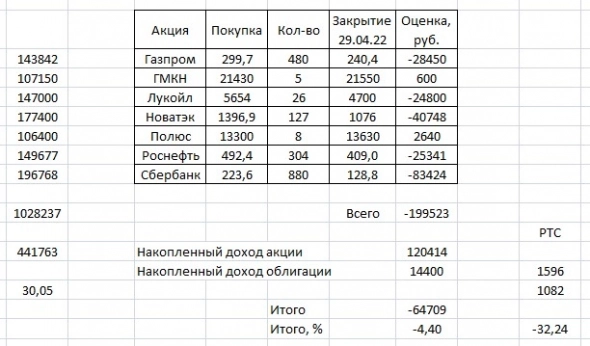

Текущие позиции по акциям.

Газпром Long30.12 341,0 240 акций. Long21.02 280 110 акций. Long24.02 240 130 акций.

ГМКН Long30.12 22650 3 акции. Long29.03 19600 2 акции.

Лукойл Long05.01 6750 8 акций. Long21.02 6000 5 акций. Long24.02 5250 6 акций. Long19.04 4500 7 акций.

Новатэк Long12.01 1800 32 акции. Long 18.01 1600 19 акций. Long21.02 1400 21 акция. Long08.04 1200 25 акций. Long15.04 1000 30 акций.

Полюс Long17.02 13300 8 акций.

Роснефть Long30.12 595,0 100 акций. Long21.02 512 59 акций. Long21.02 448 67 акций. Long15.04 384 78 акций.

Сбербанк Long30.12 294 270 акций. Long14.01 255 110 акций. Сбербанк Long21.02 219 140 акций. Long22.02 183 160 акций. Long24.02 147 200 акций.

Текущая лесенка по акциям.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Итоги инвестирования в апреле 2022

- 03 мая 2022, 10:46

- |

Подвожу итоги инвестирования в апреле 2022 года. Покупал акции ВТБ, ММК, НЛМК, Детский мир, Сбер, Татнефть и ОФЗ. За счет укрепления рубля сильный рост марта нивелировался и в итоге получил убыток почти в 20 000р.

Мой инвестиционный портфель здесь — bit.ly/3bWQsB4

Мой телеграм — t.me/easytoinvest

Фаза раннего цикла: расширение

- 01 мая 2022, 17:09

- |

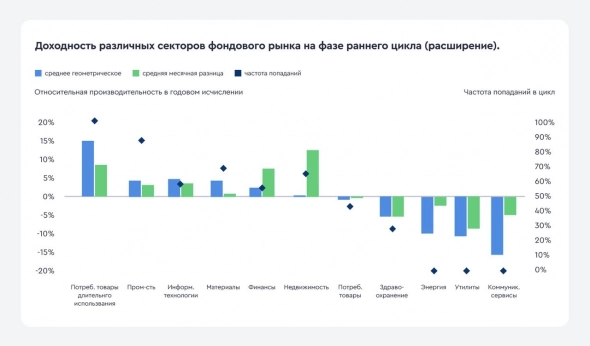

Исторический анализ циклов показывает, что относительные показатели секторов фондового рынка имеют тенденцию меняться по мере того, как экономика в целом переходит от одной стадии делового цикла к другой. Фаза раннего цикла — расширение — характеризуются самой высокой абсолютной доходностью инвестиций.

📌 Начиная с 1962 года акции демонстрировали наибольшую эффективность, генерируя около 25% годовых на этом этапе, который в среднем длится примерно год. В этот же период облигации приносили инвесторам около 6,5% годовых, а вложения в инструменты денежного рынка, включая краткосрочные депозиты — менее 4% годовых.

📈 Высокая доходность акций объяснима выгодами, которые получает бизнес от типичного сочетания в начале этого цикла низких процентных ставок. Они ускоряют рост потребительских расходов и инвестиций, а также экономический подъем в целом.

💡 На этой стадии наибольшую выгоду получают производители потребительских товаров, а также чувствительные к процентным ставкам финансовые и строительные компании, производители материалов и промышленные предприятия.

Акции компаний здравоохранения, коммунальных услуг и связи исторически демонстрировали низкие показатели доходности на ранней стадии цикла, поскольку носят защитный характер из-за довольно постоянного спроса на всех этапах цикла.

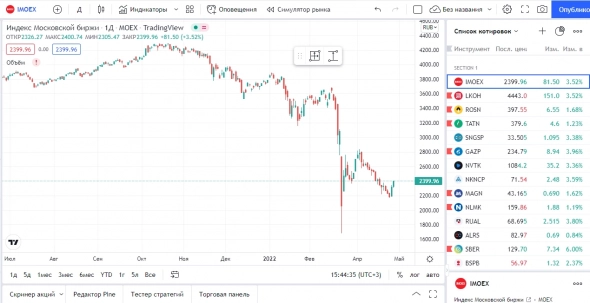

Разворот рынка неминуем. Ждём месяц май?

- 29 апреля 2022, 12:26

- |

Вчера IMOEX всё же просел на -1.7%, сегодня с утра его явно пытаются откупить, но думаю разворот неминуем. В таких условиях, которые образовались на нашем фондовом рынке мы фактически не можем показывать устойчивый рост, тем более стоить дороже закрытия 25 февраля (напомню, что 25 февраля мы закрылись на отметке в 2470 пунктов). Месяц май, возможно, станет определяющим и мы увидим цены 24 февраля, а то и ниже (Я вам рассказывал про пятничные покупки и вы явно могли ещё в понедельник закупиться по хорошим ценам, зафиксировав свою прибыль в среду, выбор был за вами). Сейчас бы хотелось обратить внимания на интересные события фондового рынка, которые активно влияют на его поведение:

📈 Компания Интеррос объявила

( Читать дальше )

Инвестирование в различные классы активов и сектора экономики в зависимости от фазы делового цикла

- 29 апреля 2022, 12:25

- |

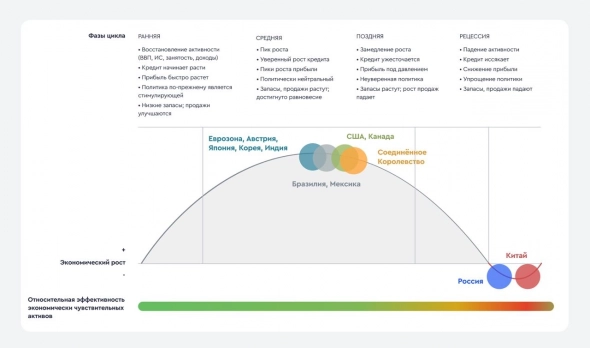

В среднесрочной перспективе эффективность активов в основном определяется циклическими факторами. Они связаны с состоянием экономики, такими как корпоративные доходы, процентные ставки и инфляция.

Таким образом деловой цикл, охватывающий циклические колебания в экономике длительностью до нескольких лет, может быть решающим фактором, который определяет доходность фондового рынка, а также различных активов и секторов экономики. Понимание этой взаимосвязи снижает риски и повышает доходность, а также является одним из примеров портфельной стратегии разумного инвестора.

Деловой цикл — это цикл колебаний валового внутреннего продукта (ВВП) вокруг оси его долгосрочного естественного темпа роста. Деловой цикл отражает расширение и сокращение экономической активности, которое экономика любой страны мира испытывает с течением времени. Изменения в цикле отражают изменения в прибыли компаний, доступности кредита, запасах непроданных товаров, занятости и денежно-кредитной политике.

( Читать дальше )

Второе дно в подарок. Сегодня явно фиксировали прибыль.

- 28 апреля 2022, 17:02

- |

Как я писал вчера, мы должны были преодолеть 2400 пунктов. С этим IMOEX справился на ура и сегодня даже забирался выше 2500 пунктов. Этот отскок был для многих прогнозируемым, поэтому я совершал покупки в пятницу, а кто был ещё терпеливее, мог и в понедельник застать лучшие цены. Сейчас, как мне, кажется, некоторые частные инвесторы фиксируют прибыль, из-за этого индекс опустился и прекратил свой стремительный рост (в прошлой статье я как раз писал, что необходимо ещё понаблюдать за рынком до конца недели, а кто зафиксировал вчера, то не беда, профиты по некоторым эмитентам были +15-20%).

Что же насчёт сегодняшнего стремительного движения вверх, то было весьма забавно. Вышли некоторые отчёты компаний и заявления, а мы пёрли. Увы таковы сейчас реалии рынка и некоторые действия не поддаются логики. Вот несколько интересных факторов:

( Читать дальше )

Отскок рынка засчитан. Фиксируем прибыль и ждём падения в мае.

- 27 апреля 2022, 15:56

- |

Неделя падения сменилась небывалым ростом показателей российского фондового рынка. Для меня было очевидным, что некий отскок должен был произойти, сейчас мы с вами его и наблюдаем. Учитывая сложившиеся обстоятельства на рынке, IMOEX обязан преодолеть отметку в 2400 пунктов. Думаю, что до конца этой недели он должен «справиться», а дальше майские праздники и очень интересные события нас ожидают. На чём же всё-таки растем эти два дня?

📈 Прекратилась конвертация (продажа) АДР/ГДР российских эмитентов в акции. Напомню, что ранее вышел закон о делистинге расписок российских компаний с иностранных бирж. В силу он вступил с 27 апреля. Не все захотели покидать иностранные биржи, о намерении подать обращение и попытаться сохранить листинг своих ДП ранее сообщили НЛМК, ММК и Лента.

( Читать дальше )

Информация на рынок поступает со всех сторон

- 26 апреля 2022, 13:05

- |

Пятница была тяжелым днем для фондового рынка, и в начале сегодняшних торгов ситуация может стать немного хуже, хотя ситуация не выглядит такой сложной, как в начале недели.

Отчасти слабость вызвана просто переходящими продажами, так как встревоженные участники, прочитав на выходных о характере убытков в пятницу, хотели уменьшить риски в понедельник. И тем не менее, на американской сессии была предпринята неплохая попытка buy the dip. Будет иди этот импульс поддержан сегодня? Это большой вопрос, с учетом ожидаемых корпоративных отчетов на этой неделе, могут быть сюрпризы.

Однако в целом неуверенность, наблюдаемая сегодня утром и в последние недели, сводится к растущей озабоченности по поводу перспектив экономического роста и роста доходов.

Эти опасения были вызваны пониманием того, что Федеральная резервная система будет более агрессивно повышать ставки, чтобы попытаться взять инфляцию под контроль и сдержать инфляционные ожидания. Согласно инструменту CME FedWatch, рынок ожидает повышения ставок на 50 базисных пунктов на каждом из следующих четырех заседаний FOMC.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал