финансовые результаты

Fix Price отчитался: неважный I квартал

- 27 апреля 2024, 10:26

- |

Компания не смогла показать впечатляющих темпов роста выручки, а маржа оказалась под давлением ввиду роста расходов.

🔸Продажи в сопоставимых магазинах +0,4% г/г, средний чек +3,7% г/г, что нивелировало падение трафика на 3,2%.

🔸EBITDA сократилась вследствие увеличения SG&A расходов, чистая прибыль – за счёт уменьшения чистого дохода от курсовых разниц и роста расходов по уплате налога на прибыль.

Бумаги Fix Price потеряли на фоне отчета более 3%.

📍Считаем, что в моменте в потребсекторе есть более интересные идеи (Лента, Магнит, НоваБев Групп), а Fix Price можно рассматривать с долгосрочной точки зрения. По мере снижения ключевой ставки население может перестать отдавать предпочтение сбережениям и начнёт активнее тратить на товары не первого спроса. #FIXP

Ключевые результаты:

• Выручка: 71,7 млрд руб., +8,8% г/г

• EBITDA: 10 млрд руб., -12,7% г/г

• Рентабельность по EBITDA: 13,9%, -3,5 п.п.

• Чистая прибыль: 3,3 млрд руб., -43,8% г/г

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Потребление стали в России в I кв 2024 г. снизилось на 2% г/г, до 10,9 млн тонн - Ведомости

- 27 апреля 2024, 08:07

- |

В первом квартале 2024 года потребление стали в России снизилось на 2% по сравнению с предыдущим годом, составив 10,9 млн тонн. Основная причина этого снижения связана с уменьшением потребления в строительном секторе, где объем потребления стали также сократился на 2%, до 8,5 млн тонн. Это произошло из-за ослабления закупочной активности в секторе на фоне роста ключевой ставки Центробанка.

В то же время, потребление стали в нефтегазовой отрасли сократилось на 11%, в основном из-за снижения спроса на трубы большого диаметра. В общей сложности на нефтегазовую отрасль пришлось 1,2 млн тонн стали.

Однако, машиностроители увеличили свое потребление стали на 9% по сравнению с предыдущим годом, достигнув 1,2 млн тонн. Рост обеспечила позитивная динамика выпуска автомобилей и железнодорожной техники.

Динамика выплавки стали

На фоне снижения потребления стали в России, в первом квартале также произошло снижение ее выплавки. По данным Всемирной ассоциации стали (WSA), сокращение составило 0,2% в годовом выражении, до 18,7 млн тонн. Однако, Росстат зафиксировал более значительное снижение производства. За первые три месяца 2024 года предприятия черной металлургии снизили выплавку стали на 3,2% до 14,2 млн тонн, а выпуск проката упал на 2,3% до 15,3 млн тонн.

( Читать дальше )

Яндекс успокоил инвесторов своей раздельной отчетностью: МКПАО Яндекс генерирует 99,5% всей выручки компании - Ведомости

- 27 апреля 2024, 06:49

- |

Компания «Яндекс» впервые опубликовала раздельную отчетность по иностранной и российской структурам, Yandex N.V. и МКПАО «Яндекс». Этот шаг считается логичным, так как компания готовится к разделению активов. Отчетность подтвердила, что МКПАО «Яндекс» генерирует 99,5% всей выручки компании.

Акции Yandex N.V. выросли на 1,52% до 4228 руб. на Московской бирже. Раздельная отчетность показывает, что активы МКПАО «Яндекс» генерируют 99,5% всей выручки компании, что считается позитивным сигналом для инвесторов.

Стратегическое разделение активов компании будет завершено в ближайшие месяцы. Публикация раздельной отчетности является необходимым шагом для предоставления информации инвесторам по будущему эмитенту.

Помимо этого, компания продемонстрировала сильные результаты за I квартал 2024 года. Выручка Yandex N.V. выросла на 40%, а МКПАО «Яндекс» показал рост выручки на 40% год к году.

Аналитики оценивают перспективы «Яндекса» положительно, выделяя потенциал для роста и развития в ключевых сегментах, таких как электронная коммерция и финтех. Однако, вопрос об обмене акций Yandex N.V. на МКПАО «Яндекс» остается важным для миноритариев.

( Читать дальше )

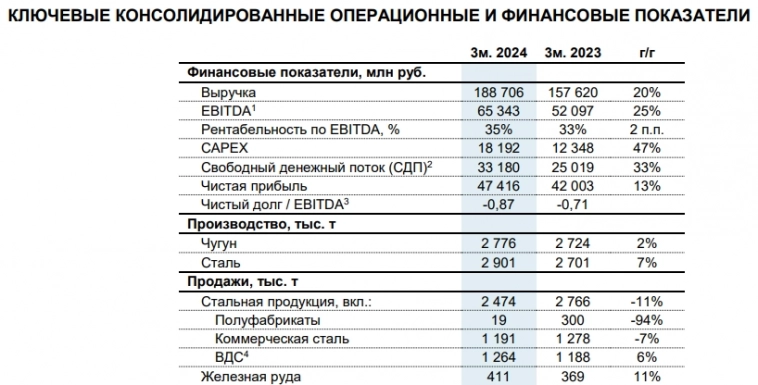

Северсталь. Обзор результатов за I квартал. Позитивное начало года

- 25 апреля 2024, 14:04

- |

На этой неделе, одна из самых эффективных в мире горно-металлургических компаний Северсталь, представила финансовые результаты за I квартал 2024 года по МСФО. Традиционно переходим к обзору ключевых финансовых показателей:

🔵Выручка: 188,7 млрд руб (+20% г/г)

🔵EBITDA: 65,3 млрд руб (+25% г/г)

🔵Свободный денежный поток (FCF): 33,2 млрд руб (+33% г/г)

🔵Чистый долг/EBITDA: -0,87х

Отмечу хороший прирост по показателю выручки, который обусловлен ростом средних цен реализации и улучшением продуктовой структуры продаж на фоне роста доли продукции с высокой добавленной стоимостью (ВДС). Показатель EBITDA вырос следом за выручкой, а также благодаря увеличению загрузки мощностей. Радует и результат по свободному денежному потоку, который продемонстрировал существенный рост за счёт увеличения показателя EBITDA. Резюмируя итоги I квартала можно сказать, что Северсталь позитивно начинает 2024 год и, что самое главное, возвращается к ежеквартальным дивидендным выплатам.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

( Читать дальше )

Группа ММК публикует финансовые результаты за I квартал 2024 года

- 25 апреля 2024, 10:03

- |

- Выручка Группы увеличилась до 192 949 млн руб. (+25,5% г/г)

- EBITDA выросла до 42 147 млн руб. (+27,8%г/г)

- Чистая прибыль достигла 23 746 млн руб.(+20,5%)

- Капитальные затраты составили 21 814 млн руб. (+15,5% г/г), что обусловлено продолжающейся реализацией стратегии развития Группы, в том числе:

Чистый долг Группы по итогам I квартала составил отрицательную величину –95 887 млн руб., при этом коэффициент чистый долг/EBITDA находится на уровне –0,47x.

Во II квартале ожидается восстановление объема продаж – в первую очередь, премиальной продукции – на фоне окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления, подкрепленной сезонным оживлением строительной активности.

( Читать дальше )

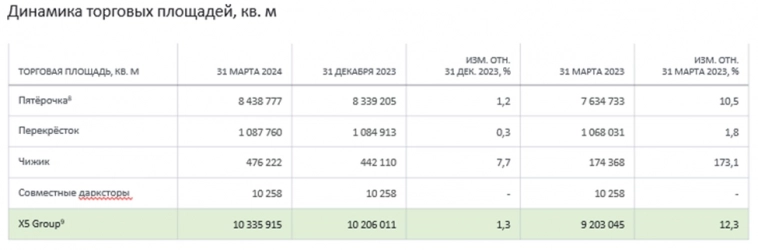

Финансовые результаты X5 Group за 1 квартал 2024 г.

- 22 апреля 2024, 10:22

- |

Друзья, привет!

Едва на прошлой неделе мы рассказали об операционных результатах за 1 квартал, так уже настала очередь подвести финансовые итоги.

За первые 3 месяца этого года мы:

🟩 Сохранили позицию №1 на рынке ритейла за счет расширения своей географии присутствия и развития своих основных форматов. Выручка увеличилась на 27,3% благодаря росту LFL-продаж на 14,8% и торговой площади на 12,3%.

🟩 Одновременно с этим продолжали развивать онлайн-бизнесы (экспресс-доставка, Vprok.ru, 5Post и «Много лосося»), которые продемонстрировали рост на 81,7%.

🟩 Не забывали и про собственную маржинальность: валовая рентабельность осталась на уровне прошлого года и составила 23,7%, немного снизившись на 4 б.п. Но при этом рентабельность по скорр. EBITDA увеличилась на 48 б.п. и составила 6,3%, по чистой прибыли – рост на 96 б.п. до 2,7%.

( Читать дальше )

🔥 Представляем итоговые результаты деятельности Positive Technologies в 2023 году

- 09 апреля 2024, 18:00

- |

Друзья, в прошлом году мы ставили перед собой амбициозные цели и благодаря нашим совместным усилиям мы не только достигли их, но и превзошли ожидания.

С полной отчетностью вы можете ознакомиться на нашем сайте, а здесь расскажем о главном:

✅ Объем отгрузок по итогам года с учетом корректировок по оплатам, поступивших до 31 марта 2024 года, составил 25,5 млрд рублей, продемонстрировав рост на 76% год к году. Он в два раза опережает прогнозировавшийся аналитиками рост рынка кибербезопасности в целом.

✅ Валовая прибыль отгрузок выросла до 23,7 млрд рублей (на 72%) и составила 95% от общего объема отгрузок. Это один из ключевых показателей нашего бизнеса. Небольшая разница между отгрузками и их валовой прибылью отражает эффективность наших продаж, взаимоотношений с партнерами и дистрибьюторами.

✅ Чистая прибыль без учета капитализируемых расходов (NIC) увеличилась на 76% — до 8,7 млрд рублей. При этом мы превзошли собственный прогноз по рентабельности NIC: она составила 35% при таргетируемом значении не ниже 30%. Показатель NIC лежит в основе дивидендной политики: она предполагает выплаты акционерам в размере от 50% до 100% от NIC.

( Читать дальше )

Отечественный аналог Zoom – IVA Technologies планирует IPO, компания может выйти на биржу в 2024 г. с оценкой 35–40 млрд руб. - Ведомости

- 27 марта 2024, 07:11

- |

Компания IVA Technologies, разработчик сервиса видеоконференцсвязи (ВКС), намерена провести IPO в течение 2024 года. Об этом сообщают источники в различных компаниях-разработчиках софта. По данным одного из собеседников, IVA Technologies может выйти на биржу уже до конца III квартала 2024 года. С другой стороны, представитель компании не комментировал информацию о возможном IPO, отметив лишь, что компания рассматривает различные стратегические варианты развития.

IVA Technologies развивает экосистему решений для корпоративных коммуникаций, включая ВКС-платформу, мессенджер, IP-телефонию и другие решения. Основные конкуренты компании на рынке ВКС — Trueconf, Videomost, Oktell, Vinteo и МТС. Рынок ВКС оценивается на уровне 45 млрд рублей в 2024 году.

Финансовые результаты IVA Technologies за 2021 год показали рост выручки на 33% до 580,8 млн рублей и чистой прибыли на уровне 355 млн рублей. В 2022 году выручка компании увеличилась более чем в 2,5 раза и достигла свыше 1,5 млрд рублей.

( Читать дальше )

Финансовые результаты X5 Group за 4 квартал 2023 г. и полный 2023 г.

- 22 марта 2024, 11:29

- |

Друзья, всем привет!

Мы опубликовали цифры за 2023 год и спешим поделиться ими с вами.

В прошлом году мы показали хорошие результаты и укрепили свое лидерство, несмотря на нестабильность рынка:

- Мы активно расширялись за счет органического роста и сделок M&A, и наша сеть достигла отметки в 24 472 магазина (+3 149 объектов за год). Выручка увеличилась на 20,8% год-к-году, а рост LFL продаж составил 9,6%. Наши онлайн-сервисы, обеспечивающие омниканальный покупательский опыт, приросли на 75,7% год к году.

- В 2023 г. наша валовая рентабельность не изменилась и составила 24,1%. Мы внедрили ряд проектов по повышению эффективности, таких как автоматизация процессов в магазинах и логистике, а также бесконтактная сборка заказов. Эти меры позволили частично снизить давление на операционную маржу из-за роста расходов на оплату труда ввиду нехватки персонала на рынке. В результате наша производительность труда в 2023 году выросла на 9%, а рентабельность по EBITDA составила 6,8%. Чистая маржа выросла до 2,9% против 2,0% годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал