упущенная прибыль

📈 Поведенческий разрыв

- 03 декабря 2025, 10:54

- |

🟡 Это разница между прибылью, которую вы могли бы получить и прибылью, которую получаете.

🟡 Поведенческий разрыв формируется медленно и незаметно. Каждый раз, когда вы знаете как правильно, но делаете иначе.

🟡 Вы знаете, что убыток нужно ограничить, но держите позицию. Вы понимаете, что ваш торговый план работает, но включаете режим «я у мамы идиот».

🟡 Ваш разум стремится к комфортной, безрисковой торговле. Вы проходите курсы, находите новые стратегии и приемы, часами анализируете графики и тестируете идеи на истории, но когда дело доходит до работы с реальными деньгами вы не даете себе права на ошибку.

🟡 Все из-за того, что объем ваших знаний о рынке увеличивается, а реакция на изменение баланса торгового счета остается прежней.

Изучение новых концепций не закроет поведенческий разрыв. Для этого ваши торговые решения должны соответствовать торговому плану, а не хотелкам «рептильного мозга».

Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

- комментировать

- 2.3К

- Комментарии ( 2 )

Fear of Missing out (или FOMO)

- 09 апреля 2024, 15:56

- |

Упущенная выгода рассматривается как личное оскорбление, как «плевок в лицо от рынка» и вызывает жгучее желание «отыграться». Подобные мысли — прямой путь к бессистемной торговле и получению неконтролируемых убытков. Любая эмоция — враг трейдера. Лучше всего, испытывая ощущение упущенной выгоды, отходить подальше от терминала, ждать, пока утихнет буря эмоций, и только потом возвращаться к торговле.

В представленной сделке выход из позиции был совершен абсолютно системно, но это не мешало мне корить себя за поспешность и обижаться на рынок за то, что ушел без меня вместо того, чтобы развернуться.

( Читать дальше )

Я махровый неудачник. Пример как нетерпение лишает дохода

- 22 декабря 2023, 23:18

- |

Хотите, приведу один из моих собственных примеров НЕвезения на бирже? (не считая заморозки всех иностранных активов примерно на миллион рублей).

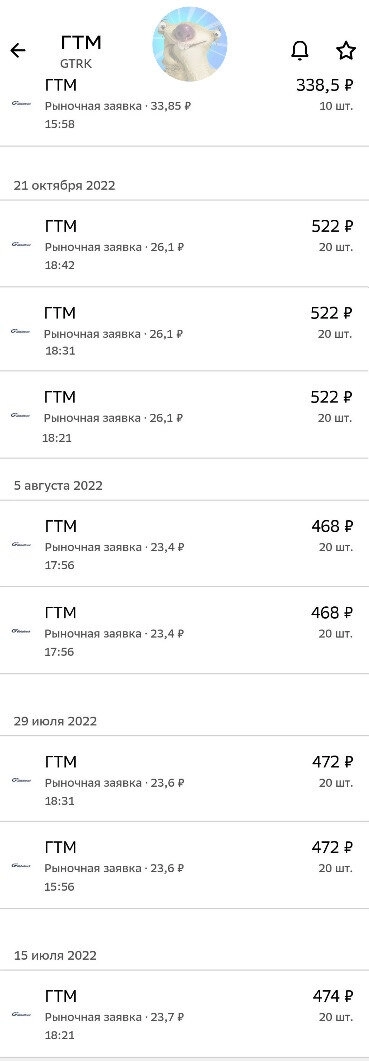

В течение лета и осени 2022 года я потихоньку, «на сдачу» покупал на свой брокерский счет в Сбере акции Глобалтрака (тикер GTRK). О них никто ничего не говорил и не писал, но почему-то интуитивно мне нравилась эта компания и я чувствовал в ней определенный потенциал. Бумаги тогда валялись буквально на дне и абсолютно никому не были нужны. Я покупал их по 23 рубля, потом по 26, потом по 33, потом по 40 и наконец по 50 (скрин ниже).

К концу 2022 г. я набрал позицию из 300 бумаг со средней около 35 рублей за акцию и решил остановиться, т.к. мне стало казаться, что акции перевозчика уже перегреты.

Весной 2023 года цена акции поднялась выше 70 рублей и я продал половину бумаг, посчитав прибыль в 100% за несколько месяцев очень хорошим результатом.

27 июля 2023 г., когда вышли новости о редомициляции Глобалтранса и случилась первая волна пампа Глобалтрака (по одной из версий, просто из-за того что хомяки запутались в названиях), я продал оставшуюся половину акций по цене чуть больше 100 руб. Таким образом, средняя цена продажи всей набранной позиции составила около 85-86 рублей за акцию.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 50 )

Упущенные возможности

- 30 ноября 2023, 19:00

- |

Назад в прошлое или как побороть ФОМО?

- 08 октября 2023, 19:16

- |

ФОМО (FOMO) — эффект досады от упущенной прибыли, ну кто его не испытывал ...

Как бы оказаться бы так в году 2013, накупить Битков, хотя бы на одну зарплату. И жить по кайфу!

Или брокерская реклама трубила: Если бы тогда-то купил Сбербанк, а сейчас он смотрите… и, конечно же, продемонстрируют график! — график упущенных возможностей!

И примеров много: Америка, недвижимость, доллар ...

Как я борюсь с ФОМО, когда что-то упустил ?! сейчас это явление реже и в меньшей степени проявляется и вот почему:

- Я больше мыслю о том что «тогда» было все по-другому.

— 2011-й год (примерно тогда впервые услышал о Битке): какой еще Биткойн? майнинг? куча заморочек с вводами, комиссиями, кривые биржи, противоречивый новостной фон, скамы бирж, и вообще, нафига он..

— Нулевые: Сбербанк купить? расхаживая с кнопочным телефоном о такой возможности узнал только в 2009-м. До середины нулевых обывателям вовсю только предлагались ПИФы да Форекс. (Кстати, вообще, где та ракета от Газпрома которую нам обещали в росте цены акций? ).

( Читать дальше )

Почему не стоит сожалеть об упущенных возможностях

- 06 сентября 2023, 11:27

- |

Один из самых популярных американских баскетболистов Мэджик Джонсон в интервью рассказал о самом важном финансовом решении в своей карьере, о котором он сожалеет на протяжении всей жизни.

После победы в баскетбольном чемпионате НБА в 1980 году к Джонсону подошли несколько представителей компаний, производящих спортивную обувь и предложили спонсорские соглашения. Это были бренды: Converse, Adidas и Nike.

( Читать дальше )

‼️ЧУВСТВО УПУЩЕННОЙ ПРИБЫЛИ. Обучающий пост.

- 18 мая 2023, 16:18

- |

Эта тема одна из самых главных в психологии торговли на фондовом рынке. Обязательно дочитайте до конца.

За последние 3 месяца Российский рынок вырос на 20%, хоть многие ждали обвала. Теперь масса людей испытывает чувство упущенной прибыли и у них появляется желание купить, чтобы не упустить дальнейший рост.

Сейчас рынок продолжит расти и как только он покажет хаи, инфошум усилится и в итоге они купят, после чего рынок обвалится. 😂🤷♂️

☝️Запомните эти слова, ровно так всё и будет. Каждый раз повторяется одно и то же.

Ещё часто бывает такое, что после продажи акции она сразу же начинает стремительно расти.

Тогда вы сидите и думаете, «Вот подержал бы еще 3 дня, закрыл бы в плюс 15%, а не в +5%». Потом смотрите прогнозы аналитиков, новостной фон. Вроде всё указывает на рост.

Покупаете… ииии начинается коррекция! Потом начинаются попытки быстро отбить убыток, что приводит к еще большим убыткам.

Запомните. Если вы заработали на акции и закрыли позицию, забудьте про неё! Вы сняли с рынка сливки. Что с ним будет дальше – не важно.

( Читать дальше )

FOMO - не ведитесь на эмоции 🙈

- 03 марта 2023, 07:56

- |

Помните, как вы могли купить биткоин 10 лет назад? Или акции Сбера по 20 копеек во времена приватизации? А может, давно хотели признаться человеку, который вам нравится, но уже поздно?

Да, у каждого в жизни было много упущенных возможностей, все мы через это проходили. Но если где-то внутри появляется чувство сожаления, которое постоянно мучит — поздравляю, вы заразились FOMO!

• И в чём же опасность? 😱

Когда человек жалеет об упущенных возможностях, он сразу погружается в прошлое. И что самое ужасное — пытается «запрыгнуть в последний вагон», хотя «поезд ушёл».

Таким образом, человек перестаёт замечать новые возможности и постоянно зацикливается на тех, которыми уже давно воспользовались другие.

Именно по этой причине он теряет своё рациональное мышление: скупает сильно переоценённые активы, лезет в ниши, давно потерявшие актуальность, гонится за теми, кому всё равно на него, и т.д.

• Как бороться с FOMO? 💪

1) Проанализируйте ситуацию, если это повторяется не 1 раз;

( Читать дальше )

Сбербанк Брокер. Дурдом или когда мусор в системе.

- 26 октября 2022, 11:52

- |

Вчера прошла выплата по дивидендам Газпрома на Сберовском брокере. С 1810 акций капнули уже обналоженные 80к (25 числа 12 дня где то).

Отлично думаю. Надо тарить Лензолото, но на другом счету супруги. Поставил дивы на вывод что бы перекинуть и закупить в дальнейшем.

Вывод не был осуществлен до этого момента (12 часов 26 число).

После общения с поддержкой, мне перезвонили и сообщили что денежка переведена на мою ЗАБЛОКИРОВАННУЮ карту. Я поговорил и попросил в скорейшем режиме решить вопрос.

Полез в приложение и раскрыл заблокированные карты. И увидел там на заблокированной карте 67к......

Представляете, с меня на выводе списали еще раз налог на дивиденды......

Вот так и живем. Жду звонка специалистов для решения вопроса.

Вопрос форумчанам, скажите кто либо сталкивался или подавал в суд на банки по вопросу упущенной выгоде? какие результаты? есть ли практика ?

Свою упущенную выгоду по Лензолоту оценил в 43к ( от момента закупа до выхода на раннем шипе.

Стоит ли связываться (судиться) с этим брокером ради этих упущенных денег?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал