тс

Очевидное невероятное, контренд vs. тренд на примере нефти.

- 16 января 2018, 23:25

- |

Если сложить только торговлю по «контртрендовым» движениям (более менее явных всего 4-е) то доход ~61% вот такой парадокс.

Конечно любой трейдер скажет что так точно отыграть не реально и чем больше количество беспроигрышных сделок тем выше вероятность убыточной. Но ведь и вход этого инвестора в лонг может быть сразу убыточным и для данного конкретного случая это не критично, 4-е профитные сделки подряд я думаю удавались любому трейдеру читающему эти строки.

Возникает вопрос правильного расчёта (или ощущения) этих уровней. Если они рассчитываются по одной и той же методике то разницы нет как играть в лонг или шорт это лишь вопрос необходимого времени уделяемого на трейд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 18 )

Ошибки моей торговли на рынке + итоги 2017

- 01 января 2018, 19:25

- |

Всем привет!

Хочу кратко рассказать о своей истории знакомства с рынком и результатах полученных на текущий момент.

Писатель из меня так себе, но попробую донести до читателя свои ошибки и выводы относительно них… не судите строго… буду рад, если кому то эта история принесет пользу…

Мое знакомство с финансовыми рынками произошло в самом начале 2009 года, эта тема мне была всегда интересна, а тут как раз в разгаре мировой финансовый кризис, хорошая возможность срубить бабла, прикупить акции дешево, продать дорого. Мой приятель по работе к тому времени(март 2009) уже открыл счет на пару сотен тысяч рублей у брокера и начал покупать подешевевшие бумаги российских компаний(голубые фишки), помню название мне очень понравилось. Прочитав в инете о дикой недооцененности российского рынка, в принципе так оно и было, я решил заняться торговлей, но созрел для этого только к маю 2009, первую фазу роста я уже пропустил, тем не менее, мне казалось, что еще есть возможность сесть в вагон уходящего поезда.

( Читать дальше )

Сделки участников ЛЧИ у вас в терминале МТ5 !

- 28 декабря 2017, 15:28

- |

Буду краток) Про ЛЧИ многие слышали. Известно, что можно скачать сделки участников. Только вот сидеть и разбираться с этой кучей строчек надоедает очень скоро.

К сути: задался целью и реализовал скрипт для МТ5, который наносит сделки участников — на график.

Экономит вам уйму времени и весьма интересно посмотреть, кто-где что и как. Проанализировать, понять логику действий. Ведь интересно, как торгуют успешные профи!?

Схема такая: выбираете участника, качаете его сделки. Распаковываете (желательно сразу переименовать) и помещаете в папку МТ5. Запускаете скрипт в МТ5.

А он может: показать список торговавшихся инструментов участника, вывести сделки на график (необходимый график нужно заранее открыть) и может очистить всё содержимое окна графика.

Чуть не забыл! Записал небольшой видос-инструкцию.

( Читать дальше )

тест провален

- 29 ноября 2017, 16:18

- |

По итогам теста было совершено 214 сделок интервал — интрадей.

Допущено 8 ошибок (критический уровень — 6 ошибок)

Оставшуюся неделю продолжать тестировать — интрадей, оснований нет.

Вывод — я лох!

Опционы для Гениев (тонкости)

- 14 ноября 2017, 14:13

- |

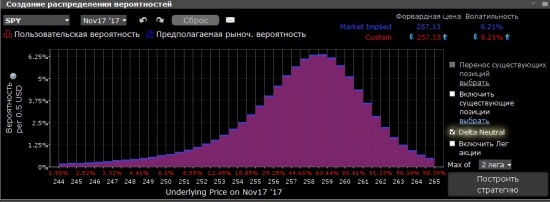

Обсуждая опционы, волатильности, распределения и прочие гнутости, необходимо сказать о некоторых тонкостях. Я уже отмечал, что проданный стреддл не перекрывает одно стандартное отклонение, как мы его считаем, потому что там возникает 1/2Пи^0,5. И этому может найтись объяснение. Во первых, мы заходим на ЦС, а дельта на ЦС = 0,5. То есть, как бы это кому то не хотелось, дельта это вероятность где будет цена. А сигма наша 0,68 и ни кто бесплатно нам лишних шансов давать не будет. Что бы перекрыть сигму, нужны опционы с 0,68 дельтой. Если на них построить стреддл, то мы закроем одну сигму с одной стороны. Что бы закрыть сигму во все стороны надо два стреддла, а это уже стренгл получится. Дальше, больше. Как мы считаем одну сигму? Мы берем свечи по модулю. Но одна сигма это не средняя величина, это площадь распределения равная 68%. А у нас, как правило, в ценовых распределениях присутствует эксцесс. То есть купол колокола выше, чем в нормальном распределении. Так что сама сигма БА у нас меньше чем просто по клосам считать. А еще у нас есть матожидение, так что сигма должна быть сдвинута на среднее значение (центральный момент распределения). Плюс, у нас опционы по волатильности больше чем БА. Правда, не понятно как мы эту волатильность нашли. И у каждого трейдера она своя. И я вам не скажу как правильно. Я просто отмечу, что такое есть.

( Читать дальше )

Опционы для Гениев (пробой уровня)

- 11 ноября 2017, 17:40

- |

Самая любимая стратегия Герчика, это пробой уровня. Давайте посмотрим, чего она стоит, в денежном выражении. Вот вы придумали или нашли некоторый уровень, который считаете ключевым и который, если пробьет, цена двинется вверх с 99% гарантией. Допустим, это уровень равен 1000 по фьючу. Ну и если у вас такая гарантия, 99%, то вы можете входить на половину ГО. Даже, если сей час, вы окажетесь в 1случае лосса, то уж следующие 99 раз у вас только профит. Однако, что то тут не так. Более того, прямо сейчас с вами готовы заключить пари и дать вам денег. И смысл пари будет заключаться в том, что цена пойдет вверх только в 50% случаев.

Что же на самом деле произойдет? И насколько вас отстопит или даст прибыли. Итак, мы имеем уровень и хотя лучше его провести от балды, мы проведем его по макушкам. Отмечу, что по макушкам проводить его более рискованно, чем от балды. Но об этом потом. Теперь у меня вопрос. Сколько раз цена пересечет этот уровень, вверх, вниз? Сколько раз нас отстопит или даст снять профит? И сколько нам заплатят, прямо сей час, если мы точно уверены, что цена уйдет выше?

( Читать дальше )

Поиск дополняющих друг друга ТС

- 10 ноября 2017, 09:56

- |

С целью торговать ими на одном инструменте, что бы они дополняли друг друга.

Изначально брал их по принципу 2 — с моделью трендовой торговли и 2 — с моделью флетовой торговли.

Пока пытаюсь разделять контр трендовую модель с флетовой.

Назовем это так контр тредовые зарабатывают на откатах когда идет тренд, а мне нужно зарабатывать когда тренда нет в дополнении к трендовым ТС.

В период тренда должны зарабатывать трендовые ТС (в моем понимании).

При оптимизации на 2-ух летней истории получил параметры для каждого алгоритма, но их тысячи.

Как говорится кому какие нравятся по критерию просадки / баланса / частоты сделок / средних профитов и убытков / максимальной серии профитов и убытков.

Группируя торговлю на истории каждой с каждой ТС старался выровнять график суммарной эквити.

но это уже производилось, когда я на свое усмотрение выбрал из множественной совокупности параметров для каждой ТС одну на мое усмотрение.

Считаю, что этим я не смог обеспечить выбор по критерию который для меня главный — дополняющая ТС

А как бы вы осуществили такой выбор ???

Опционы для Гениев (ехал грека через реку)

- 06 ноября 2017, 16:17

- |

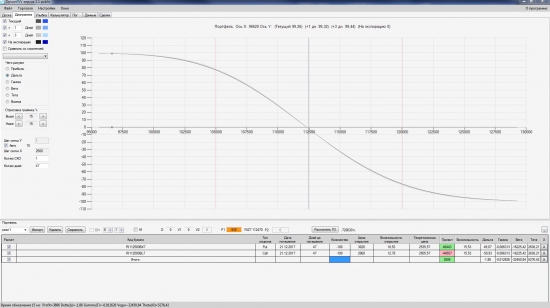

Мы смотрели на кучу распределения и думали, как из нее сетку ордеров построить. Для этого нам надо построить функцию. Это такой график. Есть три способа его построить. Первый описан здесь http://mathprofi.ru/funkcia_raspredeleniya_dsv.html. Второй я описывал в своих топиках и выкладывал экселовские файлы. Мы будем использовать самый гениальный, третий способ. Так как мы уже договорились и поняли, что все распределение учтено улыбками, то мы можем взять любую опционную программу и построить график. Я воспользуюсь smart-lab.ru/blog/388853.php от FateevVV (за что ему отдельное спасибо)

Для этого надо записать на ЦС две позиции, проданный колл и проданный пут по 100 штук и выбрать на графике «Дельта». По горизонтальной оси у нас цена БА. А по вертикали как раз то, что мы искали. Так видно, при цене 110000 у нас сработает 20й sell limit. Что тут главное, что надо заметить. Если взять интервал 2500 пунктов от текущей 112500 то ставится 30 ордеров. А между 105000 и 102500 только 10 ордеров. От 107500 до 105000 будет 20 ордеров. Думаю, вас в школе учили про абсциссы и ординаты. Что тут еще интересно. Я не буду загаживать топик скриншотами, просто поверьте или скачайте программу, прикрутите к Квику и проверьте. При изменении волатильности, времени, улыбки, дельта тоже будет меняться. За десять дней до экспирации от 112500 до 110000 потребуется 60 ордеров в сетке. А между 105000 и 102500 только два.

( Читать дальше )

Не торговые сигналы

- 04 ноября 2017, 20:57

- |

Все чаще приходят прогнозы. На СЛ даже сделали отдельный раздел «торговые сигналы». Я хотел бы обратить ваше внимание на отношение к этому с точки зрения науки. Так вот, с точке зрения науки ценовой процесс считается случайным движением. Как и все случайное в этом мире. Конечно, если вы человек религиозный, то вы можете в это не поверить. И думать, что все тут сотворил Бог. Но тогда, вам не надо прогнозы вообще. Вам надо хорошо помолиться и входить в сделку, куда Бог пошлет. Извините за кощунство.

Делая прогноз движения цены, вы отметаете фундаментальные законы природы. Это все равно, что сказать, что я сейчас подкину шарик и он улетит в космос и станет спутником Луны. То есть с одной стороны мне насрать на законы притяжения, а с другой стороны, что бы шарик был спутником, я с этими законами соглашусь.

В результате, ваш прогноз приобретает тот же закон случайности, что и закон случайности цен. То есть, на случайном рынке мы принимаем случайные решения. А это все равно, что монетку подбрасывать. Тем не менее, вы упорно продолжаете их публиковать.

( Читать дальше )

Опционы для Гениев (кривая волатильность)

- 03 ноября 2017, 22:37

- |

Итак, к нашей стратегии мы добавили условие изменения шага сетки. Теперь, добавим, что ни будь еще. Если помните, а память у вас должна быть хорошая, вы помните, как все свечные патерны называются. Так вот, если помните, мы строили колокол распределения. Так мне написали в личку, что на колокол это не очень похоже. Да я согласен. Похоже на кучу, причем, со смещенным центром тяжести. Как будто, тот, кто эту кучу делал, приседал на правую ногу сильнее чем на левую. Вот такая.

Тут заметно не вооруженным глазом, что левая часть более длинная и пологая, а правая, более крутая и короткая. И это не мудрено. Так как эта куча складывалась из свечек, то оказалось, что красных свечек у нас примерно столько же как и зеленых, но красные у нас немного длине. Что это значит. Это прямая иллюстрация понятий шорт и лонг. Мы видим, что рынок падает быстрее, чем растет. Свечи шорт (красные) длиннее. А свечей лонг (зеленые) меньше, просто коротышки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал