SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

трейд-портал

Отзывы о работе с Трейд-Портал

- 01 февраля 2014, 12:52

- |

Думаю открыть счет в этой компании. Коллеги, прошу поделиться впечатлениями о работе с этим брокером.

Наколько стабильна связь с серверами, часты ли обрывы, бывают ли ситуации, когда с сервером соединиться невозможно? Оперативно ли решаются проблемы подобного рода? Быстро ли происходят зачисление/снятие средств? Ну и в целом подводные камни при работе с ними.

Все перечисленное относится к работе через QUIK.

Наколько стабильна связь с серверами, часты ли обрывы, бывают ли ситуации, когда с сервером соединиться невозможно? Оперативно ли решаются проблемы подобного рода? Быстро ли происходят зачисление/снятие средств? Ну и в целом подводные камни при работе с ними.

Все перечисленное относится к работе через QUIK.

- комментировать

- ★3

- Комментарии ( 12 )

Фьючерс на индекс РТС вчера понизился на 1,13%

- 24 августа 2012, 11:28

- |

В четверг мы наблюдали за крайне интересным сценарием торговой сессии. С самого открытия торгов фьючерс пробил важный уровень сопротивления в 144000 и продолжил свой рост. Восходящее движение продлилось вплоть до ключевой отметки в 146000п., которая выступила непреодолимой преградой перед покупателями, даже несмотря на некоторое ослабление рубля по отношению к американскому доллару. Этот уровень является максимальным значением для контракта RIU2 за последние три с половиной месяца.

Утренний премаркет от 28 июня

- 28 июня 2012, 09:27

- |

Много написано о предстоящем саммите ЕС, слишком много. Чтобы не предприняли на данном мероприятии главы делегаций, ситуация в краткосрочной и среднесрочной ситуации не изменится, т.к. в основном все рассматривают Еврозону и ее через призму банковского сектора и долгов государств. Долг государства, как показывает история, может быть любым и обслуживаться сколь угодно долго. Проблемы в экономике начинаются лишь только после того, как государство через различные инструменты фискальной и монетарной политики не могло расширять налогооблагаемую базу. Т.е. в текущей ситуации Еврозона должна предпринимать любые меры, чтобы запустить сложные инфраструктурные проекты, дабы создать внутри мультипликативный эффект и расширять налогооблагаемую базу. В случае жесткой экономии, любые дорогостоящие проекты оказываются под угрозой, ведь все привлеченные деньги груба говоря, идут на поддержания штанов и рефинансирование старого долга. Поэтому у Еврозоны есть только один выход из ситуации. Тратить, тратить и еще раз тратить.

( Читать дальше )

Утренний премаркет от 27 июня

- 27 июня 2012, 09:07

- |

Отскок состоялся, что дальше?

Как мы отмечали ранее, вчера было неплохое время, чтобы прикрыть краткосрочные короткие позиции и осмотреться. Российский фондовый рынок вчера немного вырос, на сильной нефти и стабильности фондовых индикаторов в Европе и США. Что мы имеем на сегодняшний день. Из позитивных моментов можно выделить лишь стойкость уровня 1300 пунктов по индексу S&P500 и краткосрочный отскок по нефти. Ближайшие цели по нефти не претерпели изменений – это диапазон 94$ — 96$ долларов за баррель. Негативные моменты можно описывать долго, но мы остановимся лишь на новых, которые в среднесрочной перспективе повлияют на рынки – это схема Понци на европейском долговом рынке. Вчерашние краткосрочные аукционы Испании и Италии, тому подтверждение и заявления новой «железной леди» госпожи А. Меркель, которая сказала, НЕТ монетарному союзу. Предстоящий саммит очень опасен, с точки зрения движений рынков, поэтому мы не рекомендуема формировать позиции, работаем только внутри дня и хеджируем риски на валютном и товарном рынке.

( Читать дальше )

Как мы отмечали ранее, вчера было неплохое время, чтобы прикрыть краткосрочные короткие позиции и осмотреться. Российский фондовый рынок вчера немного вырос, на сильной нефти и стабильности фондовых индикаторов в Европе и США. Что мы имеем на сегодняшний день. Из позитивных моментов можно выделить лишь стойкость уровня 1300 пунктов по индексу S&P500 и краткосрочный отскок по нефти. Ближайшие цели по нефти не претерпели изменений – это диапазон 94$ — 96$ долларов за баррель. Негативные моменты можно описывать долго, но мы остановимся лишь на новых, которые в среднесрочной перспективе повлияют на рынки – это схема Понци на европейском долговом рынке. Вчерашние краткосрочные аукционы Испании и Италии, тому подтверждение и заявления новой «железной леди» госпожи А. Меркель, которая сказала, НЕТ монетарному союзу. Предстоящий саммит очень опасен, с точки зрения движений рынков, поэтому мы не рекомендуема формировать позиции, работаем только внутри дня и хеджируем риски на валютном и товарном рынке.

( Читать дальше )

"Новые" индикаторы рынков. Продолжение. Индекс HSBC RORO

- 23 апреля 2012, 13:49

- |

Индекс HSBC RORO. (risk on/risk off)

Данный индекс будет интересен в 1-ую очередь тем, кто торгует не только Россию, но и работает на товарно-сырьевых, валютных и долговых рынках. Ничего нового для многих там нет, просто я данный индикатор использую только для того, чтобы определять те виды активов, на которые есть сильная взаимосвязь ( тупо стоишь с толпой ), либо это отдельные истории.

Предисловие: Всеми любимая статистическая взаимосвязь.

Для тех, кого избежала участь провести лучшие годы своей жизни за учебной доской, изучая 3 курса математику, статистику и ее производные посвящается некоторый экскурс:

Существующие между явлениями формы и виды связей весьма разнообразны по своей классификации. Предметом статистики являются только такие из них, которые имеют количественный характер и изучаются с помощью количественных методов. Корреляционный анализ — это количественный метод определения тесноты и направления взаимосвязи между выборочными переменными величинам. Для оценки силы связи в теории корреляции применяется шкала Чеддока: слабая — от 0,1 до 0,3; умеренная — от 0,3 до 0,5; заметная — от 0,5 до 0,7; высокая — от 0,7 до 0,9; весьма высокая (сильная) — от 0,9 до 1,0.

( Читать дальше )

Европа, ох уж эта Европа. Или, оцениваем ситуацию изнутри. ЕЦБ. Начало.

- 18 апреля 2012, 11:36

- |

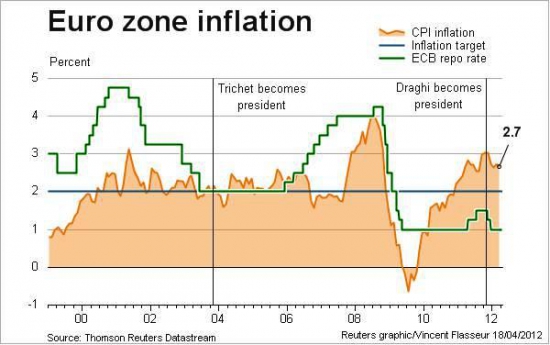

ЕЦБ. Взгляд изнутри.

В сегодняшней работе будет проведеy анализ ситуации в Еврозоне, «глазами» всего и вся — Европейского центрального банка.

1. Инфляция.

Примечание: целевая инфляция остается выше нормы, но в связи с тем, что по ряду причин, я не ожидаю всплеска ОФИЦИАЛЬНОЙ инфляции, по — мойму у ЕЦБ еще имеется потенциал для маневра со ставкой.

Причина №1, почему можно не ждать повышения инфляции, это как раз из-за замедления экономики, которое по моим оценкам произойдет во втором полугодии. Почему? см. здесь.

( Читать дальше )

Еще один индикатор страха долгового и денежного рынка

- 16 апреля 2012, 12:26

- |

Доброе день! Надеюсь информация для многих будет интересна.

Лирика. Вода.

Жаль, что моя прошлая работа, по описанию различных индикаторов не вызвала широкой реакции у публики. Признаюсь — это самое противоречивая работа за все время моих публикаций на данном ресурсе. Все же, я надеюсь, что данная работа будет воспринята и полезна читателем.

http://smart-lab.ru/blog/50164.php

В сегодняшней работе я продолжу описывать новые/старые индикаторы, которые позволяют в среднесрочной перспективе, определить слабые места долгового и денежного рынка.

STLFSI индикатор.

Напомню, что 1 индекс, который я представил здесь — это индекс KCFSI (http://smart-lab.ru/blog/49548.php) — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Основные отличия:

1. Еженедельная публикация ( прим. KCFSI — ежемесячный)

( Читать дальше )

Лирика. Вода.

Жаль, что моя прошлая работа, по описанию различных индикаторов не вызвала широкой реакции у публики. Признаюсь — это самое противоречивая работа за все время моих публикаций на данном ресурсе. Все же, я надеюсь, что данная работа будет воспринята и полезна читателем.

http://smart-lab.ru/blog/50164.php

В сегодняшней работе я продолжу описывать новые/старые индикаторы, которые позволяют в среднесрочной перспективе, определить слабые места долгового и денежного рынка.

STLFSI индикатор.

Напомню, что 1 индекс, который я представил здесь — это индекс KCFSI (http://smart-lab.ru/blog/49548.php) — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Основные отличия:

1. Еженедельная публикация ( прим. KCFSI — ежемесячный)

( Читать дальше )

Альтернативные опережающие индикаторы. Продолжение балета

- 13 апреля 2012, 14:38

- |

Примечание: Индикаторы, которые будут представлены в данной работе ни в коем случае нельзя использовать в краткосрочных спекуляциях на рынке. Они всего лишь задают вектор дальнейшего направления с лагом 2-4 месяца .

Причины? В силу устоев и реалий, сложившихся на рынке, экономические агенты не принимают свои решения о перспективах инвестирования на основании тенденций и показателей данных индикаторов.

Индикаторы. Новое/старое.

Вода.Лирика.Три категории индикаторов.

К так называемым «запаздывающим» индикаторам относятся те, которые фиксируют последствия изменения ВВП в ту или иную сторону, но направленность их изменений, как правило, соответствует вектору движения ВВП. Исторически к таким показателям принадлежит инфляция. К этой же категории относится и очень актуальный особенно во время кризиса американский показатель занятости Payrolls. Для того, чтобы создать этот индекс, берутся данные около 500 несельскохозяйственных отраслей и направлений экономики. Причем в выборке используются данные 340 тыс. компаний по численности персонала, объему отработанных часов и полученной за это заработной плате.

Однако запаздывающие показатели демонстрируют скорее последствия общеэкономической ситуации в стране. Поэтому их используют для того, чтобы оценить не тенденции, а масштабы происходящего в экономике.

Ко второй группе показателей относятся «сопутствующие» индикаторы, которые изменяются вместе с изменением ВВП. Причем движутся они в одном и том же направлении. Например, американский Индекс сопутствующих экономических индикаторов (Index of Coincident Economic Indicators). Он включает в себя данные об изменениях четырех основных составляющих: количество работников, получающих постоянную зарплату и занятых во всех отраслях экономики, кроме сельского хозяйства; личные доходы граждан за вычетом трансфертных платежей; а также данные о состоянии промышленного производства и объемах продаж в промышленности и торговле.

К третьей категории – «опережающие» индексы — относятся те показатели, которые могут указать на вектор дальнейшего движения ВВП. В США, в частности, создан ежемесячный средневзешенный индекс этих ведущих показателей (Leading Indicators). Он рассчитывается на основании таких данных, как сведения о производственных заказах, о количестве заявок на пособие по безработице и разрешений на строительство, данных о показателях денежной массы, об объеме заказов на товары длительного пользования, а также индексе потребительского доверия и о ценах на основные акции. Этот индекс характеризует развитие экономики в течение последующих шести месяцев. Согласно эмпирическому правилу выход значения индекса в отрицательную область в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Следуя такой классификации, индексы, построенные на основании данных о перевозке грузов, которые можно условно назвать «транспортными», относятся скорее к категории опережающих или, как минимум, сопутствующих (в зависимости от методологии выбора исходных данных). Ведь активизация транспортной деятельности в конечном итоге является неизбежным предвестником роста всего и вся. Утрирую.

( Читать дальше )

Причины? В силу устоев и реалий, сложившихся на рынке, экономические агенты не принимают свои решения о перспективах инвестирования на основании тенденций и показателей данных индикаторов.

Индикаторы. Новое/старое.

Вода.Лирика.Три категории индикаторов.

К так называемым «запаздывающим» индикаторам относятся те, которые фиксируют последствия изменения ВВП в ту или иную сторону, но направленность их изменений, как правило, соответствует вектору движения ВВП. Исторически к таким показателям принадлежит инфляция. К этой же категории относится и очень актуальный особенно во время кризиса американский показатель занятости Payrolls. Для того, чтобы создать этот индекс, берутся данные около 500 несельскохозяйственных отраслей и направлений экономики. Причем в выборке используются данные 340 тыс. компаний по численности персонала, объему отработанных часов и полученной за это заработной плате.

Однако запаздывающие показатели демонстрируют скорее последствия общеэкономической ситуации в стране. Поэтому их используют для того, чтобы оценить не тенденции, а масштабы происходящего в экономике.

Ко второй группе показателей относятся «сопутствующие» индикаторы, которые изменяются вместе с изменением ВВП. Причем движутся они в одном и том же направлении. Например, американский Индекс сопутствующих экономических индикаторов (Index of Coincident Economic Indicators). Он включает в себя данные об изменениях четырех основных составляющих: количество работников, получающих постоянную зарплату и занятых во всех отраслях экономики, кроме сельского хозяйства; личные доходы граждан за вычетом трансфертных платежей; а также данные о состоянии промышленного производства и объемах продаж в промышленности и торговле.

К третьей категории – «опережающие» индексы — относятся те показатели, которые могут указать на вектор дальнейшего движения ВВП. В США, в частности, создан ежемесячный средневзешенный индекс этих ведущих показателей (Leading Indicators). Он рассчитывается на основании таких данных, как сведения о производственных заказах, о количестве заявок на пособие по безработице и разрешений на строительство, данных о показателях денежной массы, об объеме заказов на товары длительного пользования, а также индексе потребительского доверия и о ценах на основные акции. Этот индекс характеризует развитие экономики в течение последующих шести месяцев. Согласно эмпирическому правилу выход значения индекса в отрицательную область в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Следуя такой классификации, индексы, построенные на основании данных о перевозке грузов, которые можно условно назвать «транспортными», относятся скорее к категории опережающих или, как минимум, сопутствующих (в зависимости от методологии выбора исходных данных). Ведь активизация транспортной деятельности в конечном итоге является неизбежным предвестником роста всего и вся. Утрирую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал