стренгл

Прибыль 0.8% за день, в среднем, в долларах. Усреднение, по теханализу, без стопов-12…

- 25 января 2023, 22:45

- |

Очередной день закрываем с прибылью, что является нормой в бизнесе очень похожем на бизнес обменных пунктов. Мы адаптировали все это под рынок форекс, хотя это можно делать и на московской и на нью-йоркской биржах. Результат у нас считается в долларах, поэтому, это достаточно высокий доход. Мы просто сидим и покупаем у одних чуть дешевле, а другим продаем чуть дороже. При текущей волатильности- это можно делать с надбавкой всего лишь 0.5%. На картинке видно, что мы растем, ломая одно желтое препятствие за другим.

Как видите, мы заработали 40 центов, на наш первоначальный капитал в 50 долларов. Именно эта сумма нам нужна на данном этапе, когда цена индекса около 4000 и у нас минимальный оборот 2500 долларов. Это очень хороший результат, ведь по сути, это 0.8% прибыли на вложенные деньги (за день). Мы просто сидим и усредняемся, как это делают обменные пункты, которые раньше стояли везде на улице. Но, если заметим, что надо уходить из рынка, то мы просто не будем участвовать, как это делают обменники, когда видят шаткость национальной валюты. Они просто придерживают евро и доллары и не продают их. Мы долго сидели на заборе и ничего не делали, а сейчас наш час настал.

( Читать дальше )

- комментировать

- 276

- Комментарии ( 4 )

Прибыль 1.3% за неделю, в среднем, в долларах. Усреднение, по теханализу, без стопов-11…

- 23 января 2023, 22:04

- |

Как видите, в среднем, за неделю мы заработали 1.3%, что является весьма хорошим заработком, индекс продолжает расти. Мы этим пользуемся и покупаем на откатах, чтобы заработать больше. Это стратегия нам помогает. Я думаю, что цена продолжит расти и мы будем вовремя заходить и выходить из позиций. Сделки вы видите на рисунке, они сами говорят за себя. Все пока идет ровно, но, если возникнут проблемы, то у нас хватит денег пересидеть проблемы.

Как видите, мы заработали 63 цента, на наш первоначальный капитал в 50 долларов. Именно эта сумма нам нужна на данном этапе, когда цена индекса около 4000 и у нас минимальный оборот 2500 долларов. Это очень хороший результат, ведь по сути, это 1.3% прибыли на вложенные деньги (за неделю). Мы просто сидим и усредняемся, как это делают обменные пункты, которые раньше стояли везде на улице. Но, если заметим, что надо уходить из рынка, то мы просто не будем участвовать, как это делают обменники, когда видят шаткость национальной валюты. Они просто придерживают евро и доллары и не продают их. Мы долго сидели на заборе и ничего не делали, а сейчас наш час настал.

( Читать дальше )

Зарабатываем независимо от того, куда пойдет цена….

- 17 января 2023, 22:16

- |

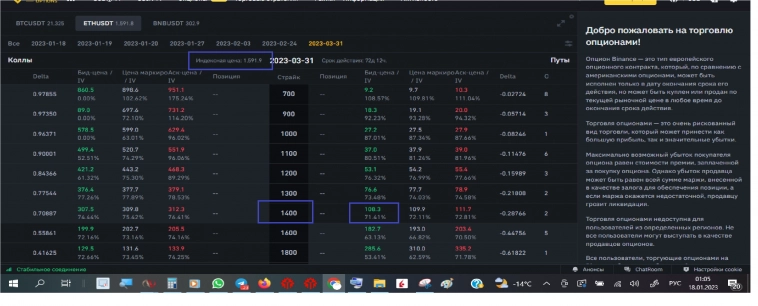

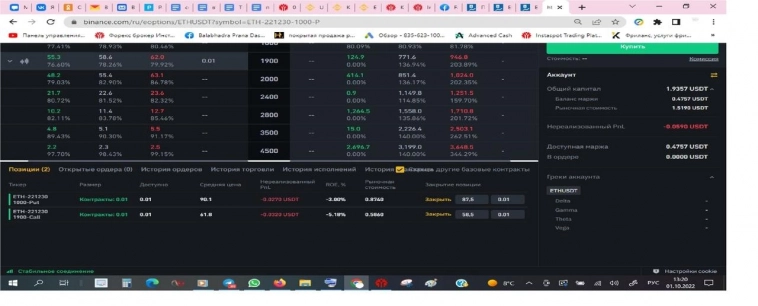

Как видите, эта картинка нам говорит о том, что мы можем получить 4 доллара прибыли, что составляет порядка 0.61% за 4 дня. Это является прекрасным результатом, но, к сожалению, мы должны думать о последствиях, а последствия таковы, что, если мы сейчас закроем нашу позицию, то мы не сможем открыть другую позицию, ведь у нас нет промежуточного пута 1500, есть только 1400, который у нас сейчас есть и 1600, который нам не хотят отдавать по приемлемым ценам. Поэтому, придется сидеть дальше и упускать прибыль.

Но, благо, что нам без разницы, 1700 или 1400- все равно получим профит.

&t=109s

спред лучше стопа

- 06 октября 2022, 13:25

- |

Привет. Я смотрю на север в район серого 1.0205, но входить в позицию, я буду лишь через белый байстоп 0.9935, с голубым стопом 0.9835. И так попытаюсь взять приличное движение. Медведь должен развернуть цену вниз через голову и коричневые плечи, чтобы пойти на юг по желтой дороге.

Но сам я начал любить торговлю со предом. Это полный аналог торговли со стопами, но тут стоп привязан не только к уровню, но и ко времени. Пример- можно на 15 дней купить голубую страховку от падения ниже 0.9835 (цена форекс) за 66 пунктов и продать белую страховку от падения ниже 0.9935 за 100 пунктов. И таким образом, мы получим прибыль 34 пункта, если цена пойдет вверх или будет стоять на месте, а это 90% вероятности против 10% вероятности у форексника.

прибыльная торговля волатильностью

- 06 октября 2022, 12:45

- |

А теперь изучим стратегию, которая позволяет зарабатывать независимо от направления. Сигналы найти очень легко. Как только мы увидим безоткатное розовое движение, на втором рисунке, где вы видите очень много маленьких розовых откатов, которые не идут ни в какое сравнение с огромными синими откатами, то можете открывать позиции, если вы увидели такое розовое “безоткатное” движение, хотя бы на 1500 пунктов. Это сигнал для входа. Мы купим страховку от роста и от падения на три месяца, с отступом вверх на 200 пунктов (колл 1.02) и отступом вниз на 350 пунктов (пут 0.965)… Затратим на 280 пунктов. И высока, вероятность того, что мы заработаем 400 пунктов на том, что цена пойдет к красному 1.08, либо же, к желтому 0.9.

( Читать дальше )

Спекулятивный подход (спреды лучше стопов… продажа края по тренду)— 7:

- 06 октября 2022, 11:43

- |

Спекулятивный подход (спреды лучше стопов… продажа края по тренду)— 7:

Промежуточные результаты по спекулятивной продаже края, по тренду, Как вы видите, на первом рисунке, когда мы выросли к красному хаю 0.9999, то от нашей позиции, когда мы продавали пару, мы бы имели минус около 90 долларов. А вот по нашей стратегии продажи спреда, мы бы не имели никаких проблем, ибо у нас еще 64 дня в запасе, до того дня, когда нас призовут к ответу. Мы знаем, по статистике, что 80% времени цена стоит на месте. Если бы цена застряла в этом квадрате до конца срока жизни наших страховок, то мы бы имели плюс около 260 долларов, а тот продавал пару, имел бы минус на 90 долларов. А внешне, у нас одинаковые риски, но, как видите, при внешней схожести, проблем больше у того, кто торгует линейно, со стопами.

Старый текст…

Спекулятивный подход (спреды лучше стопов… продажа края по тренду)— 6:

Зачем ставить стоп и рисковать вылететь через секунду, если можно сделать полный аналог через опционы, когда с таким же соотношением, можно сделать вариант торговли со стопом, но склонить статистику на свою сторону.

( Читать дальше )

Стратегия усреднения или обменника-12 (50% в долларах, за 3 дня)

- 06 октября 2022, 10:39

- |

Мы в хорошей прибыли и поэтому, в связи с тем, что скоро будет запущена торговля долларом против рубля- я объединю средний и малый обменник.

Суть нашей стратегии: просто усредняемся, если цена падает и одновременно пытаемся работать внутри розовых каналов. На рисунке видно, как за последние три дня мы поймали много каналов, работали внутри них и зарабатывали. Несмотря на то, что цена падает, мы смогли заработать 50%, в долларах, за три дня. И это на падающем рынке. Легко понять, что когда наступит фаза роста, то мы будем зарабатывать еще больше. Все мы знаем, что рынок стоит 80% времени на месте, 10% времени падает и 10% времени растет. У нас 90% вероятности быть в плюсе.

У нас 200 попыток поймать розовый ценовой канал.

История показывает, что у нас безопасный бизнес.

Мы покупаем лучшие компании Америки, пока цены падают. Это всегда было крайне выгодно.

В худшие времена у вас будет 6% за три месяца. Разве это плохо, учитывая, что банк дает вам 1% в год на долларовый депозит?

( Читать дальше )

Торговля волатильностью

- 06 октября 2022, 09:00

- |

Хотел бы с вами поговорить на тему того, что не все так гладко в стратегии, когда мы покупаем, одновременно, страховку от сильного роста и страховку от сильного падения. Вроде бы, что сложного зарабатывать на том, что будет сильный рост, либо сильное падение? Но дело в том, что в 90% случаев, по статистике, все купленные страховки, истекают вне денег, то есть, не приносят дохода тем, кто их купил. Будут лишь убытки. Поэтому, надо очень тщательно выбирать ситуации на графике, когда выходить в такие полиции, чтобы зарабатывать, иначе убытка не избежать. Но замечу, что искать такие ситуации гораздо легче, чем искать тренды на форекс или на фьючерсах.

Смотрите прошлые темы. Альтернативный подход к линейной торговле через опционы- 90% шансов быть в плюсе

Минус по эфиру 10 пунктов или около 7%, а по евродоллару- плюс 6 пунктов.

Пока наша покупка волатильности ничего особого не дала.

( Читать дальше )

Стратегия усреднения или обменника-11 (2.38% в долларах, за 3 дня)

- 05 октября 2022, 17:21

- |

Мы в хорошей прибыли и поэтому, в связи с тем, что скоро будет запущена торговля долларом против рубля- я объединю средний и малый обменник.

Суть нашей стратегии: просто усредняемся, если цена падает и одновременно пытаемся работать внутри розовых каналов. На рисунке видно, как за последние три дня мы поймали много каналов, работали внутри них и зарабатывали. Несмотря на то, что цена падает, мы смогли заработать 2.38%, в долларах, за три дня. И это на падающем рынке. Легко понять, что когда наступит фаза роста, то мы будем зарабатывать еще больше. Все мы знаем, что рынок стоит 80% времени на месте, 10% времени падает и 10% времени растет. У нас 90% вероятности быть в плюсе.

У нас 200 попыток поймать розовый ценовой канал.

История показывает, что у нас безопасный бизнес.

У нас обменник заработал 2.38% прибыли за три дня.

Мы покупаем лучшие компании Америки, пока цены падают. Это всегда было крайне выгодно.

В худшие времена у вас будет 6% за три месяца. Разве это плохо, учитывая, что банк дает вам 1% в год на долларовый депозит?

( Читать дальше )

Сверхнадежное страхование с перестраховкой себя-4 (спред гораздо лучше стопа)...

- 04 октября 2022, 17:23

- |

от 22.09.22…

СТАРАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал