SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. straddler

Альтернативный подход к линейной торговле через опционы- 90% шансов быть в плюсе

- 21 сентября 2022, 22:08

- |

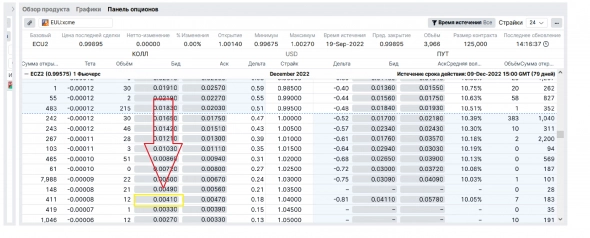

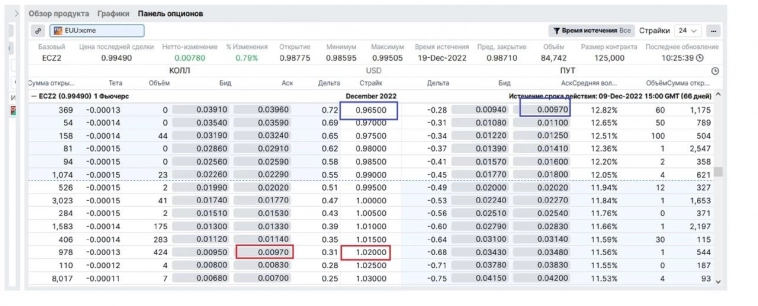

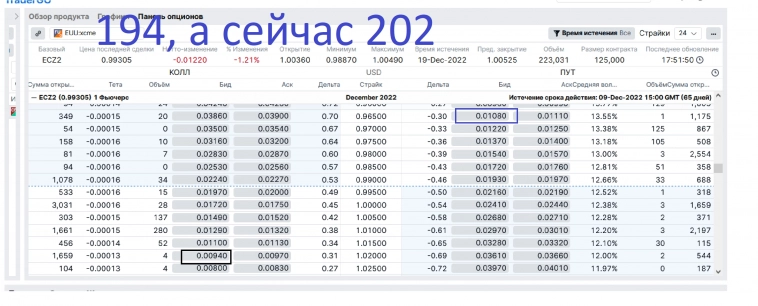

Будем изучать стратегии, которые используют лютые профессионалы, но которые также помогают и новичку зарабатывать, даже не имея знаний теханализа и спекулятивной торговли на форекс. Будем изучать стратегии, которые приносят прибыль в 90-95% случаев. Например, перед вами очень легкая стратегия, которая основана на дневном графике. Тут видно, что рынок падает, образуя белые каналы. Мы просто берем два последних канала и ставим желтый уровень на 1.04. Значит, надо продать колл опцион со страйком 1.04, чтобы он стоил не менее 40 пунктов. Мы так и сделали, на сроке 79 дней. По статистике, мы 95 раз получим 41 пункт прибыли и пять раз будем терять по 201 пункт. Это очень выгодно.

867 |

Читайте на SMART-LAB:

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

теги блога Антон Антонов

- 115 ФЗ

- Binance

- Bitcoin

- eurrub

- EURUSD

- Interactive Brokers

- NinjaTrader

- NinjaTrader Brokerage

- p2p

- S&P500

- SaxoBank

- айбиброкер

- айви

- акции США

- бизнес

- Бинанс

- бинарные

- биржа

- Биткоин

- Брокер

- брокера

- брокеры

- ванильные опционы

- волатильность

- ГО

- дельта

- дельтахедж

- дельтахеджер

- деньги

- Доллар рубль

- евро

- евродоллар

- заработок

- инвестиции

- индекc

- индекс

- интернет заработок

- как заработать в интернете

- Калькулятор

- квик

- китай

- криптобиржа

- криптовалюта

- мартингейл

- математика

- мосбиржа

- мт4

- Найс

- недельные опционы

- ниндзя

- опцины

- Опцины СМЕ

- опцион

- опционы

- оффтоп

- пассивный страховой бизнес

- Прибыльная стратегия

- продажа волатильности

- продажи

- ришка

- рынок США

- сбер

- сбербанк

- сишка

- скальпинг

- СМЕ

- Снп 500

- снп500

- СНП500 S&P500

- спай

- спекуляции

- спред

- спреды

- ставки

- статистика

- стоп лосс

- стопы

- страхование

- страхование сбербанка

- страховой бизнес

- стреддл

- стренгл

- теория вероятностей

- торговая система

- торговля волатильностью

- торговые сигналы

- торговый софт

- трейдинг

- трейдинг внутри дня

- усреднение

- форекс

- фьюч

- фьючерс

- фьючерсы

- фьючи

- ХЕДЖИРОВАНИЕ

- церих

- шахматы

- экспир опционы

А сегодня америтрейд открывает счёт россиянам??

— Почему колл должен быть >=40 пунктов ??

— Откуда берётся 201 пункт потерь? Как контролируется риск позиции?

а где живёте? И давно? (НЕпраздный интерес)

логика понятна, спасибо за ответ!

Хотя выбор страйка на границе зоны консолидации лично мне не нравится

Один мой друг, сильный оценщик, сказал, что он будет очень много продавать красных коллов 1.04, на два месяца, или около того. Моя история наблюдения за этой стратегии говорит, что у нас обязательно будет юг. Это полностью согласуется с моим анализом, где я также уверен в том, что быку не удастся преодолеть две синие вершины. Сам факт того, что бык два раза проходил к синим вершинам, но не смог закрепиться, говорит о том, что он очень слаб. В ближайший квартал мы не увидим ничего северного, будет только падение вниз, к 0.86. Именно там я жду цену.

Вернемся к нашей позиции, где мы продали дальний красный колл. Вот вам еще один хороший стимул продавать этот колл 1.04. Если вы увидели, что, помимо дневного южного графика, на графике- Н4 есть два крепких белых поломанных быком канала, с образованием синих вершин, но без закрепления, то то можно смело продавать красный уровень. Так вы 90-95 раз будете получать по 40 и 5-10 раз терять по 200 пунктов.

Если вы не знакомы с моим первым основным сообщениям, то ознакомьтесь с ним и вам станет все ясно.

Однако при — это и неважно

А ещё я жду ответ насчёт страны (можно в личку).

Иметь биткоин, я так понял не сложно поменять.

А ежели терминала под рукой не будет в час Хэ?

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

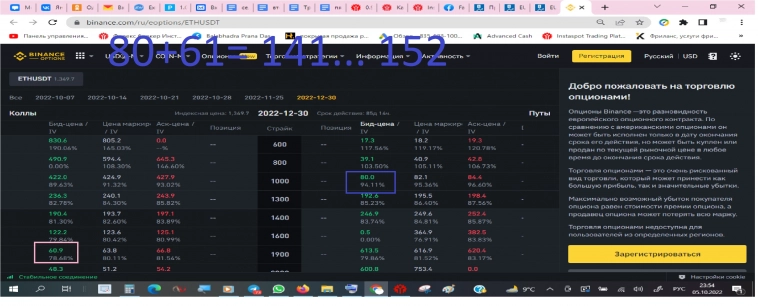

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 388 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 382. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

382 по 340 долларов и лишь потом

продадим уровень 387 по 570 долларов.

Закроем 28.09.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 382 по 340 долларов и лишь потом

продали уровень 387 по 570 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 387 по 000 долларов и лишь потом

продали уровень 382 по 000 долларов.

Прибыль- пока ноль.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

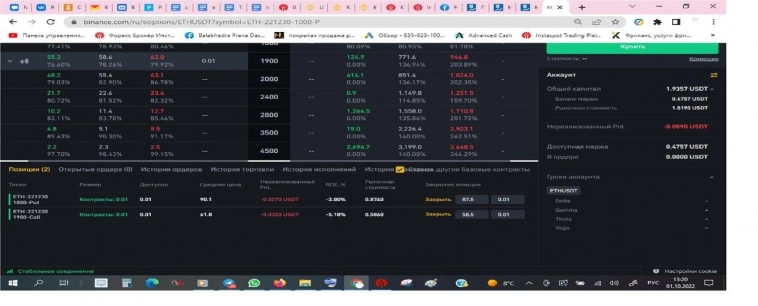

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Месячное страхование…

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

По спекулятивному методу-3...

Как мы видим, на рисунке наш проданный опцион-колл 1.04 обесценился и мы его откупили по 28 пунктов, отмечено зеленым. Мы положили 13 пунктов прибыли в карман. Теперь можем смело продавать колл 1.03 по тренду. Мы это сделали за 37 пунктов. Если все переложить на график, то получается, что мы закрыли розовый уровень и продали синий уровень 1.0215, в расчете на то, что бык снова не сможет подняться через два желтых хая. У нас 95% шансов, что мы заработаем.

Прибыль 13 пунктов.

с 22.09.22…

Надо сделать дополнительные уточнения, чтобы полностью описать эту стратегию. Подробности в прошлых сообщениях.

Закралась маленькая техническая ошибка. Дело в том, что в первой позиции, мы продавали не красный уровень 1.04, согласно ценам на форекс, а продавали зеленый уровень 1.032 (колл 1.04). И нам повезло, ведь сработала вероятность 90%, что будет флет или падение. Мы закрыли, через некоторое время, эту позицию с прибылью в 13 пунктов. Это видно в прошлом сообщении. После этого, мы продали голубой уровень 1.0215 (колл 1.03) за 37 пунктов. Теперь будем планировать выходить, когда получим около 30% от стоимости проданного колла, если цена пойдет вниз. После этого, обязательно надо быть вне рынка, чтобы дождаться рост к коричневой вершине 1.02, чтобы снова продать 1.04.

Отчет начнем с 23.09.22-го…

Депозит 50+90 пунктов. На 4 попытки.

Опционщики сказали, что продажа краев- это древность. Слишком много рисков. Посидели и рассмотрели схему, когда можно продать покрытый ближний край, по тренду.

При цене форекс 0.9743 (фьюч 0.982) покупаем зеленый колл 1.02 по 58 (на графике это серый 1.0123) и продаем красный колл 1.01 по 79 (на графике- это коричневый 1.0023).

Через 77 дней заработаем 21 пункт, в 90% случаев.

в 10% случаев потеряем 29 пунктов.

Тут нам не страшен сильный рост хоть до 2.55, по евродоллару, если пара успеет упасть через 77 дней, хотя бы, к 1.01, по цене фьючерса.

Как мы отбираем вход?

Например, перед вами очень легкая стратегия, которая основана на дневном графике. Тут видно, что рынок падает, образуя белые каналы, а затем вспоминаем правило, что тренд в 90% случаев имеет склонность продолжаться. По статистике, мы 90 раз получим 21 пункт прибыли и 10 раз будем терять по 29 пунктов. Это очень выгодно.

Также, это подходит и спекулянтам на форекс, которые при 100 сделках со стопом, не менее 50 пунктов, выходят, хотя бы, в ноль.

А новички отбирают по двум сломанным каналам, где есть два белых канала, сломанные быком и был проход к синему хаю, но не было закрепления в обоих случаях. Как показано на 4-ом рисунке.

Стоп и ставить невыгодно!-1

Зачем ставить стоп и рисковать вылететь через секунду, если можно сделать полный аналог через опционы, когда с таким же соотношением, можно сделать вариант торговли со стопом, но склонить статистику на свою сторону.

К тому же, стоп будет у нас специфический, который привязан не только к уровню, но и ко времени.

Давайте посмотрим на рисунок! Тут видно, что наш проданный колл 1.01 имеет силу- 0.28. Наш зеленый купленный колл 1.02 имеет силу- 0.22. Отнимаем одно от другого и получается, что наша позиция равна, в объемах, 7500. У нас почти такая же позиция, как у форексника, который продал 7500 евро, но нас никто не сможет выбить из позиции, против нашей воли, раньше 77 дней. Или пока мы сами этого не захотим. В остальном наши риски схожие. Как видите, мы можем ждать нашего юга 77 дней, а форексника может вынести и через секунду. А мы можем даже сходить к 1.22, но, главное, в последний 77-ой день вернуться на 1.01. Спрашивается, зачем нам стоповая торговля?

www.youtube.com/watch?v=GbequvwyOz8&t=31s

Сверхнадежное страхование с перестраховкой себя-2

Напомню, что я писало такое сообщение и оно было стартовым:

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 388 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 382. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

382 по 340 долларов и лишь потом

продадим уровень 387 по 570 долларов.

Закроем 28.09.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 382 по 340 долларов и лишь потом

продали уровень 387 по 570 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 387 по 000 долларов и лишь потом

продали уровень 382 по 000 долларов.

Прибыль- пока ноль.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Месячное страхование…

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

Теперь надо разобрать, что мы будем делать сейчас и почему сейчас, а не завтра, когда будет последний день жизни наших опционов.

Я сегодня хочу закрыть, ибо цена ушла сильно вниз, по недельным опционам, а это даст выгоду на будущее, хотя сейчас мы получаем реальный убыток, ведь нам придется выплачивать по проданной страховке.

Надо сначала познакомится с двумя позициями в отделе “для открытия позиций”, а потом с отделом “для закрытия позиций”. Будем просто отнимать одно от другого, а потом суммируем полученное значение, чтобы понять, какая прибыли или убыток у нас возникли.

Для открытия позиций:

купили пут 382 по 340 долларов и лишь потом

продали уровень 387 по 570 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 387 по 2373 долларов и лишь потом

продали уровень 382 по 1853 долларов.

Прибыль- минус 290.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

2373-570= минус 1803 (пут 387)

1853-340=1513

1803-1513= минус 290

Видите, как опасны недельные опционы, хотя, нга дистанции, прибыльны. Мы по ним уже в минусе, а месячные опционы еще в работе и там все может решится в нашу пользу.

Теперь все выглядит так:

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 358 по 559 долларов и лишь потом

продали уровень 363 по 559 долларов.

Закроем 03.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 363 по 000 долларов и лишь потом

продали уровень 358 по 000 долларов.

Прибыль- минус 290… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Месячное страхование…

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

Сверхнадежное страхование с перестраховкой себя-3

Напомню, что я писал такое сообщение и оно было стартовым.

СТАРАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 358 по 373 долларов и лишь потом

продали уровень 363 по 559 долларов.

Закроем 03.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 363 по 96 долларов и лишь потом

продали уровень 358 по 13 долларов.

Прибыль- минус 393… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ СРЕДНЕСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 393.

Пока прибыль у среднесрочного спекулянта — минус 392.

Теперь, при цене 36364, покупаем 0.12 индекса

МЕСЯЧНОЕ СТРАХОВАНИЕ…

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ ДОЛГОСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 000.

Пока прибыль у среднесрочного спекулянта — минус 000.

Теперь, при цене 36364, покупаем 0.08 индекса

Комментарий:

Вы все сами прекрасно видите. Среднесрочный спекулянт отстает от недельного страховщика, ибо, по статистике, спекулянт, покупающий индекс зарабатывает лишь 10% времени, то есть, на росте, а страховщик и на росте и при флэте. Флэт- это когда цена стоит в определенном ценовом коридоре. Конечно, твут у обоих минус, но у спекулянта он гораздо больше. Со временем, читатель поймет, что держать стоп- это не так выгодно, как делать спред, который очень похож на торговлю со стопами.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 358 по 373 долларов и лишь потом

продали уровень 363 по 559 долларов.

Закроем 03.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 363 по 96 долларов и лишь потом

продали уровень 358 по 13 долларов.

Прибыль- минус 289… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

559-96= плюс 463 (пут 363)

373-13= минус 360 (пут 358)

463-360= плюс 103, которые отнимаем от предыдущего убытка 392.

Общий минус 289…

Видите, как опасны недельные опционы, хотя, на дистанции, прибыльны. Мы по ним уже в минусе, а месячные опционы еще в работе и там все может решится в нашу пользу.

НОВАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 359 по 331 долларов и лишь потом

продали уровень 364 по 518 долларов.

Закроем 10.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 364 по 000 долларов и лишь потом

продали уровень 359 по 000 долларов.

Прибыль- минус 289… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ СРЕДНЕСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 290.

Пока прибыль у среднесрочного спекулянта — минус 390.56.

Теперь, при цене 36376, покупаем 0.14 индекса.

МЕСЯЧНОЕ СТРАХОВАНИЕ…

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ ДОЛГОСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 000.

Пока прибыль у среднесрочного спекулянта — минус 000.

Теперь, при цене 36364, покупаем 0.08 индекса

Сверхнадежное страхование с перестраховкой себя-4

от 22.09.22…

СТАРАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 359 по 331 долларов и лишь потом

продали уровень 364 по 518 долларов.

Закроем 10.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 364 по 187 долларов и лишь потом

продали уровень 359 по 101 долларов.

Прибыль- минус 289… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ СРЕДНЕСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 189.

Пока прибыль у среднесрочного спекулянта — минус 266.52.

Теперь, при цене 36376, покупаем 0.14 индекса.

Комментарий: Давайте посмотрим на наши интересные результаты. Дело в том, что, в страховом бизнесе мы всегда находимся в рынке. Это подобно тому, как инвестор старается покупать падающий бумаги. Получается, что нынешний минус- это не наша вина. Рынок падает не из-за нас, а сам по себе. Но даже на таком рынке, можно видеть, что убыток недельного страховщика гораздо меньше, чем среднесрочного спекулянта, который использует стоплоссы. У среднесрочного спекулянта минус 266.5 долларов, у недельного страховщика минус 189.

Потенциал у страхового бизнеса такой, что можно и на падающем рынке зарабатывать.

518-187-101= плюс 331 (пут 364).

331-101= минус 230 (пут 359).

331-230= плюс 101, которые отнимаем от предыдущего убытка 290.

Общий минус 189…

По линейному спекулянту- 37262-36376*0.14=124.04= 266.52…

Это новые позиции:

Для открытия позиций:

купили пут 369 по 278 долларов и лишь потом

продали уровень 374 по 456 долларов.

Закроем 10.10.22, в 19.00 мск.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ СРЕДНЕСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 189.

Пока прибыль у среднесрочного спекулянта — минус 266.52.

Теперь, при цене 37476, покупаем 0.15 индекса.

Конец комментария…

НОВАЯ ИНФОРМАЦИЯ:

Теперь все выглядит так-

Сверхнадежное страхование с перестраховкой себя:

Хочу новичкам и профессионалам показать вторую стратегию, где мы будем зарабатывать в 90% случаев и это с лихвой будет перекрывать то, что мы теряем в 10% случаев.

Мы смотрим на синюю цену базового актива, который мы страхуем. И выясняем, что мы будем продавать, а что покупать.

На первом рисунке видно, что мы будем, на недельном сроке, продавать уровень 363 (ибо синяя цена близка к этому значению и не выше нее) и покупать уровень 358. Покупаем, чтобы себя защитить от проблем, которое может причинить проданное.

Но, чтобы было безопасно, будем делать все так, как это делается в идеальном варианте. То есть, сначала мы купим уровень

358 по 373 долларов и лишь потом

продадим уровень 363 по 559 долларов.

Что мы делали? Мы посмотрели на синюю цену и застраховали близкий к этой цене уровень, а более дальним уровней себя застраховали.

Недельное страхование от падения 500 лучших акций Америки.

Для открытия позиций:

купили пут 369 по 278 долларов и лишь потом

продали уровень 374 по 456 долларов.

Закроем 10.10.22, в 19.00 мск.

Для закрытия позиций:

купили пут 374 по 000 долларов и лишь потом

продали уровень 369 по 000 долларов.

Прибыль- минус 289… Без учета комиссий и прочих расходов.

Депозит 1000 из 30000, которые могут понадобится.

29000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ СРЕДНЕСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 189.

Пока прибыль у среднесрочного спекулянта — минус 266.52.

Теперь, при цене 37476, покупаем 0.15 индекса.

МЕСЯЧНОЕ СТРАХОВАНИЕ…

На второй картинке видно, что мы сделали то же самое, но только на сроке в 28 дней, у нас 90% вероятности заработать большие деньги за очень короткий срок.

Для открытия позиций:

купили пут 380 по 776 долларов и лишь потом

продали уровень 386 по 1012 долларов.

Закроем 28.09.22, в 19.00 мск.

Для закрытия позиций:

купили пут 386 по 000 долларов и лишь потом

продали уровень 380 по 000 долларов.

Закроем 19.10.22, в 19.00 мск.

Прибыль- пока ноль.

Депозит 1000 из 15000, которые могут понадобится.

14000 можно крутить в каком-нибудь надежном безрисковом доллларовом бизнесе. Например, обменник.

СРАВНИВАЕМ РЕЗУЛЬТАТЫ С РЕЗУЛЬТАТАМИ ДОЛГОСРОЧНОГО СПЕКУЛЯНТА.

Пока прибыль у недельного страховщика- минус 000.

Пока прибыль у среднесрочного спекулянта — минус 000.

Теперь, при цене 36364, покупаем 0.08 индекса

Хотел бы с вами поговорить на тему того, что не все так гладко в стратегии, когда мы покупаем, одновременно, страховку от сильного роста и страховку от сильного падения. Вроде бы, что сложного зарабатывать на том, что будет сильный рост, либо сильное падение? Но дело в том, что в 90% случаев, по статистике, все купленные страховки, истекают вне денег, то есть, не приносят дохода тем, кто их купил. Будут лишь убытки. Поэтому, надо очень тщательно выбирать ситуации на графике, когда выходить в такие полиции, чтобы зарабатывать, иначе убытка не избежать. Но замечу, что искать такие ситуации гораздо легче, чем искать тренды на форекс или на фьючерсах.

Смотрите прошлые темы. Альтернативный подход к линейной торговле через опционы- 90% шансов быть в плюсе

Минус по эфиру 10 пунктов или около 7%, а по евродоллару- плюс 6 пунктов.

Пока наша покупка волатильности ничего особого не дала.

https://youtu.be/WClqP9eg9ZU

Спекулятивный подход (спреды лучше стопов… продажа края по тренду)— 7:

Промежуточные результаты по спекулятивной продаже края, по тренду, Как вы видите, на первом рисунке, когда мы выросли к красному хаю 0.9999, то от нашей позиции, когда мы продавали пару, мы бы имели минус около 90 долларов. А вот по нашей стратегии продажи спреда, мы бы не имели никаких проблем, ибо у нас еще 64 дня в запасе, до того дня, когда нас призовут к ответу. Мы знаем, по статистике, что 80% времени цена стоит на месте. Если бы цена застряла в этом квадрате до конца срока жизни наших страховок, то мы бы имели плюс около 260 долларов, а тот продавал пару, имел бы минус на 90 долларов. А внешне, у нас одинаковые риски, но, как видите, при внешней схожести, проблем больше у того, кто торгует линейно, со стопами.

Старый текст…

Спекулятивный подход (спреды лучше стопов… продажа края по тренду)— 6:

Зачем ставить стоп и рисковать вылететь через секунду, если можно сделать полный аналог через опционы, когда с таким же соотношением, можно сделать вариант торговли со стопом, но склонить статистику на свою сторону.

К тому же, стоп будет у нас специфический, который привязан не только к уровню, но и ко времени.

Давайте посмотрим на рисунок! Тут видно, что наш проданный колл 1.01 имеет силу- 0.28. Наш зеленый купленный колл 1.02 имеет силу- 0.22. Отнимаем одно от другого и получается, что наша позиция равна, в объемах, 7500. У нас почти такая же позиция, как у форексника, который продал 7500 евро, но нас никто не сможет выбить из позиции, против нашей воли, раньше 77 дней. Или пока мы сами этого не захотим. В остальном наши риски схожие. Как видите, мы можем ждать нашего юга 77 дней, а форексника может вынести и через секунду. А мы можем даже сходить к 1.22, но, главное, в последний 77-ой день вернуться на 1.01. Спрашивается, зачем нам стоповая торговля?

Хочу собрать в один пост все варианты, когда мы входим в покупку волатильности, ибо без этих правил можно нарваться, по статистике, на большие проблемы. И такие проблемы бывают в 90% случаев, ведь мы знаем правило, что 90% купленных опционов истекают вне денег, а значит, ведет к потере вложенных денег. Чтобы изменить эту статистику и получать прибыль в 90% случаев,, я собрал четыре правила входа в такую позицию.

Подробности в видео https://youtu.be/_Yg3hJShKik