стратегия

📈 Антон Зиновьев на M&A: инвестиционная стратегия CarMoney

- 26 апреля 2023, 13:41

- |

«Активная стратегия роста = активное привлечение капитала»,

— Антон Зиновьев, основатель финтех-сервиса CarMoney, на XIII Российском M&A Конгрессе (CBonds).

Основные заявления об инвестиционной стратегии:

🔸 Компания привлекает как долговой, так и акционерный капитал.

🔸 Долговое финансирование, в основном, предназначено для пополнения оборотного капитала.

🔸 Многие кредиторы CarMoney конвертируются в акционеров, что помогает компании привлекать акционерный капитал.

🔸 CarMoney стоит у истоков рынка высокодоходных облигаций (5 выпусков на 1,5 млрд рублей).

🔸 Привлечение акционерного капитала – то, что помогает нам реализовывать стратегию активного роста, а также соответствовать растущим регуляторным требованиям, органический рост капитала этого не позволяет.

🔸 CarMoney первой среди МФО привлекла акционерный капитал по закрытой подписке на Rounds. Этот новый инвестиционный инструмент стал возможен благодаря перерегистрации материнской компании в российскую юрисдикцию.

( Читать дальше )

- комментировать

- 179 | ★7

- Комментарии ( 0 )

Внутридневная торговля пенни-акциями - высокий риск и огромный потенциал прибыли

- 24 апреля 2023, 16:58

- |

Вы когда-нибудь пробовали торговать пенни-акциями? Большинство трейдеров наверняка нет, обычно все сидят в акциях, которые у всех на слуху, пытаясь поймать волну роста. Прежде всего стоит определиться, на каких именно пенни-акциях можно реально заработать.

На самом деле фокус тут исключительно в правильном выборе инструментов. Первичный отбор осуществляется на премаркете, акция должна быть в числе лидеров роста и объема. Только акции малой капитализации. Дополнительным фактором может быть наличие позитивной новости. Нужно также уметь отличать новости, который могут спровоцировать бурный рост от умеренно позитивных. Например, позитивной новостью для акций биофармы может быть одобрение второй или третьей фазы испытаний FDA, или любое упоминание в новости методов лечения рака.

Отбор по стоимости акций. Идеально — от 2 до 10 долларов, акции от доллара до двух тоже подходят, но риск при этом повышается. В исключительных случаях можно торговать и центовками, если есть понятная формация по технике.

( Читать дальше )

Как собрать портфель, повторяющий индекс IMOEX? Weekly #42.

- 23 апреля 2023, 19:55

- |

В целом, видно, что вне больших кризисов широко диверсифицированный портфель (каким является индекс), показывает неплохую доходность и небольшие просадки.

Результат долгосрочного индексного инвестирования можно было бы существенно улучшить, если покупать индекс после большой коррекции (например -20% или -30%).

Несмотря на то, что индекс IMOEX отскочил от минимумов февраля-октября 2022 почти на +50%, важно понимать, что мы всё еще находимся на 30% ниже закрытия 2021 года.

( Читать дальше )

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

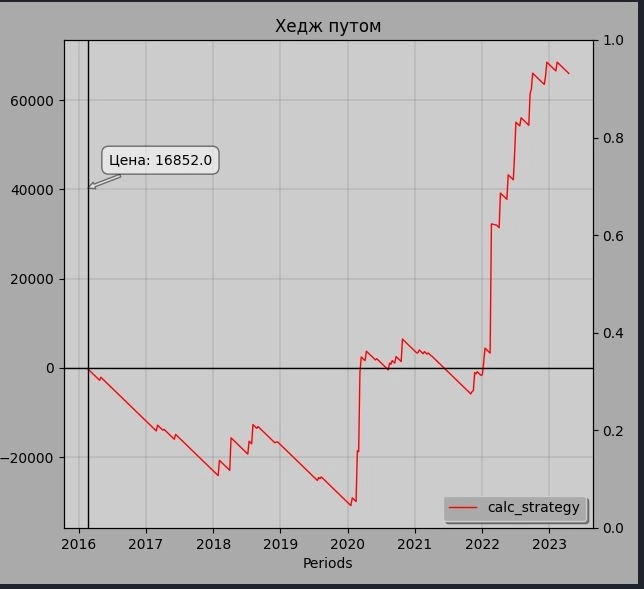

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

Мой путь и моя стратегия инвестиций!

- 23 апреля 2023, 01:00

- |

( Читать дальше )

Инвест-стратегия: по прежнему не беру Газпром в долгосрочный портфель

- 22 апреля 2023, 21:12

- |

В начале февраля 2022 года опубликовал здесь свой первый пост:

Почему не беру Газпром в долгосрочный портфель

В нем была обрисована в общих чертах моя инвестиционная стратегия и состав портфеля на тот момент.

Общий смысл стратегии заключается в долгосрочном росте дивидендного потока, получаемого с портфеля. Таким образом, компании в портфель выбираются с потенциалом роста прибыли, которая распределяется среди акционеров.

Состав портфеля на начала февраля 2022 года был следующий (см. пост выше):

ГПН, Новатэк, Татнефть, Норильский Никель, Полюс, ММК, НЛМК, Северсталь, Сбербанк, МТС, EMC.

Что изменилось за год?

1. Из портфеля, как только появилась возможность, был исключен EMC с убытком в -15%

2. Был продан пакет МТС в пользу дозакупки Сбера по бросовым ценам (на тот момент за одну акцию МТС давали 2 акции Сбера)

3. В портфель вошла Роснефть (денежные потоки после погашения предоплат от китайцев в 2024 заметно улучшатся)

50% портфеля по прежнему занимает нефтегаз, по 20% — цветмет и чермет, около 10% (сейчас 12%) — Сбербанк.

( Читать дальше )

Моя инвестиционная стратегия.

- 22 апреля 2023, 21:05

- |

Решил принять участие в конкурсе, вдруг удача улыбнётся мне)

Стратегия максимально простая:

Стараюсь держать процент акций/облигаций в районе 60/40.

🍎 Фонды в портфеле лежат благодаря заморозке, те что мог уже продал.

Фонды Финекс — около 10 процентов. 🤦♂️

+ Есть ещё замороженные иностранные акции, с которыми пока тоже ничего не удаётся делать. Доля иностранной валюты — 19 процентов, это всё замороженные акции и фонды.

Остальное — это российские акции и облигации.

Стараюсь выбирать компании, которые длительное время повышают дивиденды и платят выше ключевой ставки.

💡Основные критерии, по которым отбирал компании в портфель (на примере дивидендного портфеля):

1. История повышения дивидендов за последние 22-23 года. Самая большая история у Лукойла – 21 год, затем идет Сбер, Новатэк, Татнефть, МТС.

2. Дивидендная политика. Чаще всего это 50 процентов от чистой прибыли по МСФО.

Но бывают и исключения: МТС – пока непонятно какая политика будет. Пишут что дивиденды могут стать больше и платить их будут чаще. Тогда придется повышать долговую нагрузку, что не есть хорошо для компании.

( Читать дальше )

Мой путь и моя стратегия инвестиций

- 22 апреля 2023, 20:51

- |

В 1971м году стал усиленно изучать японские свечи. Молот, звезда и повешенный стали основными моими торговыми моделями при торговле акциями рисовых компаний Мистраль и Увелка.

В 1991м году как и все подсел на ежедневные прогнозы от Павла Глобы. Только торговать в плюс по ним совсем не получалось.

В начале нулевых с приходом интернет-технологий стал создавать роботов. Продажи роботов шли на ура поэтому я выделил для этого дела отдельного человека — КейБиРобота.

( Читать дальше )

Моя инвестиционная стратегия

- 22 апреля 2023, 20:31

- |

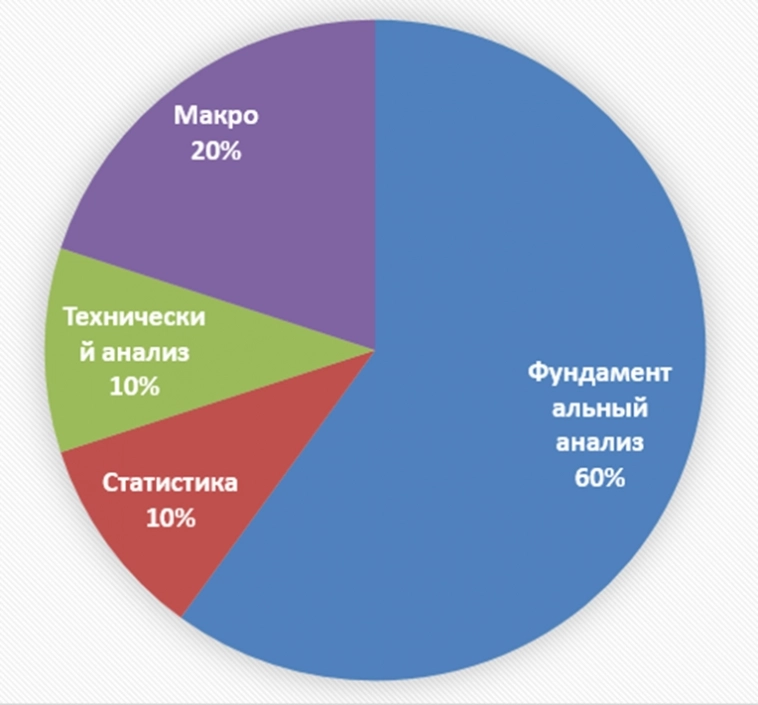

Краткий обзор

Основа стратегии:

Фундаментальный анализ

В портфель отбираются дешёвые по мультипликаторам бумаги, которые через определённый промежуток времени заплатят дивиденды выше требуемой мной ставки доходности R.

R = Ключевая ставка ЦБ + премия за риск. Сейчас это 7,5% + 2% = 9,5%.

Если компания, согласно моим расчётам, заплатит дивиденды выше этого уровня, то эта компания интересна для покупки в портфель.

Очень важно, чтобы следующий дивиденд был выше, чем текущий.

Как правило, по интересным мне компаниям я заполняю таблички в экселе, где я делаю свои расчёты.

Пример.

( Читать дальше )

Наша стратегия инвестиций (Тимофей, гони чирик)

- 22 апреля 2023, 19:29

- |

— максимальное число бумаг: 8, и это даже перебор. Если больше — риск портфеля перестает снижаться. Смысл -0.

— никакого шлака. Смысл в нем -0. Почему: большой лимит не взять, а отвлекает сильно. Итого: на росте Сбера можно с меньшим риском взять в разы больше. Но на вкус и цвет...

— никаких индикаторов. Только горизонтальные и диагональные уровни.

— нет систематических плеч. нет шортов сейчас на цикле термовыхлеста. нет ПФИ из-за риска выплаты! дивидендов. нет ОВД.

— и главное: не идти против мерного. Высеч, вырезать. Выжечь. И запомнить.

10 тыс обязуйся, Тимофей, перевести в приют для собак твоего города.

Удачи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал