стратегия

Интервью с СЕО Северстали в целом соответствует оценкам аналитиков на 2023 год по компании - Ренессанс Капитал

- 20 июня 2023, 16:27

- |

Капитализация: RUB 894 684 млн

Объём торгов: RUB 937 млн

В свободном обращении: 22,97%

( Читать дальше )

- комментировать

- 205

- Комментарии ( 3 )

О стратегии инвестирования.

- 15 июня 2023, 21:27

- |

— Скажите, пожалуйста, куда мне отсюда идти?

— А куда ты хочешь попасть? — ответил Кот.

— Мне все равно… — сказала Алиса.

— Тогда все равно, куда и идти, — заметил Кот.

Льюис Кэрролл. Алиса в стране чудес

Стратегия — это ваш план по наполнению портфеля активами для закрытия задач которые вы ставите перед инвестированием

Различных стратегий огромное количество и они могут очень сильно отличаться друг от друга: по инструментам / по срокам / терпимости к риску / затрачиваемому времени на управление / а ещё много других интересных параметров

Плохая новость

Единственно верной стратегии нет, все мы разные и у нас разные задачи, следовательно и стратегии под задачи подходят разные

Хорошая новость

Есть много готовых стратегий которые уже доказали свою эффективность и можно легко начать пользоваться готовым опытом

Так как я сам за инвестирование (а не трейдинг). То ниже 3 зарекомендовавших себя стратегий, для создания инвестиционного портфеля

( Читать дальше )

«Лента» открыла гипермаркет в Воронеже

- 15 июня 2023, 13:04

- |

✅ Гипермаркет заработал в посёлке Отрадное Новоусманского района Воронежской области по адресу улица Осиновая, 4. Общая площадь – 9 378 квадратных метров, 5 335 квадратных метров занимает торговое пространство. На территории магазина оборудована парковка для покупателей, рассчитанная на 503 автомобиля, в зале работает 25 касс, в том числе восемь касс самообслуживания.

🛒 Магазин работает с 8:00 до 23:00, без выходных. Ассортимент включает более 22 000 наименований. Наряду с продукцией федерального ассортимента и товарами под собственными торговыми марками, покупатели могут приобрести продукцию более 25 местных производителей.

🌻 Акцент сделан на выкладке товаров категории Fresh. Покупатели могут приобрести рустикальный хлеб, лепёшки из тандыра, живую рыбу и широкий ассортимент шашлыков в различных маринадах. Ассортимент продукции собственного производства насчитывает более 1 100 позиций.

📲 С 22 июня в магазине начнут собирать онлайн-заказы, 29 июня заработает Dark Store площадью более 200 квадратных метров. Благодаря открытию гипермаркета сервис «Лента Онлайн» станет доступен в семи крупных населённых пунктах на левом берегу Воронежа и сократит время доставки в этой части города.

( Читать дальше )

Стратегии в трейдинге. Где спрятан грааль?

- 13 июня 2023, 16:56

- |

Для меня слово «стратегия» звучит как грааль, который ищут все трейдеры. Многие рассуждают примерно так: дайте мне грааль — и я буду зарабатывать, дайте мне рабочую торговую стратегию — и я стану профитным трейдером.

Если бы все было так просто, то 95% трейдеров не сливали депозиты, а зарабатывали. А теперь давайте разберемся.

Трейдинг по своей сути банален и прост. Во всех книжках содержится краткое руководство пользования графиками и биржевым стаканом для зарабатывания денег. Это азбука, ее читали все. Но почему-то никто не зарабатывает.

Почему? Потому что рынок нужно изучать. Мосбиржу, форекс, крипту. На каждом рынке свои участники, действия которых важно понимать. Кто они? Как принимают решения? Чем руководствуются?

Как думают участники торгов?

Например, если мы выходим на международный рынок, где крупные участники, банки, фонды меняют валюту, то им совершенно наплевать на технический анализ. Когда вы приходите в обменник, разве вы пытаетесь понять схему «голова-плечи»? Вы просто видите: вот это дорого, а это дешевле. На этом все.

( Читать дальше )

Топ ключевых новостей рынка финансов и инвестиций

- 09 июня 2023, 19:37

- |

💼 Собрали небольшой дайджест новостей за прошедшую неделю. Пишите в комментариях, какие инфоповоды посчитали важными вы.

1. Услуга за услугой: минимальную ставку для кредитов с условиями могут запретить. Какие еще изменения подготовил ЦБ в законопроект о ПСК ко второму чтению

2. Минфин предложил для инвесторов налоговый вычет до ₽30 млн на 10 лет. Как будет устроен новый тип ИИС

3. Акции «Яндекса» растутпосле новости о сохранении листинга на NASDAQ

4. Банк международных расчетов назвал главную киберугрозу для финансовой системы (это квантовые атаки)

5. Автокредиты дождались спроса. Объемы выдачи растут рекордными темпами

Так стоит ли прогибаться под изменчивый рынок или пусть лучше он прогнётся под нас?

- 08 июня 2023, 22:42

- |

Улыбнуло?)

Это я к чему такой заголовок наваяла? А к тому, что по моим наблюдениям практически у любого трейдера карьера начинается с замысла создать не стратегию, а денежный пулемёт, который будет косить на любом рынке, на любом активе и при любой динамике, но с течением времени приходит понимание, что в качестве оружия лучше выбирать снайперскую винтовку с последующим утомительным (часто многодневным, иногда даже нескольконедельным) ожиданием нужной ситуации на нужном активе для осуществления нескольких одиночных выстрелов.

Денежный пулемёт vs снайперская винтовка, а между ними не просто «vs», между ними долгие годы (иногда десятки лет) тщетных попыток стрелять в почти непрерывном режиме по каждой цели. И дело не в патронах, их, как говорится, «всегда есть у нас», дело в результате.

Вот такая эволюция трейдера.(

Почему не срабатывает пулемёт?

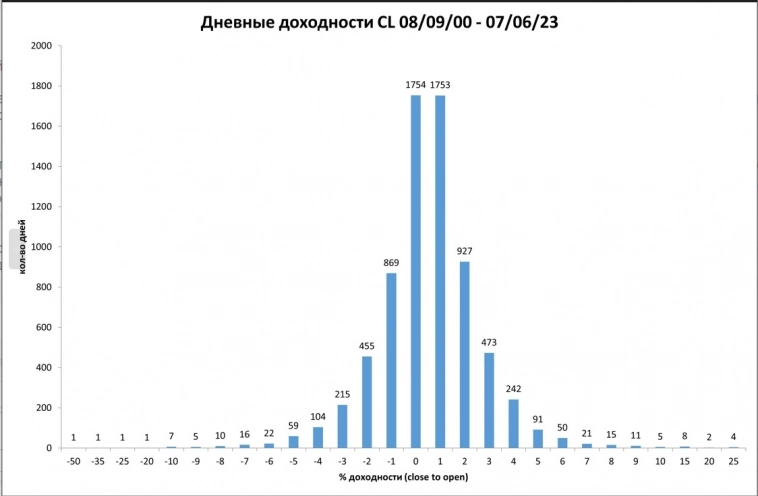

Изобретать велосипед не стану, просто ткну в стандартное рыночное распределение:

Это распределение дневных доходностей на CL за длительный период.

( Читать дальше )

Weekly #45: с чем связаны мои опасения за рынок?

- 08 июня 2023, 20:39

- |

Что мы видим?

Рынок, заполненный розничными инвесторами, любит

- очень простые и очень краткосрочные драйверы. Отдаленная перспектива никого не волнует.

- неликвидные, но очень быстрые акции. Многие движения, которые мы наблюдаем в последнее время, происходят вопреки здравому смыслу.

Тактический тезис остается в силе: Денег больше чем акций.

Акций на рынке конечное количество и весьма ограниченное.

А деньги печатаются, зарабатываются и продолжают поступать на рынок.

В теории в конечном счете такая ситуация должна приподнять рынок, “растянуть” мультипликаторы и привести к буму IPO российских компаний, которые на данный момент не хотят размещаться, пока не получат высокие оценки.

Долгосрочные стратегические тезисы держим в уме, они никуда не делись:

- повышение налогов

- вероятный рост процентных ставок

- вторая волна мобилизации

( Читать дальше )

Итоги мая 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов/купонов.

- 04 июня 2023, 15:24

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

- 80% Акций

- 15% Облигаций

- 5% Золота

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю всевозможные отчётности эмитентов и на основе своих решений приобретаю нужные мне финансовые инструменты (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ (у меня одни застройщики, но я уже сформировал список новых выпусков: ГТЛК, ТГК, ЕвроТранс, буду приобретать их в июне). Золото приобретаю биржевое, спред минимальный, хранение бесплатное, реализовать можно будет в короткие сроки (когда биржа была закрыта на «замок» в марте 2022 года, биржевое золото успешно торговалось).

( Читать дальше )

Weekly #44: дивидендное ралли подходит к концу. Что делать на распухшем рынке дальше?

- 31 мая 2023, 14:25

- |

Индекс Мосбиржи вырос с начала года на 23%.

Наши прошлые фавориты выросли более существенно:

📈Совкомфлот +104%

📈Сбер +94% с учетом дивиденда

📈НМТП +77%

📈Лукойл +37%

📈Юнипро +42%

📈Суб-Т1-5 +44%

Как ни странно, идеи, которые нам нравились, но были в рамках консенсуса, Новатэк, ИнтерРАО выросли на уровне индекса или с небольшим опережением его. Исключением стали:

👉Сбербанк который был в консенсусе, но это не помешало ему вырасти в 2,5 быстрее рынка.

👉Лукойл, который долго раскачивался наравне рынка и ускорился лишь в мае

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал