SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

стоимостное инвестирование

Сколько может заработать начинающий инвестор.

- 01 января 2020, 16:32

- |

Всем привет. Меня зовут Александр и мне 25 лет. Сегодня я хотел бы расстаться вам о своем опыте инвестирования в акции российского фондового рынка.

О фондовых рынках и форексе я узнал ещё в 2015 году, но в то время я интересовался лишь спекулятивного торговлей. Но всё таки однажды я начал задумываться о формировании собственного капитала который смог бы приносить мне пассивный доход.

Углубившись в изучение данного вопроса я ознакомился с достаточно большим объемом информации, это были в основном статьи и вебинары посвященные теме инвестиций в акции и облигации. Особенно интересным мне показался метод стоимостного инвестирования. Решив что именно этот метод подходит мне больше всего я начал изучать именно его. Посмотрев несколько интересных видеокурсов и прочтения, наверное самой важной книги посвященной инвестиронию, «Разумный инвестор» автором которой является Бенджамин Грэм (кстати говоря учитель самого У. Баффеттом) я начал тщательно отбирать акции для своего портфеля.

( Читать дальше )

О фондовых рынках и форексе я узнал ещё в 2015 году, но в то время я интересовался лишь спекулятивного торговлей. Но всё таки однажды я начал задумываться о формировании собственного капитала который смог бы приносить мне пассивный доход.

Углубившись в изучение данного вопроса я ознакомился с достаточно большим объемом информации, это были в основном статьи и вебинары посвященные теме инвестиций в акции и облигации. Особенно интересным мне показался метод стоимостного инвестирования. Решив что именно этот метод подходит мне больше всего я начал изучать именно его. Посмотрев несколько интересных видеокурсов и прочтения, наверное самой важной книги посвященной инвестиронию, «Разумный инвестор» автором которой является Бенджамин Грэм (кстати говоря учитель самого У. Баффеттом) я начал тщательно отбирать акции для своего портфеля.

( Читать дальше )

- комментировать

- Комментарии ( 14 )

К прибыли ведет несогласие с рынком

- 23 октября 2019, 19:23

- |

Правда, оно же ведет и к убыткам)

Вообще, эту заметку меня побудила написать поступившая по разным каналам реакция на мой прошлый обзор компании Мечел. Кстати, спасибо всем, кто поучаствовал в дискуссии! Но, очевидно, что мое мнение расходится с мнением большинства. Об этом можно судить и по текущим котировкам. Дивидендная доходность по выплатам прошлого года составляет более 20%!

Понятно, что рыночный консенсус относительно перспектив Мечела сложился под тягостным впечатлением от его долговых проблем. В глазах Мистера Рынка огромный долг компании перекрывает обзор на все другие факторы, которые в свою очередь, кажутся малозначительными. Рынок просто боится, что мы больше не увидим таких дивидендов как в прошлом году. А еще рынок боится, что Мечел вообще объявят банкротом. Страх — вот что заставляет рынок назначать такую низкую цену за эти акции.

Но парадокс в том, что только несогласие с рынком может привести к прибыли при стоимостной стратегии! Действительно, если мы согласны со средней рыночной оценкой, то и доходность у нас всегда будет средняя по рынку. Если мы хотим большего, то нужно, чтобы совпали, как минимум, два фактора. Во-первых, нужно, чтобы рынок ошибся в своей оценке актива и желательно по-крупному. А во-вторых, со временем рынок должен осознать свою ошибку и назначить цену, близкую к нашим расчетам. Иначе несогласие с рынком ведет к убыткам. Не все готовы спорить с рынком на таких условиях. Таким инвесторам больше подойдут пассивные инвестиции. У меня у самого бОльшая часть капитала размещена в гораздо более надежных активах.

( Читать дальше )

Вообще, эту заметку меня побудила написать поступившая по разным каналам реакция на мой прошлый обзор компании Мечел. Кстати, спасибо всем, кто поучаствовал в дискуссии! Но, очевидно, что мое мнение расходится с мнением большинства. Об этом можно судить и по текущим котировкам. Дивидендная доходность по выплатам прошлого года составляет более 20%!

Понятно, что рыночный консенсус относительно перспектив Мечела сложился под тягостным впечатлением от его долговых проблем. В глазах Мистера Рынка огромный долг компании перекрывает обзор на все другие факторы, которые в свою очередь, кажутся малозначительными. Рынок просто боится, что мы больше не увидим таких дивидендов как в прошлом году. А еще рынок боится, что Мечел вообще объявят банкротом. Страх — вот что заставляет рынок назначать такую низкую цену за эти акции.

Но парадокс в том, что только несогласие с рынком может привести к прибыли при стоимостной стратегии! Действительно, если мы согласны со средней рыночной оценкой, то и доходность у нас всегда будет средняя по рынку. Если мы хотим большего, то нужно, чтобы совпали, как минимум, два фактора. Во-первых, нужно, чтобы рынок ошибся в своей оценке актива и желательно по-крупному. А во-вторых, со временем рынок должен осознать свою ошибку и назначить цену, близкую к нашим расчетам. Иначе несогласие с рынком ведет к убыткам. Не все готовы спорить с рынком на таких условиях. Таким инвесторам больше подойдут пассивные инвестиции. У меня у самого бОльшая часть капитала размещена в гораздо более надежных активах.

( Читать дальше )

Value Investment Projects Services. Расчет инвестиционных мини-проектов по количественным показателям американских эмитентов фондового рынка. Пример.

- 21 октября 2019, 17:42

- |

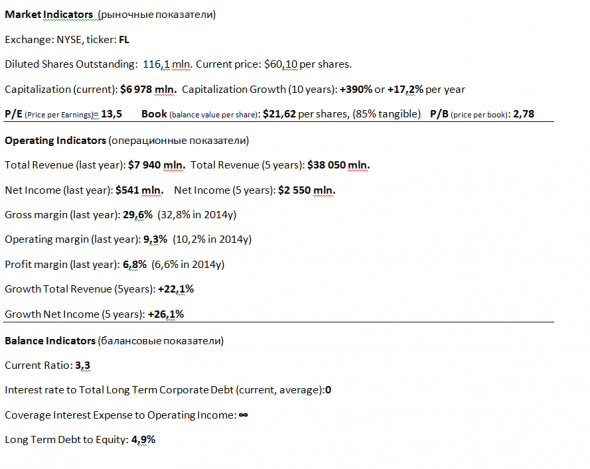

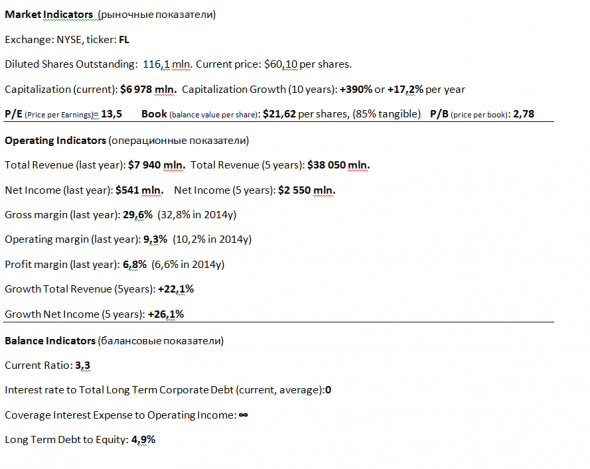

К предыдущему моему посту пример расчета стоимости для компании из отрасли американского ритейла, продавца одежды и обуви со средней капитализацией Foot Locker Inc., USA, FL-NYSE.

( Читать дальше )

( Читать дальше )

Value Investment Projects Services. Расчет инвестиционных мини-проектов по количественным показателям американских эмитентов фондового рынка.

- 11 октября 2019, 23:01

- |

Предлагаем услуги по подбору инвестиционных инструментов (эмитенты американского фондового рынка) для долгосрочных вложений по методу стоимостного инвестирования (Value Investment).По вашему желанию можем подобрать готовые мини-проекты количественной оценки стоимости компаний и справедливой стоимости покупки их акций. В расчетах применяется метод дисконтирования будущего свободного денежного потока эмитента. В нашем watch-листе компании, получившие высокий инвестиционный статус и прошедшие все основные фильтры отбора. В настоящий момент у нашего портфеля, который насчитывает несколько десятков компаний, следующий потенциал:

Cреднее на портфель акций, если не указано иное:

Рост капитализации 10 лет: +385% (17,1% per year)

Внутренняя стоимость (текущая): $2 940 165 mln.

Свободный денежный поток за 10 лет: $2 157 767 mln.

Капитальные затраты в операционном денежном потоке: 21,1%

( Читать дальше )

Cреднее на портфель акций, если не указано иное:

Рост капитализации 10 лет: +385% (17,1% per year)

Внутренняя стоимость (текущая): $2 940 165 mln.

Свободный денежный поток за 10 лет: $2 157 767 mln.

Капитальные затраты в операционном денежном потоке: 21,1%

( Читать дальше )

Стоимостные оценки портфельных инвестиций и двойственная природа стоимости ценных бумаг

- 08 июля 2019, 00:14

- |

Абстракция

Классическая финансовая математика рассматривает акцию как бесконечный поток нарастающих платежей или как бесконечную облигацию с нарастающим купоном. И, в этом смысле, акция имеет только одну, финансовую (портфельную) стоимость, определяемую исключительно будущим потоком платежей которые она принесёт своему собственнику. Но помимо своей финансовой стоимости, акция обладает ещё и прямой стоимостью — той ценой, которую готовы заплатить прямые инвесторы ради получения контрольного пакета.

Модель Гордона

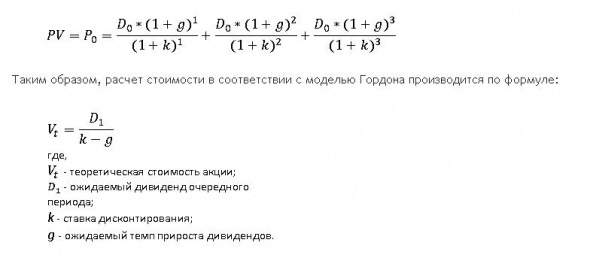

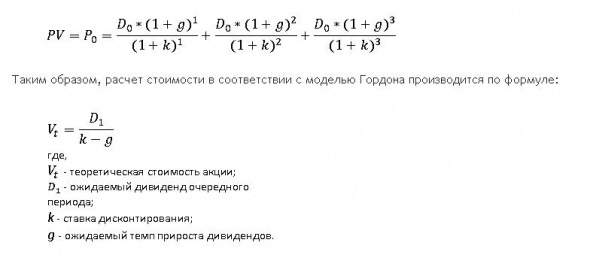

Исходя из предпосылки постоянного темпа роста дивидендов, правил дисконтирования потоков платежей, и суммы геометрической прогрессии получаем :

Однако, данная методика не может служить действительным финансовым оценкам по той простой причине, что уже для самых простых объектов (таких как недвижимость), рентные платежи которых растут быстрее ставки рефинансирования (g>k) она даёт априорно неверный результат — бесконечную или отрицательную текущую стоимость.

( Читать дальше )

Классическая финансовая математика рассматривает акцию как бесконечный поток нарастающих платежей или как бесконечную облигацию с нарастающим купоном. И, в этом смысле, акция имеет только одну, финансовую (портфельную) стоимость, определяемую исключительно будущим потоком платежей которые она принесёт своему собственнику. Но помимо своей финансовой стоимости, акция обладает ещё и прямой стоимостью — той ценой, которую готовы заплатить прямые инвесторы ради получения контрольного пакета.

Модель Гордона

Исходя из предпосылки постоянного темпа роста дивидендов, правил дисконтирования потоков платежей, и суммы геометрической прогрессии получаем :

Однако, данная методика не может служить действительным финансовым оценкам по той простой причине, что уже для самых простых объектов (таких как недвижимость), рентные платежи которых растут быстрее ставки рефинансирования (g>k) она даёт априорно неверный результат — бесконечную или отрицательную текущую стоимость.

( Читать дальше )

В начале инвестиционного пути. Идеология. Цели.

- 06 февраля 2019, 14:05

- |

В этом году мне исполняется 27 лет.

27 лет — это такой возраст, когда уже даже самый отчаянный сорвиголова начинает думать о своем будущем. Вчерашние бунтари остепенились, женятся и начинают выращивать детей. Кажется, что в этом году у человека происходит первый осмысленный кризис младшего-среднего возраста, попытка осознать пройденное и наметить будущее. Музыканты и вовсе совершают самоубийства.

1 января 2019 года я открыл свой первый брокерский счет и внес первые деньги. Я собрался стать инвестором.

Инвестиционные советники (земля им пухом) всегда советуют таким, как я, определиться с целью и горизонтом инвестирования. Мне сперва казалось, что это странный вопрос. Цель — накопить как можно больше денег, горизонт — чем скорее, тем лучше? Но оказывается, что есть люди, которые инвестируют, чтобы накопить на машину или квартиру, либо те, кто лишь хочет в старости получить надбавку к пенсии.

Для себя я определил, что единственной достойной целью инвестирования является

( Читать дальше )

27 лет — это такой возраст, когда уже даже самый отчаянный сорвиголова начинает думать о своем будущем. Вчерашние бунтари остепенились, женятся и начинают выращивать детей. Кажется, что в этом году у человека происходит первый осмысленный кризис младшего-среднего возраста, попытка осознать пройденное и наметить будущее. Музыканты и вовсе совершают самоубийства.

1 января 2019 года я открыл свой первый брокерский счет и внес первые деньги. Я собрался стать инвестором.

Инвестиционные советники (земля им пухом) всегда советуют таким, как я, определиться с целью и горизонтом инвестирования. Мне сперва казалось, что это странный вопрос. Цель — накопить как можно больше денег, горизонт — чем скорее, тем лучше? Но оказывается, что есть люди, которые инвестируют, чтобы накопить на машину или квартиру, либо те, кто лишь хочет в старости получить надбавку к пенсии.

Для себя я определил, что единственной достойной целью инвестирования является

( Читать дальше )

Лучшая книга об инвестициях - У.Баффетт рекомендует

- 22 января 2019, 10:02

- |

Рецензия на книгу «Разумный инвестор» — Бенджамин Грэм (Скачать)

Автор книги считается основоположником так называемого стоимостного инвестирования, основанного специальном отборе объектов инвестирования. В каком то смысле Бенджамин Грэм стал методологическим учителем самого Уоррена Баффета. Когда в 1950 молодой Баффетт прочел его книгу, то изменил свое представление об инвестиционной деятельности и положил во главу угла своей работы стоимостной метод Б.Грэма.Книга для тех, кто интересуется фундаментальным анализом в инвестиционной деятельности, для тех кто интересуется инвестиционным мировоззрением У.Баффетта.

В качестве интриги предлагаю цитату от Б.Грэма:

«Есть старое доброе правило: не хочешь рисковать — довольствуйся скромными доходами. На нем обычно строится традиционная стратегия инвестиционной деятельности: уровень доходности вложений зависит от степени риска, который готов понести инвестор. Но мы с этим не согласны. С нашей точки зрения, доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей».

( Читать дальше )

Большое полезное чтиво про стоимостное инвестирование с интригующим названием (на английском)

- 27 декабря 2018, 15:32

- |

Вчера вышла отличная статья про стоимостное инвестирование: его истоки, развитие и каких позиций оно придерживается сейчас. Эволюция взглядов Баффета на техкомпании. Всем стоимостникам да и просто инвесторам для общего развития рекомендую.

finance.yahoo.com/news/warren-buffett-used-avoid-tech-110041827.html

P.s.

Может, кому-нибудь будет не лень перевести на русский.

Удачной торговли, ребята! :)

Вебинар "Фундаментальный анализ акций" (запись).

- 07 ноября 2018, 17:09

- |

Вчера на ProValue, прошёл мой вебинар на тему «Фундаментальный анализ акций». Конечно, тема очень большая и за 1,5 часа я смог дать только направление куда смотреть. Поэтому по сути вебинар являлся обзорным. Основной целью – было донести до людей, что при правильном подходе стоимостная оценка предприятий позволяет добиться хороших результатов в инвестировании, особенно для частных инвесторов. Я постарался рассказать, на что в первую очередь должен опираться стоимостной инвестор, какой у него есть инструментарий, как выглядит его работа, и когда лучшее время для фундаментальных инвестиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал