SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сталелитейные компании

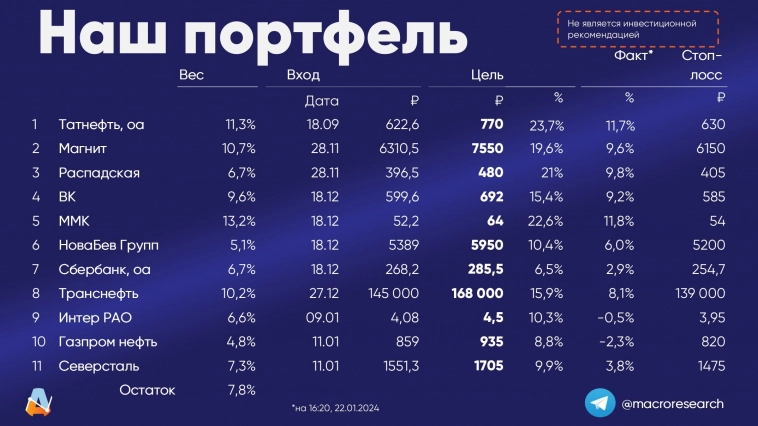

⚡️Обновление в модельном портфеле

- 22 января 2024, 17:49

- |

Сокращаем долю

Распадская

11,3% => 6,7%

Освободившиеся денежные средства распределили между акциями ММК и Северстали. По-прежнему считаем, что возврат к выплате дивидендов сталелитейными компаниями – главная идея на рынке с конца декабря и до начала февраля.

Повышаем тейк-профит

ММК

59,8 руб. => 64 руб.

Ожидаем, что компания, как и Северсталь, раскроет финансовые результаты и сообщит о возобновлении дивидендных выплат.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

- комментировать

- Комментарии ( 0 )

Сталелитейщики смогут сохранить дивидендную привлекательность в 2024 году - Промсвязьбанк

- 23 ноября 2023, 18:41

- |

Не так давно российские сталелитейщики начали публиковать отчетность, судя по которой показатели компаний восстанавливаются. В связи с этим на рынке усилились дивидендные ожидания, поскольку традиционно компании металлургического сектора делились с акционерами прибылью.

«Промсвязьбанк»

Наши виды на дивиденды по акциям ММК скромнее, 5,3 руб.

Но, полагаю, что по итогам следующего года сталелитейщики смогут остаться неплохими дивидендными идеями, если налоговый режим не пересмотрят и ситуация в экономике разительно не ухудшится.

По итогам 2024 года, если брать текущие котировки, дивидендная доходность, по нашим оценкам, вполне может составить 12,5%-13,5%

В декабре, судя по утечкам, возможны новости на эту тему. Причем надеемся, что будут выплачены и дивиденды за прошлый год. Правда, из-за налога на сверхприбыль хорошие выплаты может предоставить лишь “Северсталь” (ждем 276 руб.).Локтюхов Евгений

«Промсвязьбанк»

Наши виды на дивиденды по акциям ММК скромнее, 5,3 руб.

Но, полагаю, что по итогам следующего года сталелитейщики смогут остаться неплохими дивидендными идеями, если налоговый режим не пересмотрят и ситуация в экономике разительно не ухудшится.

По итогам 2024 года, если брать текущие котировки, дивидендная доходность, по нашим оценкам, вполне может составить 12,5%-13,5%

Кто заплатит промежуточные дивиденды? - Альфа-Банк

- 23 ноября 2023, 17:47

- |

В этом обзоре мы приводим список компаний, планирующих выплату промежуточных дивидендов за 2023 г., реестр на получение которых закрывается в течение ближайших трёх месяцев.

Так, реестр акционеров банка «Авангард» на получение промежуточных дивидендов закрывается уже сегодня. Это означает, что вчера был последний день, когда акции AVAN можно было приобрести в расчёте на выплату дивидендов за 3К23, доходность которых на данный момент составляет порядка 4,9%.

На следующей неделе в пятницу, 1 декабря, свой реестр акционеров также закроет «Ростелеком», что делает четверг, 30 ноября, последним днем для приобретения привилегированных и обыкновенных акций с целью получения дивидендов за 2022 г. Отметим, что привилегированные бумаги RTKM обеспечивают доходность в размере 7,1%, в то время как див. доходность по обыкновенным акциям компании составляет порядка 6,6%.

( Читать дальше )

Так, реестр акционеров банка «Авангард» на получение промежуточных дивидендов закрывается уже сегодня. Это означает, что вчера был последний день, когда акции AVAN можно было приобрести в расчёте на выплату дивидендов за 3К23, доходность которых на данный момент составляет порядка 4,9%.

На следующей неделе в пятницу, 1 декабря, свой реестр акционеров также закроет «Ростелеком», что делает четверг, 30 ноября, последним днем для приобретения привилегированных и обыкновенных акций с целью получения дивидендов за 2022 г. Отметим, что привилегированные бумаги RTKM обеспечивают доходность в размере 7,1%, в то время как див. доходность по обыкновенным акциям компании составляет порядка 6,6%.

( Читать дальше )

Мировые цены на сталь продолжат рост на фоне ограничения производства и постепенного восстановления спроса - Мир инвестиций

- 14 ноября 2023, 13:21

- |

Рост цен на слябы (CFR) составил 1-3%, а динамика г/к проката в Китае была схожей, по оценкам информационных агентств MMI (Metals & Mining Intelligence) и Kallanish. Так, цены на импорт слябов (с поставкой CFR) выросли на 1.3% и 1.6% до $555/т и $450/т в Италии и Китае соответственно. В Турции цены увеличились на 2.6% до $470/т. В то же время экспортные цены на г/к прокат в Китае прибавили 1% до $553/т (FOB), а внутренние — 3% и установились на уровне $546/т (с поставкой EXW). По информации Kallanish, рост продолжается 5 недель подряд (+6%).

Динамика цен в Китае отражает снижение объемов производства, а также стимулы от государства. Напомним, по недавним сообщениям в прессе, члены Ассоциации производителей железа и стали Китая (CISA) (около 70% производства стали в стране) понизили среднедневные объемы производства на 5.7% в период 21-31 октября по сравнению с десятью днями ранее до пока что минимального уровня за 2023 г. Цены в России также могут вырасти (с 2-3-месячным лагом).

( Читать дальше )

Динамика цен в Китае отражает снижение объемов производства, а также стимулы от государства. Напомним, по недавним сообщениям в прессе, члены Ассоциации производителей железа и стали Китая (CISA) (около 70% производства стали в стране) понизили среднедневные объемы производства на 5.7% в период 21-31 октября по сравнению с десятью днями ранее до пока что минимального уровня за 2023 г. Цены в России также могут вырасти (с 2-3-месячным лагом).

( Читать дальше )

Запрет ЕС импорта стали из российского сырья окажет небольшое влияние на основных игроков - Мир инвестиций

- 26 июня 2023, 14:59

- |

В рамках 11-го пакета санкций ЕС запрещает импорт стали, произведенной из российского сырья, сообщил Интерфакс. Новый пакет ужесточает принятый в сентябре 2022 г. 8-й пакет, который запрещал ввоз российской стальной продукции, но разрешал переработку российских полуфабрикатов в странах, не входящих в ЕС, и их экспорт в ЕС. Новые санкции запрещают прямой и косвенный импорт российской готовой продукции и полуфабрикатов, при этом для слябов, переработанных на активах НЛМК в ЕС, в течение двух лет действует исключение (до 4К24).

Мы считаем эффект для крупнейших сталелитейщиков несущественным. Экспорт российской стали был перенаправлен из ЕС в 2022 г. По данным MMI, слябы НЛМК отправляются в Бельгию (нет запрета до 4К24) или Мексику с очень ограниченным последующим экспортом на рынки ЕС.

( Читать дальше )

Мы считаем эффект для крупнейших сталелитейщиков несущественным. Экспорт российской стали был перенаправлен из ЕС в 2022 г. По данным MMI, слябы НЛМК отправляются в Бельгию (нет запрета до 4К24) или Мексику с очень ограниченным последующим экспортом на рынки ЕС.

Анализ: Небольшое влияние на основных игроков. По данным MMI, НЛМК и Evraz являются крупнейшими экспортерами полуфабрикатов. Эта продукция идет на удаленные рынки (например, слябы НЛМК поставляются преимущественно в Мексику) с очень ограниченными объемами последующего экспорта в ЕС.Чуйко Кирилл

( Читать дальше )

Рост выпуска стали в России воспринимается рынком умеренно позитивно - Мир инвестиций

- 22 июня 2023, 12:53

- |

Производство стали в РФ в мае выросло на 3% м/м и 9% г/г до 6.8 млн т, по оценке Всемирной ассоциации производителей стали. Выпуск стали в Китае за месяц снизился на 6% по сравнению с апрелем (с поправкой на календарный фактор) и на 7% в годовом исчислении до 90 млн т. Во всем мире производство стали в мае снизилось на 3% м/м и 5% г/г до 162 млн т.

Казаков Дмитрий

«БКС Мир инвестиций»

Рост производства стали в России указывает на устойчивый спрос в стране и подтверждает наши позитивные ожидания по компаниям, ориентированным на внутренний рынок. Производство в Китае снижается второй месяц подряд, что, тем не менее, направлено на поддержку цен.Чуйко Кирилл

Казаков Дмитрий

«БКС Мир инвестиций»

Производство стали в РФ в 2023 году будет на уровне 2022 года - Солид

- 01 февраля 2023, 12:29

- |

Производство стали в России в 2022 году сократилось на 7%, до 71,5 млн тонн. Ситуация оказалась лучше мрачных прогнозов первой половины 2022 года, когда компании предрекали падение на 15%. Тем не менее перспективы восстановления выпуска в 2023 году, по мнению аналитиков, выглядят неоднозначно. В строительном сегменте спад составил около 4%, но наибольший — в сегменте машиностроения: 18% год к году.

Снижение спроса было обусловлено дефицитом комплектующих и разрывом цепочек поставок, остановками части производственных мощностей и уходом зарубежных ОЕМ с рынка РФ, отмечает собеседник “Ъ”. По его словам, основным драйвером на рынке металлопроката в 2022 году был ТЭК, где рост потребления составил 28% и был связан с реализацией крупнейшей за последние пять лет инвестиционной программы «Газпрома».

Стоит отметить, всё-таки основным драйвером роста производства стали является спрос со стороны строительной отрасли. Именно от состояния рынка жилья во многом будет зависеть состояние сталелитейной отрасли. Консенсус такой, что в лучшем случае спрос будет на уровне прошлого года. А вот экспортный потенциал может раскрыться при более слабом рубле. Пока, исходя из текущих вводных, производство стали в РФ в 2023 году будет на уровне 2022 года, что не плохо и не хорошо.

ИФК «Солид»

Снижение спроса было обусловлено дефицитом комплектующих и разрывом цепочек поставок, остановками части производственных мощностей и уходом зарубежных ОЕМ с рынка РФ, отмечает собеседник “Ъ”. По его словам, основным драйвером на рынке металлопроката в 2022 году был ТЭК, где рост потребления составил 28% и был связан с реализацией крупнейшей за последние пять лет инвестиционной программы «Газпрома».

Стоит отметить, всё-таки основным драйвером роста производства стали является спрос со стороны строительной отрасли. Именно от состояния рынка жилья во многом будет зависеть состояние сталелитейной отрасли. Консенсус такой, что в лучшем случае спрос будет на уровне прошлого года. А вот экспортный потенциал может раскрыться при более слабом рубле. Пока, исходя из текущих вводных, производство стали в РФ в 2023 году будет на уровне 2022 года, что не плохо и не хорошо.

На наш взгляд, преимуществом в текущей ситуации будут обладать компании, которые могут осуществлять поставки на экспорт, в частности НЛМК. Поэтому рекомендуем обратить внимание именно на эти бумаги.Донецкий Дмитрий

ИФК «Солид»

Повышение экспортной пошлины и НДПИ на уголь EBITDA Распадской может сократиться на 15–20%, Мечела — на 10–15% - Синара

- 26 сентября 2022, 11:34

- |

Угольный сектор: правительство повышает налоги для производителей угля

Минфин, по данным газеты «Коммерсантъ», планирует ослабить налоговую нагрузку на сталелитейные компании: цену отсечения для взимания акциза ретроспективно (на период с 1 августа 2022 г.) повысят до 30 000 руб./т против $300/т. Вместе с тем будет увеличен налог на угольный сектор: помимо повышения экспортных пошлин, также увеличат НДПИ, что позволит получить от отрасли дополнительные 30 млрд руб. Подробностей относительно нового налога представлено не было.

Повышение цены отсечения для черной металлургии не стало новостью для рынка и должно быть нейтральным для акций сталелитейных компаний. Вместе с тем это создает риски падения котировок для российских производителей угля, чья рентабельность падает в результате сокращения продаж и существенного ценового дисконта на экспортных рынках.

Синара ИБ

Минфин, по данным газеты «Коммерсантъ», планирует ослабить налоговую нагрузку на сталелитейные компании: цену отсечения для взимания акциза ретроспективно (на период с 1 августа 2022 г.) повысят до 30 000 руб./т против $300/т. Вместе с тем будет увеличен налог на угольный сектор: помимо повышения экспортных пошлин, также увеличат НДПИ, что позволит получить от отрасли дополнительные 30 млрд руб. Подробностей относительно нового налога представлено не было.

Повышение цены отсечения для черной металлургии не стало новостью для рынка и должно быть нейтральным для акций сталелитейных компаний. Вместе с тем это создает риски падения котировок для российских производителей угля, чья рентабельность падает в результате сокращения продаж и существенного ценового дисконта на экспортных рынках.

По нашим оценкам, в результате повышения экспортной пошлины и НДПИ на уголь EBITDA 2023П Распадской может сократиться на 15–20%, Мечела — на 10–15%.Смолин Дмитрий

Синара ИБ

ArcelorMittal (сталь №2 в мире) - Прибыль 6 мес 2022г: $8,256 млрд (+26% г/г)

- 11 сентября 2022, 20:53

- |

ArcelorMittal SA

(Euronext AMS: MT)

€22.93 +0.29 (+1.28%)

Sep. 9, 2022

corporate.arcelormittal.com/investors/investor-toolkit/share-monitor

(NYSE: MT)

$23.38 +0.77 (+3.41%)

SEP 09, 2022

www.nasdaq.com/market-activity/stocks/mt

ArcelorMittal

On 31 August, 2022 number of issued shares 877 809 772

corporate.arcelormittal.com/investors/corporate-governance/shareholding-structure

Капитализация на 09.09.2022г: $20,453 млрд

Общий долг на 31.12.2019г: $47,425 млрд

Общий долг на 31.12.2020г: $41,815 млрд

Общий долг на 31.12.2021г: $39,168 млрд

Общий долг на 30.06.2022г: $40,580 млрд

Выручка 2019г: $70,615 млрд

Выручка 6 мес 2020г: $25,820 млрд

Выручка 2020г: $53,270 млрд

Выручка 6 мес 2021г: $35,536 млрд

Выручка 2021г: $76,571 млрд

Выручка 1 кв 2022г: $21,836 млрд

Выручка 6 мес 2022г: $43,978 млрд

Прибыль 6 мес 2018г: $3,101 млрд

( Читать дальше )

(Euronext AMS: MT)

€22.93 +0.29 (+1.28%)

Sep. 9, 2022

corporate.arcelormittal.com/investors/investor-toolkit/share-monitor

(NYSE: MT)

$23.38 +0.77 (+3.41%)

SEP 09, 2022

www.nasdaq.com/market-activity/stocks/mt

ArcelorMittal

On 31 August, 2022 number of issued shares 877 809 772

corporate.arcelormittal.com/investors/corporate-governance/shareholding-structure

Капитализация на 09.09.2022г: $20,453 млрд

Общий долг на 31.12.2019г: $47,425 млрд

Общий долг на 31.12.2020г: $41,815 млрд

Общий долг на 31.12.2021г: $39,168 млрд

Общий долг на 30.06.2022г: $40,580 млрд

Выручка 2019г: $70,615 млрд

Выручка 6 мес 2020г: $25,820 млрд

Выручка 2020г: $53,270 млрд

Выручка 6 мес 2021г: $35,536 млрд

Выручка 2021г: $76,571 млрд

Выручка 1 кв 2022г: $21,836 млрд

Выручка 6 мес 2022г: $43,978 млрд

Прибыль 6 мес 2018г: $3,101 млрд

( Читать дальше )

Сталелитейные компании начинают сокращать производство - Синара

- 30 мая 2022, 12:54

- |

По данным РБК, коэффициент загрузки мощностей ММК упал сейчас примерно на 40% и в июне компания планирует выпустить всего 550 тыс. т стальной продукции. Работая на полной мощности, ММК производит около 1 млн т стали в месяц. Спад производства грозит и Северстали: если сложившаяся ситуация не изменится, а правительство не предложит новых мер поддержки, компания может остановить в первый месяц лета около 20–40% мощностей.

Отметим, что высокий уровень загрузки мощностей сохранялся вплоть до мая. В апреле выпуск стальной продукции сократился лишь на 5% в годовом сопоставлении, а спрос на внутреннем рынке — всего на 3%.

Синара ИБ

Отметим, что высокий уровень загрузки мощностей сохранялся вплоть до мая. В апреле выпуск стальной продукции сократился лишь на 5% в годовом сопоставлении, а спрос на внутреннем рынке — всего на 3%.

На наш взгляд, отечественные предприятия черной металлургии могут внести корректировки в планы проведения ремонтных работ, с тем чтобы использовать временное падение спроса для ремонта доменных печей и другого оборудования. Сейчас потребители заняли выжидательную позицию, что, наряду с накопленными запасами, сложностями в логистике и определенными проблемами с платежами за экспортные поставки, ограничивает спрос на сталь. В то же время спад производства стальной продукции не превысит, по нашим оценкам, 10–15% по итогам всего 2022 г., так как оборудование в любом случае обычно на несколько месяцев останавливается для ремонта, а объемы экспорта со временем вернутся к нормальным значениям.Смолин Дмитрий

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал