спекуль ваш бог

Акции с малой капитализацией vs с большой

- 29 октября 2021, 11:48

- |

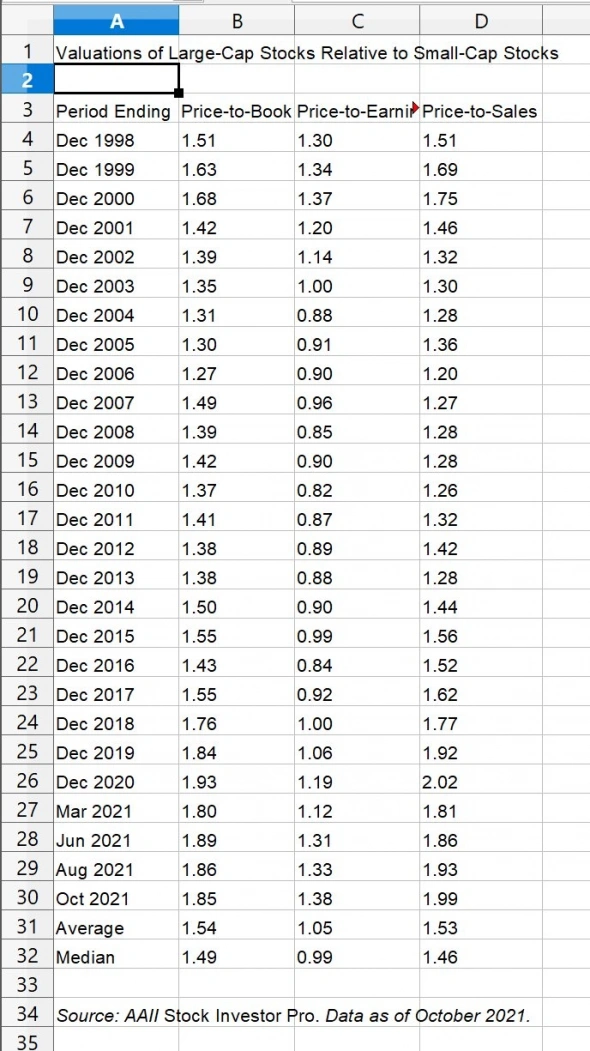

Акции с малой капитализацией остаются дешевле, чем обычно, по сравнению с акциями с большой капитализацией. Мы видим, что эта относительная недооценка существует во всех оценочных коэффициентах.

Я начну сравнение с соотношением цены к балансовой стоимости (P/B). Это сравнение оценок, которое президент AAII Джон Байковски привел в журнале AAII, и я использую его данные здесь. В настоящее время (по состоянию на октябрь 2021 года) среднее соотношение цены и стоимости акций индекса S&P SmallCap 600 составляет 2,22. Для акций индекса S&P 500 с большой капитализацией среднее соотношение цены к балансовой стоимости составляет 4,11. Деление 4,11 на 2,22 дает нам относительную оценку цены к балансовой стоимости 1,85.

Эта относительная оценка превышает историческое среднее значение 1,54 и историческую медиану 1,49. Большие цифры отражают более высокие оценки акций с большой капитализацией по сравнению с акциями с малой капитализацией. Используемые данные датируются декабрем 1998 года.

( Читать дальше )

- комментировать

- 209

- Комментарии ( 0 )

Gunvor всё?

- 09 октября 2021, 15:19

- |

Две недели назад Gunvor вышла на долговой рынок — впервые с 2013.

Замечу, что Gunvor является крупнейшим в мире независимым трейдером СПГ.

Трейдер является чистым покупателем нетбэков (тип контракта, по которому он получает индекс Генри хаба и выплачивает производителям индекс TTF или Platts JKM).

Недавно компания сменила главу по СПГ в Сингапуре, и нашим лазутчикам также стало известно, что Gunvor Singapore использует стратегию под названием “коробка”, во время которой трейдер блокирует арбитражный спред на заранее определенных уровнях с помощью хеджирования свопов.

Веб-сайт Zerohedge в США сообщает, что Gunvor сталкивается с массовым повышением маржинальных требований, поскольку глобальный арбитраж природного газа просто взорвался.

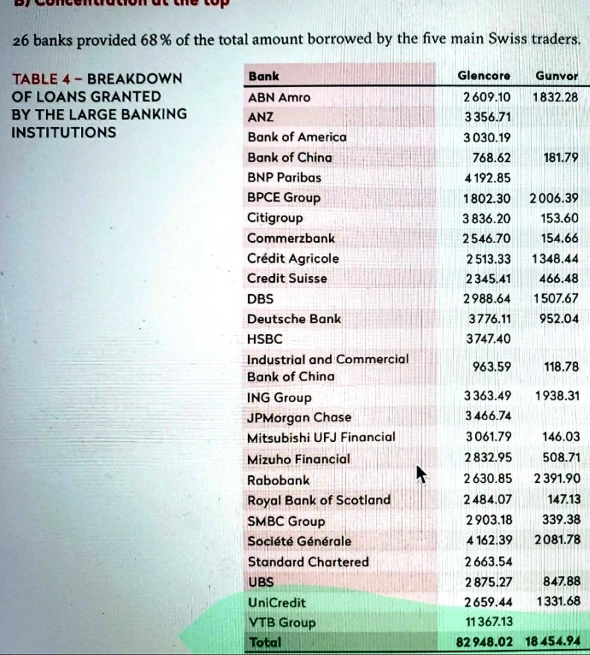

Среди пострадавших будут ABN Amro, Credit Agricole, Rabobank, SG, Natixis, ING и Unicredit.

Маржинальные требования составляют от 3,6 млрд до 6,1 млрд долларов в ближайшие месяцы для компании с чистым капиталом в 2,5 млрд долларов.

Мы объясним, что такое “коробка”, а затем покажем наши расчеты для маржинальных требований и обобщим наши предположения ниже.

В сентябре прошлого года банки переложили на рынок облигаций свой кредитный риск Gunvor на сумму 300 миллионов долларов, но с тех пор спред голландского TTF-Henry стал параболическим, и финансовое положение группы значительно ухудшилось.

Будущее трейдера целиком и полностью находится в руках Goldman Sachs, Citi и дилеров по длинным свопам в TTF.

Gunvor очень скрытно описывает свое финансовое положение, раскрывая лишь частичную и выборочную информацию. Долг Gunvor не имеет рейтинга.

Оборот трейдера составляет 94 миллиона тонн в год, и практическое правило гласит, что каждый проданный 1 доллар обеспечен 5 долларами долга. Учитывая рост оборота, мы считаем, что долг Gunvor составляет минимум 20 миллиардов долларов.

Если капитал трейдера составлял 2,5 миллиарда долларов в первом полугодии 2021 года, то мы получаем, что отношение долга к капиталу составляет 8X.

( Читать дальше )

Заметки по рынку (конец сентябрю)

- 01 октября 2021, 00:37

- |

Рефлексивные действия биржевых трейдеров выразились в распродаже на сообщении о том, что сенатор Манчин готов на увеличение до 1,5 триллиона размер общих бюджетных поступлений, против Байденовских 3,5 триллионов, что свидетельствует о том, что путь к сделке всё ещё не открыт. Сама по себе цифра в долларах, в принципе, фигня вопрос — это десятилетий пакет, ежегодные суммы относительно скромные. Но не фигня — будет ли сама сделка и повышение потолка долга приняты в разумный срок.

Неудачный отскок прошлой недели завершился прямо на первом тестовом уровне сопротивления, опять же немного другое поведение рынка, чем обычно. Обычно отскоки довольно быстрые. Сейчас это меньше, чем полпроцента выше лоя прошлой недели, как и 100-дневной средней. Похоже это ещё один тест.

Сентябрь можно назвать перезагрузкой и она была довольно качественной. Сиплый болтался большую часть прошедших двух недель ниже 50-й SMA. Большая пятёрка крупнейших акций потеряла в среднем 10% от своих хаёв. Сиплый вернулся к уровням первых дней июля.

( Читать дальше )

Заметки о базаре, среда.

- 23 сентября 2021, 10:51

- |

В среду общая активность свайперов была бычьей. Потребовался день FOMC, чтобы заставить чистильщиков напрячься и, в итоге, оказать влияние на индексы. С открытия начались массированные покупки по всем направлениям, от коммодов до техов, причем небольшие подчистки прямо под финальный звонок намекают на продолжение покупок. Пост-фед активность не сильно отличалась от утренней, так как бумаги с высокой бетой вошли в игру. $SNAP покупали после того, как увидели значимое позиционирование в ноябрьских коллах. $AAPL, довольно спокойный в последнее время, показал значимые покупки в 2023 LEAPS, и более легкие покупки в ранних страйках. $AXP — еще одна бумага с аккумуляцией январских коллов. Интересные свайпы в ETF, в стиле Карла Икана.

Интрадей сентимент вырос в течении дня. Большинство среднесрочных сигналов сильно не изменились и остаются благоприятными к покупкам.

Что дальше? Идеальный вариант был бы распродажа на новостях FOMC с выкупом просадки, но реакция рынка оказалась прямо противоположной. Это создает некоторую неопределенность. Рынок все еще будет находится в традиционно плохом сезонном периоде для акций пару недель, но тактический сантимент находится очень близко к бычьему сигналу. Основной риск — имеющееся пространство для краткосрочных распродаж, особенно при продолжении ралли.

В итоге, любая слабость в настоящее время должна рассматриваться как возможность для покупки, но у нас есть небольшой риск снижения в краткосрочной перспективе на любых негативных новостях. И у нас все еще есть беспорядок там, в Азии. В идеальном случае мы получаем раунд продаж, который натыкается на агрессивные свайпы, бычьи настроения индикаторов и негативную гамму, аминь.

Сигналы A.I. BofA "SectorPulse"

- 21 сентября 2021, 11:11

- |

Стратегия A.I. Bank of America SectorPulse использует два алгоритма машинного обучения: 1) Модель An XG Boost, которая использует несколько технических входов (RSI, индикаторы импульса, полосы Боллинджера и т. д.) и их собственный «тон аналитики BofA» (индикатор настроений анализа естественного языка, работающий на BofA фундаментальных отчетах по акциям), предсказывающий, будет ли сектор иметь положительную или отрицательную прибыль на следующей неделе, 2) Алгоритм «изолированного леса», работающий на BofA Глобальном индексе финансового стресса (GFSI), для обнаружения аномалий рыночного стресса, чтобы усилить короткие сигналы сектора и избежать длинных сигналов в периоды крайней волатильности.

( Читать дальше )

Кричи погромче

- 17 сентября 2021, 14:58

- |

Все лохоинвесторы только и говорят про Кети Вуд, ее фонды, которое типа и есть само будущее. В то время как на самом деле это просто грамотная работа команды Кети в социальных сетях, ничего более.

Если интересуетесь темой — посмотрите лучше на активно управляемый футур-тех фонд от BlackRock. Доходность выше почти в два раза, и внимание — внутри бумаг всего на 21 миллион долларов. Народу нужны не грамотные профессионалы — а гуру недоделанные, зато громко кричащие.

Если вы слушаете Олейника, то...

- 15 сентября 2021, 12:11

- |

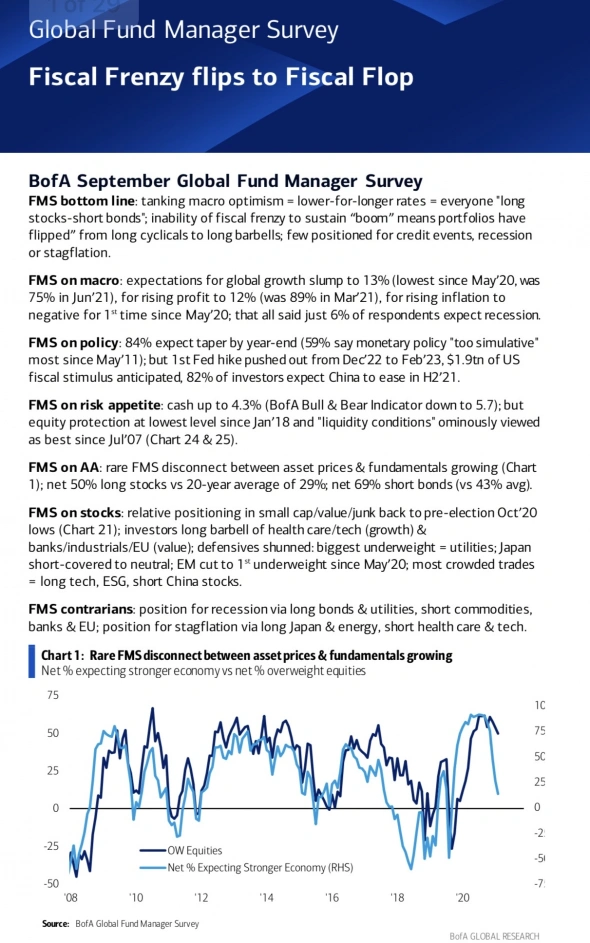

Если вы слушаете Олейника и ещё кучку самопровозглашенных аналитиков, торгующих на демо-счетах — то почему бы вам не обратить внимание на BofA GLOBAL FUND MANAGER SURVEY?

Это итоговые результаты ежемесячного опроса банком «Bank of America» управляющих примерно двухсот институциональных, взаимных и хедж-фондов. Не только американских, а со всего мира. Под их управлением сосредоточены активы размером примерно на 750 миллиардов долларов, поэтому их мнение, как минимум — в только же раз повесомее, как и разница с активами под управлением всего смарт-лаба.

Короткие выжимки с выжимок сентябрьского опроса:

( Читать дальше )

Продавать опционную премию - это все равно, что играть в блек-джек с казино, которое позволяет считать карты.

- 09 сентября 2021, 12:10

- |

Продавать опционную премию — это все равно, что играть в блэк-джек с казино, которое позволяет считать карты.

В принципе с таким подходом жизнь становится гораздо проще.

Вам надо разобраться во многих вещах, чтобы понять — какая стратегия будет оптимальной, но после этого, на длительном периоде, естественно — вероятности начнут работать на вас, и вы гарантированно будете уносить с рынка какую-то долю.

( Читать дальше )

Мысли по рынку (среда)

- 02 сентября 2021, 11:29

- |

Общая активность в среду была бычьей, так как спекулянты снова атаковали на NASDAQ отдельные бумаги секторов «роста» и «низкой капитализации» сразу с открытия рынка. Запредельно перепроданный Китай словил подобие шортокрыла в некоторых бумагах. Кстати, «шорт Китая» — был упомянут, как одна из самых популярных стратегий в последнем BofA Fund Manager Survey.

Сентимент: Внутридневной сентимент стал неблагоприятным в середине дня, не хватило просто «официального» сигнала на старт массовой распродажи, чтобы вызвать обвал.

Не у верен как у вас с этим, чуваки, но «Анти-VIX» индикатор спасал мою задницу всё лето, как и вчера. Не нужно следовать ему бездумно, но попробуйте использовать его как внутридневной компас при входах в позицию, особенно когда догоняетесь в ралли.

Эта неделя малых объемов и тонкой ликвидности, все ждут пятничных данных по занятости, поэтому таких возвратов к среднему, как были вчера — сегодня и завтра ожидать не стоит, особенно в тех бумагах NASDAQ, в которых наблюдались ненормальные бычьи выносы недавно. Но будьте осторожны, постоянно пампя одни и те же бумаги, лучше подождите более благоприятного настроения на рынке.

Ссылка на телегу в моем профиле — канал, где иногда можно найти BofA Fund Manager Survey и много другой полезной аналитики.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал