Блог им. Spekyl

Gunvor всё?

- 09 октября 2021, 15:19

- |

Две недели назад Gunvor вышла на долговой рынок — впервые с 2013.

Замечу, что Gunvor является крупнейшим в мире независимым трейдером СПГ.

Трейдер является чистым покупателем нетбэков (тип контракта, по которому он получает индекс Генри хаба и выплачивает производителям индекс TTF или Platts JKM).

Недавно компания сменила главу по СПГ в Сингапуре, и нашим лазутчикам также стало известно, что Gunvor Singapore использует стратегию под названием “коробка”, во время которой трейдер блокирует арбитражный спред на заранее определенных уровнях с помощью хеджирования свопов.

Веб-сайт Zerohedge в США сообщает, что Gunvor сталкивается с массовым повышением маржинальных требований, поскольку глобальный арбитраж природного газа просто взорвался.

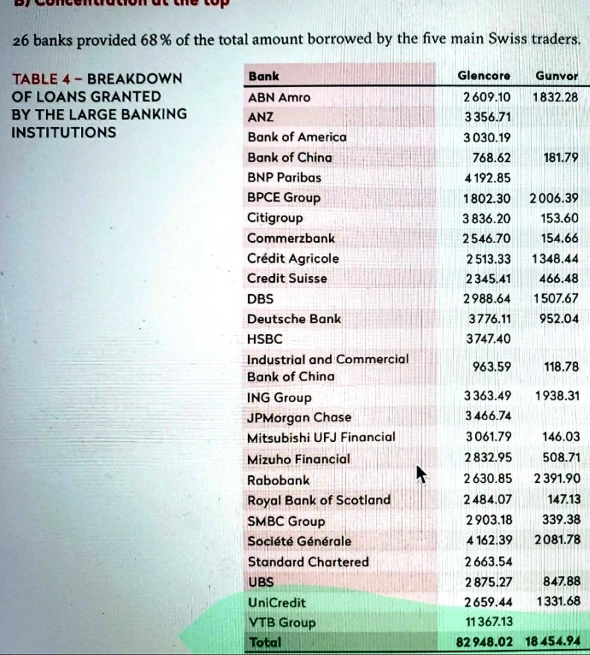

Среди пострадавших будут ABN Amro, Credit Agricole, Rabobank, SG, Natixis, ING и Unicredit.

Маржинальные требования составляют от 3,6 млрд до 6,1 млрд долларов в ближайшие месяцы для компании с чистым капиталом в 2,5 млрд долларов.

Мы объясним, что такое “коробка”, а затем покажем наши расчеты для маржинальных требований и обобщим наши предположения ниже.

В сентябре прошлого года банки переложили на рынок облигаций свой кредитный риск Gunvor на сумму 300 миллионов долларов, но с тех пор спред голландского TTF-Henry стал параболическим, и финансовое положение группы значительно ухудшилось.

Будущее трейдера целиком и полностью находится в руках Goldman Sachs, Citi и дилеров по длинным свопам в TTF.

Gunvor очень скрытно описывает свое финансовое положение, раскрывая лишь частичную и выборочную информацию. Долг Gunvor не имеет рейтинга.

Оборот трейдера составляет 94 миллиона тонн в год, и практическое правило гласит, что каждый проданный 1 доллар обеспечен 5 долларами долга. Учитывая рост оборота, мы считаем, что долг Gunvor составляет минимум 20 миллиардов долларов.

Если капитал трейдера составлял 2,5 миллиарда долларов в первом полугодии 2021 года, то мы получаем, что отношение долга к капиталу составляет 8X.

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи просят крупнейшие в мире торговые дома сырьевыми товарами внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ.

Glencore, Gunvor, Trafigura и Vitol входят в число трейдеров, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США.

По имеющимся данным, похоже, что все торговцы пострадали из-за того, что спред (или арбитражная сделка) пошли не так.

В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Таким образом, когда цены на природный газ в Европе выросли во втором квартале, они достигли заметного максимума по сравнению с ценами на природный газ США, что побудило трейдеров инициировать стратегию продажи европейского газа и покупки американского газа в надежде на сокращение спрэда.

Эта стратегия имела неприятные последствия в прошлом месяце, когда цены на газ в Европе резко выросли из-за множества факторов, включая низкие запасы, высокий спрос на газ в Азии, низкие поставки российского газа и СПГ в Европу, а также перебои в работе.

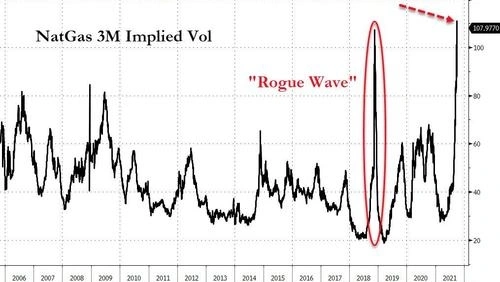

Как видно из приведенного выше графика, это не просто скромный прорыв в стратегии, это множественный крах того, что в течение 12 лет было стратегией с относительно низким риском.

Официальные лица, конечно, преуменьшают значение этого отчета: «Несмотря на то, что в связи с ралли цен на природный газ в Европе поступали требования маржи, Gunvor сохраняет хорошую позицию по ликвидности и инструменты для управления любой дальнейшей волатильностью», — сказал представитель компании.

Интересно, покупали ли эти трейдеры защитные опционы, чтобы попытаться управлять огромной ошибочной ставкой в этой позиции. Подразумеваемая волатильность природного газа никогда не была выше...

«Здесь не на что смотреть, проходите дальше» — это сообщение однако, но мы всё равно задаемся вопросом, насколько это может быть плохо? Reuters сообщает, что по данным двух источников — торговые дома и другие игроки вместе накопили короткие позиции на сумму 30 миллиардов долларов на рынке TTF.

Что такое нетбэки?

Нетбэки основаны на предпосылке, что разница между двумя глобальными рынками СПГ зависит от транспортных расходов. Арбитражные потоки идут от рынка с низкими ценами к рынку с более высокими ценами, что оказывает понижательное давление на рынок с завышенными ценами и имеет эффект восстановления паритета на основе нетбэка между рынками. Нетбэки предполагают доступ к финансированию, оперативную доставку грузов на дешевом рынке и возможность транспортировки.

ГОЛЛАНДСКИЙ TTF-HH-Транспортные расходы-Толлинговый сбор = NETBACK TTF

JKM-HH-Транспортные расходы-Толлинговый сбор = NETBACK JKM

ЕСЛИ NETBACK TTF> = NETBACK JKM, трейдер будет отправлять СПГ в TTF до тех пор, пока паритет уравнения не будет снова восстановлен. * Предупреждение: Это еще одна сделка с возвратом к среднему значению, основанная на УМЕРЕННОЙ волатильности.

КОРОБКА:

Gunvor Singapore покупает нетбэки TTF, которые определяются как голландские TTF минус Henry Hub минус фрахт с побережья Мексиканского залива в Европу минус 2,45–2,55 доллара. Gunvor теперь в лонге TTF и должен заплатить производителю за газ.

Чтобы защитить свою маржу, трейдер продает TTF и покупает HH, умноженные на количество грузов в месяц.

Базируясь на текущем спреде TTF / HH и уровне хеджирования, сделка становится «коробкой», если Gunvor в лонге по доставке.

Обычно, когда спред превышает уровень хеджирования, стоимость фрахта возрастает => и Gunvor (long) принимает риск, потому что он арендует флот на 10 лет. В этой ситуации Gunvor по-прежнему получает прибыль, несмотря на требование уплаты маржи в размере 2–3 долларов по хеджированию, поскольку он может перепродать физический груз или перепродать грузовые рейсы.

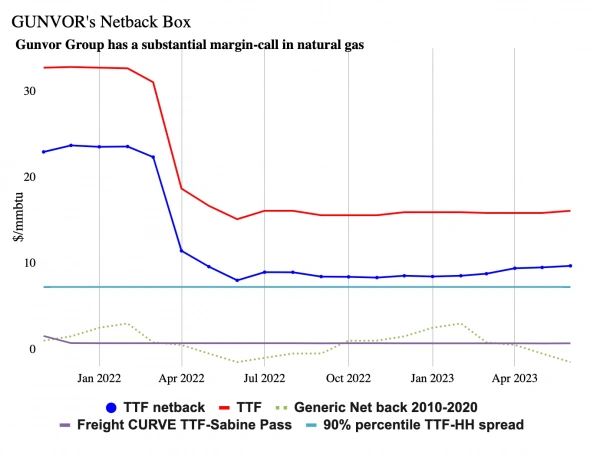

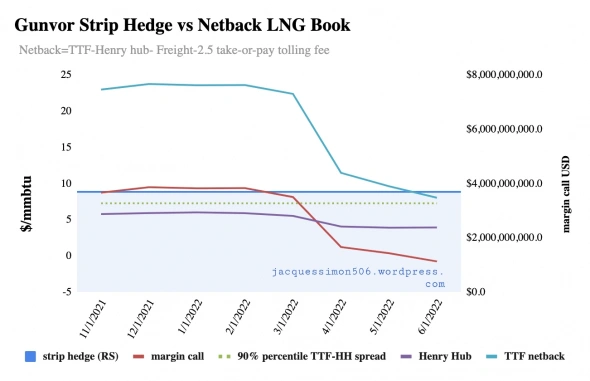

Однако это не то поведение рынка, которое наблюдалось во втором полугодии 2021 года… Поскольку TTF-HH превысил значение 90-го процентиля (синяя линия), в то же самое время как фрахт (фиолетовый) не сходится с арбитражем.

Gunvor не может арбитражить перевозкой.

Сотрудник трейдера в Gunvor принял на себя гигантский риск, многократно превышающий капитал торговой фирмы.

Разница между общим нетбэком 2010-2020 гг. И 90-м процентилем спреда TTF-HH представляет прибыльную торговую зону хеджирования для трейдера «в коробке», и мы предполагаем, что трейдер вынужден будет покрывать некоторый ценовой риск против TTF, чтобы заплатить производителям.

Как вы можете видеть, нетбэк сейчас торгуется выше 90%P TTF-HH спреда за 4 квартал и CAL22, в результате чего Gunvor несет большие потери по кривой.

Большинство людей думают, что трейдер сможет получить прибыль, если доставит груз.

Это не так просто, учитывая финансовые риски и стратегию коробки, которую использует Gunvor в торговле природным газом.

Общая серьезность и длительность события вынуждают нас принимать дальнейшие решения относительно риска крупного дефолта.

Общая экспозиция Gunvor в LNG

Первым шагом в нашей модели является определение экспозиции Gunvor на СПГ.

Согласно сводке Gunvor Group за 2019 год, около 42% общего риска Gunvor связано с СПГ.

Ежегодный физическая экспозиция в размере 20,32 миллиона метрических тонн СПГ умножается на 0,80 для доли нетбэков SP&A в портфеле и на 0,75 для доли, проданной с ноября по март. Это дает нам 12,192 миллиона тонн в эквиваленте СПГ.

Ввиду отсутствия какой-либо информации со стороны Gunvor Group и исходя из объема за 2020 год мы полагаем, что это представляет консервативную оценку того, как трейдер оперирует с СПГ.

Конверсия из mmbtu составляет 645,09 mmbtu или примерно 64 509 контрактов в эквиваленте.

Таким образом, в настоящий момент мы определяем, что Gunvor имеет +64 509 длинных позиций по спреду TTF-HH, что соответствует тому, чем Gunvor и является (или был до прошлого года) — крупнейшим независимым трейдером СПГ в мире.

Модель маржин колла GUNVOR

В случае такой экспозиции мы используем две модели хеджирования, чтобы определить текущие требования к марже под кривой TTF-HH.

Как мы заявляли ранее в разделе «Коробка», мы предполагаем, что трейдер хеджировал физические нетбэки на 90-м процентиле спреда TTF-HH. В противном случае мы недооценили бы фактические убытки Gunvor по требованию маржи.

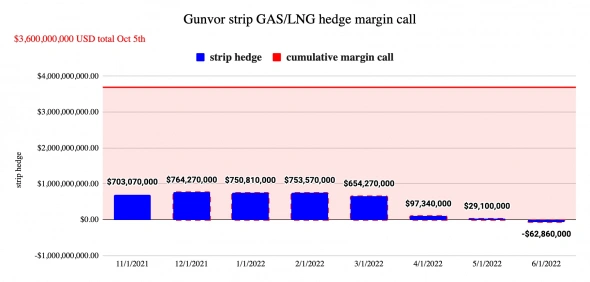

Предположение 1: Gunvor использует периодический хедж, и 64 509 контрактов равномерно распределяются по кривой.

С маржинальным требованием в 3,6 миллиарда долларов это менее серьезный из двух случаев для Gunvor, но все же нетбэк TTF-HH не достигает даже или ниже 90P TTF.

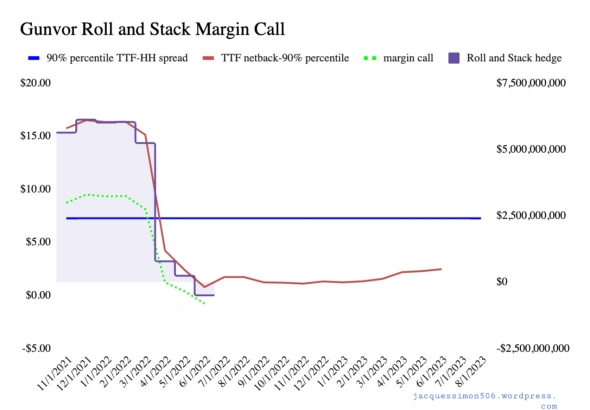

Предположение 2: Если Gunvor решил использовать стековое хеджирование, трейдер из Женевы хеджирует свои ценовые риски по контрактам нетбэк, продав 64 509 контрактов на ближайший истекающий месяц.

Поскольку кривая перевернулась и увеличилась, положение стэк энд ролл создает огромные отрицательные денежные потоки. В этих условиях текущий маржинальный уровень составляет 6,1 млрд долларов.

Это в 2,5 раза больше капитала трейдера, и Gunvor придется рассчитаться по свопам наличными за TTF, математика и рынок сработают эффективно, чтобы уничтожить трейдера.

В заключение, есть момент уловки-22 для банков, которые предоставили кредитные линии по модели Gunvor, полагаясь на дешевое банковское финансирование.

На самом деле Gunvor присутствовала на долговом рынке, чтобы профинансировать мега-маржинальное требование по TTF / HH, JKM / HH 3 недели назад. Вердикт таков, что Gunvor теперь окружен.

По нашей средней оценке, Gunvor сталкивается с нехваткой капитала в размере 5 миллиардов долларов: трейдер находится на скользкой дорожке, совсем не капитализирован, в то время как его маржинальные требования растянутся на несколько месяцев.

Наши количественные модели подтверждают аргумент о том, что TTF больше не зависят от фундаментального спроса и предложения.

Текст поперт в основном у некоего Jacques S., Structurer, ссылки на которого банятся ФБ. Но гуглом он легко ищется, так что так… Простите за неровный почерк.

теги блога Spekyl

- 0DTE

- AAPL

- Apple

- ark invest

- Brent

- Closing Print

- EUR USD

- fed

- interactive brokers

- live

- Moody's

- Oil

- RIU2

- RIZ1

- S&P500

- S&P500 фьючерс

- Si

- smb capital

- spekyl

- SPX

- SPX 500

- SPY

- UBS

- volume profile

- WTI

- Абрамович

- аттракцион неслыханной щедрости

- ахтунг

- биткоин

- вероятности

- Война в Крыму

- вопрос

- выборы

- Газпром

- грааль

- греция

- Джим Роджерс

- Доллар рубль

- еврозона

- железо

- Жижа

- жулье всякое

- за жизнь

- золото

- ИИ

- инфляция

- искусственный интеллект

- исторические данные

- Италия

- Китай

- клавиатура

- Коаны Спекуля

- короновирус

- криптовалюта

- лудомания

- ЛЧИ

- математика

- минск

- монте-карло

- нефть

- Новости

- Облигации

- обучение

- опек+

- опрос

- опцион

- опционы

- Откровение

- оффтоп

- Политика

- пропаганда

- психология

- Путин

- РБК

- Рейтинг

- рубль

- Санкции

- Сбербанк

- сделки

- сентимент

- серебро

- Сирия

- спекуль

- Спекуль наш бог

- Спекуль ваш бог

- Спекуль наш бог

- ставка цб

- статистика

- США

- торговые сигналы

- трейдинг

- тролинг

- финам

- форекс

- ЦБ РФ

- шортокрыл

- экспирация

- Юкос

- юмор

- яндекс

Интрига, епть! Это всегда интересно ))

Так ведь это Ротшильды, а им не деньги нужны.

знал, что без чекистов не обошлось😂

в 2008 очередь за господдержкой стояла желающих отдать русские акции за долги. Но помогают не всяким, мало одной угрозы властям. С другой стороны, отдаться стратегу это мечта, есть случаи обратные — забирайте наши акции даром. А мы валим отсюда, г-да.

Вот просто показал я что все выше написаное с десятками графиков фуфло

t.me/manvalru/1428

Там упоминается год назад был срач от тех же авторов про нефтетрейдера с Азербаджана, полагаю все это проплаченые статейки якобы расследования.

Гунвор спасут, за него не беспокоимся. Зря что-ли ФНБ деньгами накачали, потом вытрясут с россиян недостачу новыми налогами или ПВ еще повысят лет до ста.

Если уж на то пошло, то Bloomberg еще вчера написал об этом:

www.bloomberg.com/news/articles/2021-10-08/top-traders-boost-loans-cut-positions-on-gas-spike-margin-calls

А вот это зря. Математика и рынок каждый сам по себе. Котлеты с мухами не путайте.

Можно знать математику и в рынке быть профаном, а можно наоборот интегрирование путать с дифференцированием и прекрасно зарабатывать на рыночной волантильности.

Чтобы быть успешным в рыночных коллизиях, необходимо и достаточно понимать людские слабости (жадность, тщеславие) и уметь считать в пределах начальной школы ( понимать что четверть это двадцать пять процентов, одна пятая — это двадцать процентов, а одна восьмая это двенадцать с половиной процентов)

тезис можно знать математику и быть профаном.

(где достаточно привести 1 пример для истинности)

инвертируется в процессе

нужно ОБЯЗАТЕЛЬНО не знать математику чтобы быть профи.

какие прекрасные лосилии васейники.

а то, что асашай даже норму водить не надо на ограничение импорта для защиты внутренних цен — им похрен?