спб биржа

Фридом Финанс рассказывает Тимофею как нагрели клиентов на 20%

- 10 ноября 2021, 00:18

- |

- комментировать

- ★8

- Комментарии ( 130 )

Член совдира СПб биржи Горюнов увеличил свою долю в компании до 8%, НП РТС снизила свою долю

- 09 ноября 2021, 21:42

- |

Фамилия, имя, отчество лица, размер доли которого в уставном капитале организатора торговли изменился: Горюнов Роман Юрьевич.

2.2. Должность, которую занимает физическое лицо, размер доли которого в уставном капитале организатора торговли изменился: член Совета директоров.

2.3. Вид организации, размер доли в уставном капитале которой изменился у соответствующего лица: эмитент.

2.4. Размер доли соответствующего лица в уставном капитале организатора торговли, а также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения,%: 1,7859/ 1,7859.

2.5. Размер доли соответствующего лица в уставном капитале организатора торговли, а также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения,%: 8,01 / 8,01%

2.6. Дата, с которой изменилась доля соответствующего лица в уставном капитале организатора торговли: 03.11.2021 г.

( Читать дальше )

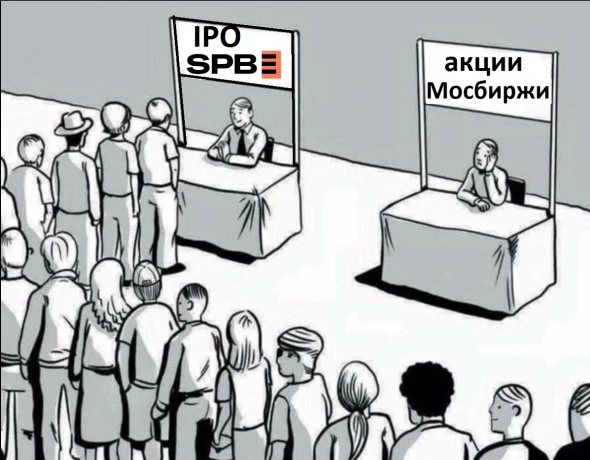

Акции СПб Биржи пойдут по рукам благодаря IPO

- 09 ноября 2021, 20:18

- |

IPO СПб Биржи уже стучится в двери инвесторов. Столы брокеров завалены заявками о покупке акций за деньги. А они готовы принимать даже несчастные 100$.

Слабость, страх, сломленность — это всё не о СПб Бирже. Ведь, похоже, листинг Санкт-Петербургской биржи произойдёт. Цена размещения, как уже протрещали всем уши, произойдёт по цене от 10,5$ до 11,5$. А в переводе с денег на рубли это 779 рублей (по сегодняшнему курсу). Но мы, народ, интересовались: «почему не за рубли?». Оказывается, СПб Биржа намеревается таки разместить сейчас одну ягодицу на себе самой, а вторую уже весной на NASDAQ. Выглядит обнадёживающе, но всё ли будет так легко?

Листинг на NASDAQ

Проклятые американские капиталисты не позволили в начале октября 2021 года провести IPO СПб Биржи на NASDAQ. Похоже, аудиторы заронили сомнение, после того как узнали, что ценные бумаги хранятся в филиале брокера «Фридом Финанс» на Кипре.

( Читать дальше )

Почему СПБ Биржа игнорит своих клиентов и будущих инвесторов?

- 09 ноября 2021, 15:59

- |

Почему СПБ Биржа отмалчивается. Получается ей плевать на своих клиентов. Мнение Тимофея, конечно, ценное, но это всего лишь мнение постороннего человека. Хотелось бы увидеть ответ от первоисточника. Неужели не видно, что клиентам и будущим инвесторам непонятен вопрос перехода права собственности на зарубежные акции? В чем проблема прояснить ситуацию? Из комментариев видно, что никто не соображает, что и где они покупают, где это хранится и кому принадлежит. На что СПБ Биржа надеется? Что ее молчание прибавит ей клиентов? Или все-таки дыма без огня не бывает?

Биржевая конкуренция: СПБ биржа

- 09 ноября 2021, 14:52

- |

Пока все пытаются выиграть новенький айфон (конкурс на смартлабе) и раскапывают архивы в поисках истории СПБ биржи – я бы хотел коротко посмотреть на оценку и перспективы данной компании в контексте подготовки к IPO.

На моей памяти было не так много успешных IPO в России, когда инвесторы, участвующие в этом празднике, зарабатывали, а не теряли деньги. Навскидку – Московская биржа (2013), Детский мир, Сегежа, Озон (всё от АФК Система, кстати!). В остальных инвесторы несильно заработали, если брать динамику акций через несколько месяцев после размещения.

О компании

«СПБ Биржа» — ведущий организатор торгов ценными бумагами международных компаний на российском финансовом рынке. В обращении на торгах «СПБ Биржи» находятся более 1,6 тыс. ценных бумаг иностранных эмитентов.

( Читать дальше )

СПБ Биржа объявляет о запуске IPO на собственной платформе, ценовой диапазон $10,5−11,5 — релиз

- 09 ноября 2021, 09:53

- |

Ценовой диапазон составит от 10,5 долларов США до 11,5 долларов США за одну Предлагаемую акцию.

Предложение будет структурировано как первичное размещение выпущенных новых Акций СПБ Биржи с целью привлечения средств в объеме, эквивалентном примерно 150 млн долларов США при условии, что опцион на выкуп не будет исполнен.

Предполагаемая стоимость акционерного капитала Компании соответствует 1,2–1,3 млрд долларов США на основе прединвестиционной оценки.

Окончательная цена одной Предлагаемой акции будет установлена после завершения формирования книги заявок, и, как ожидается, будет объявлена 19 ноября 2021 года или около этой даты.

Ожидается, что торги Акциями с тикером «SPBE» начнутся на СПБ Бирже 19 ноября 2021 года или около этой даты, а инвесторы получат их 23 ноября 2021 года или около этой даты с учетом соблюдения общепринятых условий закрытия сделки.

spbexchange.ru/ru/about/news.aspx?bid=25&news=26545

Клиенты Фридома купили акции на pre-IPO на 20% дороже IPO

- 09 ноября 2021, 09:25

- |

Информация неофициальная, потому что настоящий ценовой диапазон мы узнаем только с официального сообщения СПб. По моим расчетам получилось, что Фридом продал свои акции по цене $13,53 за акцию, что на 18,6% дороже верхней ценовой границы предполагаемого диапазона IPO. Если диапазон действительно будет таким, это означает, что СПб Биржа не стала жадничать и дала инвесторам цены, более менее приближенные к разумным. Ну а если IPO пройдет по нижней названной границе оценки ($10,5) то получается, что Фридом продал акции на pre-IPO на 29% дороже самого IPO😁.

Правда я честно говоря не особо надеюсь, что цена составит $10,5☹️ Если спрос будет слишком большим, то ценовой диапазон вообще может быть повышен.

В целом, конечно, лично мне как рублевому инвестору не очень нравятся цены на российские акции в долларах, потому что это ж надо покупать доллары для участия в размещении, но насколько я понял логику СПб, они собираются на Nasdaq в 2022 году и чтобы везде была сопоставимая сравнимая цена, размещение должно конечно проходить именно в $. Кроме того, это вполне укладывается в логику самой торговой системы СПб, где на одна акция торгуется внутри биржи, и соединенная с мировой ликвидностью имеет одну и ту же котировку здесь и там (а отличие например от ADR, которые торгуются там за $ по ценам, отличным от местных).

Фридом слил акции СПб биржи своим клиентам🤦♂️

- 09 ноября 2021, 09:22

- |

Фридом продал почти все свои акции СПб биржи своим же клиентам через pre IPO. Судя по всему он знал, что IPO в США не состоится и распродал😂

Друзья, это же конфликт интересов, продажа брокером принадлежащих ему акций своим же клиентам🤔

Цена размещения в рамках предстоящего IPO СПБ Биржи определена на уровне $10,5−11,4 за акцию — источник

- 09 ноября 2021, 09:11

- |

Рыночная капитализация тогда составит $1,2-1,3 млрд.

Биржа ожидает, что книга будет переподписана на этом уровне, в случае большого спроса компания может повысить коридор.

www.interfax.ru/business/801936

СПБ Биржа прошла преоценку, ее пре-IPO стоимость оказалась высокой — Коммерсант

- 09 ноября 2021, 08:19

- |

«Фридом Финанс» заработала рекордную прибыль за счет проведения пре-IPO «СПБ Биржи», на продаже акций инвесткомпания выручила более $150 млн. Таким образом, вся биржа оценена более чем в $1,5 млрд и предстоящее размещение не предлагает большой upside участникам, купившим ее акции до IPO.

Драйвером для роста может стать готовящееся в следующем году размещение на NASDAQ.

Однако с ним следует поторопиться: на рынке слишком много рисков, которые грозят глубокой коррекцией, отмечают эксперты.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал