скрипт

Скрипт заявки на участие в размещении третьего выпуска облигаций МФК ВЭББАНКИР (ruBB-, 100 млн руб., купон первых 6 мес. 19%)

- 30 августа 2022, 14:04

- |

Основные параметры выпуска:

- эмитент: ООО МФК «Вэббанкир»

- кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

- размер выпуска: 100 млн руб.

- срок обращения: 1 260 дней (3,5 года)

- периодичность купона: 30 дней

- ставка купона:

- 19% — 1 – 6 купонные периоды

- 18% — 7 – 12 купонные периода

- 16% — 13 – 18 купонные периоды

- 14% — 19 – 24 купонные периоды

- 12% — 25 – 42 купонные периоды

Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

- ISIN: RU000A105575

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ИК Иволга Капитал. Актуальные облигационные размещения: АПРИ, Шевченко, Лизинг-Трейд

- 17 августа 2022, 09:23

- |

С сегодняшнего дня на нашем прилавке вновь 3 размещения.

АПРИ Флай Плэнинг. Это размещение можно было бы давно закончить. Но 24%-й купон обладают непреодолимой силой притяжения для всякого рода публики. Так что решили (организатор ничего не решает без поручения эмитента) немного почистить рынок и выпуск от ненужных сделок. Вчера отклонили заявок больше, чем удовлетворили, по аналогии с парой предыдущих дней. Выпуск АПРИ размещен на 82%, и завершится ли размещение сегодня или через полторы недели, не имеет важности.

4-й выпуск АО им. Т.Г. Шевченко. Размещено 38%. Учитывая любовь инвесторов к сельхозпроизводителям, даже не стараемся подтолкнуть размещение. Оно идет достаточно бодро. В сегменте ВДО и так последние недели размещаются разумными темпами только АПРИ и Шевченко (с поправкой на ММЦБ).

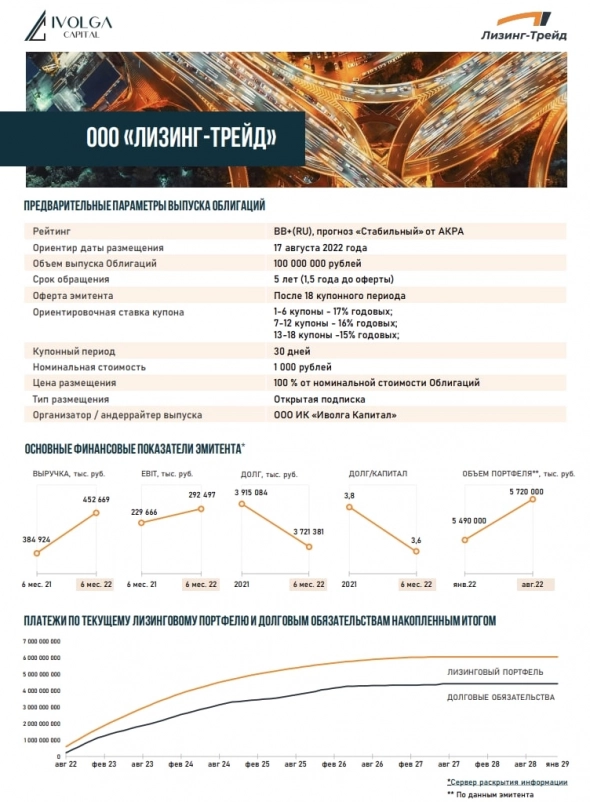

Сегодня к указанной паре добавится новый выпуск Лизинг-Трейда. Это вторые 100 млн.р. из объявленных 500 (первый 100-миллионный выпуск был размещен в июле, его цена на вторичных торгах на вчера 101,2% от номинала).

( Читать дальше )

Скрипт заявки на участие в размещении облигаций Лизинг-Трейд 001P-05 (BB+(RU), 100 м.р., купон первых 6 мес 17%)

- 16 августа 2022, 10:30

- |

17 августа старт размещения 5-го выпуска облигаций ООО «Лизинг-Трейд».

Обобщенные параметры выпуска:

o 100 млн.р.

o Оферта через 1,5 года

o Купон: 17% годовых — первые полгода обращения выпуска, 16% — вторые полгода, 15% — третьи полгода

Организатор выпуска – ИК Иволга Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-05 / ЛТрейд 1P5

- ISIN RU000A1053H4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 17 августа — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23 (в отпуске с 17 по 24 августа)

( Читать дальше )

Размещения ВДО, которые мы организуем и которые завершаются (АПРИ Флай Плэнинг, Лизинг-Трейд)

- 03 августа 2022, 07:35

- |

Размещения облигаций, которые мы организуем и которые завершаются:

— АПРИ Флай Плэнинг, размещено 2/3 выпуска

— Лизинг-Трейд, размещено 3/4 выпуска

Обычно в последние дни размещения его скорость увеличивается. И почти всегда в последний день мы удовлетворяем только часть заявок. Потому что их оказывается больше, чем свободного остатка размещаемых бумаг.

🏗 Обобщенные параметры выпуска АПРИ Флай Плэнинг:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

🏗 Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Скрипт участия в размещении облигаций АО им. Т.Г. Шевченко (250 млн.р., 1 год до оферты, купон/YTM 18,5%/19,8%)

- 20 июля 2022, 13:44

- |

21 июля — старт размещения нового выпуска облигаций краснодарской растениеводческой компании АО им. Т.Г. Шевченко

Обобщенные параметры выпуска:

• Размер выпуска — 250 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; равномерная амортизация в течение последнего года обращения).

• Купонный период — 91 день.

• Ставка купона до оферты – 18,5% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АО им. Т.Г. Шевченко 001P-03 / Шевченк1Р3

— ISIN: RU000A104Z89

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 21июля: с 10-00 до 13-00 и с 16-45 до 18-30 Мск.

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

Скрипт участия в размещении облигаций АПРИ Флай Плэнинг АО БО-П05 (ruB, 500 млн.р., купон 24%)

- 15 июля 2022, 12:06

- |

Размещение выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB) также перешагнуло за 40%.

Обобщенные параметры выпуска:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

( Читать дальше )

Скрипт участия в размещении облигаций Лизинг-Трейд 001P-04 (5 июля, BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 04 июля 2022, 10:51

- |

5 июля — старт размещения четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)):

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 5 июля — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

Скрипт участия в размещении выпуска облигаций АО АПРИ Флай Плэнинг (ruB, сектор ПИР, 500 м.р., 1 год до оферты, купон 24%)

- 22 июня 2022, 14:24

- |

23 июня — старт размещения нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB):

Обобщенные параметры выпуска:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

О подаче предварительной заявки на участие в размещении 👉 здесь.

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

( Читать дальше )

Скрипт участия в размещении облигаций МФК ВЭББАНКИР (только для квал.инвесторов, ruBB-, 100 м.р., начальный купон 22%)

- 15 июня 2022, 12:53

- |

Размещение второго выпуска МФК «Вэббанкир» состоится 16 июня

Основные параметры выпуска:

— эмитент: ООО МФК «Вэббанкир»

— кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

— размер выпуска: 100 млн.р.

— срок обращения: 1 260 дней (3,5 года)

— периодичность купона: 30 дней

— ставка купона:

▫️22% — 1 – 12 купонные периоды

▫️18% — 13 – 18 купонные периоды

▫️16% — 19 – 24 купонные периоды

▫️14% — 25 – 30 купонные периоды

▫️12% — 31 – 42 купонные периоды

— организатор выпуска: ООО ИК «Иволга Капитал»

— закрытая подписка только для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 02 / ВЭББНКР 02

— ISIN: RU000A104VW6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

( Читать дальше )

Don't cry smart-lab.

- 10 июня 2022, 23:34

- |

Для исполнения лимитных заявок комиссии не будет !!!

Расслабьтесь, выдохните и продолжайте торговать только лимитными заявками.

Вот вам функция перестановки для qpile в подарок.

'========= Перемещение заявки

FUNC MORDER(FTRID,FON,FONQ,FONP)

NEW_GLOBAL("TRANS_PARAMS", "")

NEW_GLOBAL("TRANS_RESULT", "")

TRANS_PARAMS = ""

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "TRANS_ID",FTRID)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "ACTION", "MOVE_ORDERS")

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "MODE",0)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "CLASSCODE", "SPBFUT")

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "SECCODE", INSTRUMENT)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "ACCOUNT", ACCOUNT)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "FIRST_ORDER_NUMBER",FON)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "FIRST_ORDER_NEW_QUANTITY",FONQ)

TRANS_PARAMS = SET_VALUE (TRANS_PARAMS, "FIRST_ORDER_NEW_PRICE",FONP)

TRANS_RESULT = SEND_TRANSACTION (300, TRANS_PARAMS)

RESULT=GET_VALUE(TRANS_RESULT, "DESCRIPTION")

MESSAGE (RESULT,1)

END FUNC

'========= Операция перестановки

IF MPRICE < LOW

MORDER(MTRANS_ID,MNUMBER,MBALANCE,LOW+STEP)

END IF

'======================================

'MTRANS_ID - номер заявки на бирже

'MNUMBER - номер заявки в таблицах

'MBALANCE - объем

'LOW - минимум свечи

'STEP - отступ для лимитки

'MPRICE - последняя цена

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал