SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сделки m&a

Как гром среди ясного неба - к слиянию Русала и ГМК могли подтолкнуть из Кремля - Финам

- 05 июля 2022, 17:32

- |

Прозвучавшее как гром среди ясного неба заявление главы «Норникеля» Владимира Потанина о готовности вступить в переговоры с «РУСАЛом» об объединении компаний взорвало акции обоих эмитентов. Акции «РУСАЛа» подскочили сразу чуть ли не на 25%, а только потом отыграли назад, и по состоянию на середину торгов прибавляют около 5%. При этом акции «Норникеля» теряют около 6%.

Первая реакция рынка – преувеличенно сильная, поскольку чисто спекулятивная. Ведь даже сами переговоры еще не стали фактом, не говоря уже об их успешности и результате. Пока озвучена сама идея объединения, но совершенно непонятна схема, по которой она могла бы быть реализована. Будет ли присоединение одной компании к другой, или они объединятся под крышей нового общего конгломерата, или еще как-то. Не думаю, что переговоры будут простыми и быстрыми. Если, конечно, им не придадут ускорение откуда-нибудь извне. И, кстати, в интервью Потанина я не увидел ничего о месте холдинга EN+, объединяющего «РУСАЛ» и его энергетические активы. Расписки EN+ при этом растут на 7,5% во вторник.

( Читать дальше )

Первая реакция рынка – преувеличенно сильная, поскольку чисто спекулятивная. Ведь даже сами переговоры еще не стали фактом, не говоря уже об их успешности и результате. Пока озвучена сама идея объединения, но совершенно непонятна схема, по которой она могла бы быть реализована. Будет ли присоединение одной компании к другой, или они объединятся под крышей нового общего конгломерата, или еще как-то. Не думаю, что переговоры будут простыми и быстрыми. Если, конечно, им не придадут ускорение откуда-нибудь извне. И, кстати, в интервью Потанина я не увидел ничего о месте холдинга EN+, объединяющего «РУСАЛ» и его энергетические активы. Расписки EN+ при этом растут на 7,5% во вторник.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Чего ждать от слияния Русала и Норикеля? - Солид

- 05 июля 2022, 16:40

- |

«Норильский никель» и UC Rusal вернулись к идее объединения, рассказал в интервью РБК президент «Норникеля» Владимир Потанин. История «Норникеля» и «РУСАЛа» длится уже более 14 лет. Ещё в 2008 году, когда «РУСАЛ» приобрел крупный пакет акций «Норникеля», обсуждалось объединение. Однако тогда возникло множество противоречий между собственниками по поводу управления компанией. Эти противоречия, на наш взгляд, не решены до сих пор.

Тем не менее, текущая ситуация с санкциями вынуждает компании вновь задуматься об объединении. Мы думаем, что это и есть основная причина начала переговоров.

Тем не менее, текущая ситуация с санкциями вынуждает компании вновь задуматься об объединении. Мы думаем, что это и есть основная причина начала переговоров.

Безусловно, многое будет зависеть от параметров слияния. Здесь может быть как размытие доли акционеров «Норникеля», так и выкуп акций «РУСАЛа». Сделка может быть как в денежной форме, так и в неденежной. Поэтому пока нельзя твердо сказать, какие акции более предпочтительны, хотя, судя по практике прошлых сделок, «РУСАЛ» и Эн+ будут в большем выигрыше, т.к. объединение, скорее всего, будет на базе «Норникеля».ИФК «Солид»

📈Яндекс растёт на 4.5%, компания обсуждает покупку сервиса Delivery.Club

- 05 июля 2022, 14:52

- |

📈Яндекс +4.5% Yandex обсуждает покупку сервиса Delivery.Club с его владельцами (Сбербанк и VK). Стороны рассматривают различные варианты, включая обмен Delivery.Club на Яндекс.Дзен и Яндекс.Новости. Компания Yandex согласна стать владельцем Delivery.Club при том условии, что VK и Сбербанк полностью выйдут из капитала/

«Яндекс» присматривается к Delivery Club — Форбс

- 05 июля 2022, 14:08

- |

Delivery Club может сменить владельца, пишет The Bell. По данным его источников, VK и «Сбер» ищут покупателя на актив, а интерес к нему высказывает «Яндекс». VK намерен развиваться вокруг контента, а Delivery в эту концепцию не укладывается, но требует больших инвестиций, объясняют источники

Источник Forbes, близкий к VK, также слышал о планах VK по продаже Delivery Club «Яндексу».

Один из вариантов сделки — обмен Delivery Club на «Новости» и «Дзен», однако он может случиться только в том случае, если такую сделку одобрит Федеральная антимонопольная служба. При этом пока неясно, что в обмен на свою долю в сервисе получит «Сбер», отмечает издание. По его данным, за 2021 год партнеры вложили в совместное предприятие до 43 млрд рублей.

«Яндекс» готов будет купить Delivery, только если из активы выйдут оба акционера, заявил другой источник

The Bell сообщил об интересе «Яндекса» к Delivery Club | Forbes.ru

Источник Forbes, близкий к VK, также слышал о планах VK по продаже Delivery Club «Яндексу».

Один из вариантов сделки — обмен Delivery Club на «Новости» и «Дзен», однако он может случиться только в том случае, если такую сделку одобрит Федеральная антимонопольная служба. При этом пока неясно, что в обмен на свою долю в сервисе получит «Сбер», отмечает издание. По его данным, за 2021 год партнеры вложили в совместное предприятие до 43 млрд рублей.

«Яндекс» готов будет купить Delivery, только если из активы выйдут оба акционера, заявил другой источник

The Bell сообщил об интересе «Яндекса» к Delivery Club | Forbes.ru

Потанин+Дерипаска = ГМК Норникель+РУСАЛ

- 05 июля 2022, 13:22

- |

Потанин сегодня дал интервью РБК, важные тезисы:

👉 Санкции не затрагивают ГМК Норникель, но из-за сложностей с доставкой и авансами скорее всего вырастет оборотный капитал в этом году

👉 Сбалансированное значение USD/RUB — 70-80 рублей за доллар

👉 Дивидендов в прежнем объеме, КОНЕЧНО ЖЕ, не будет в 2022 и 2023 году от ГМК Норникель. (Потанин так всегда говорит, кстати, возможно это очередной фейк)

👉 Потанин получил предложение от РУСАЛа -обсудить слияние между Норникеле и РУСАЛом, обсуждать слияние согласен — есть шанс создать национального чемпиона.

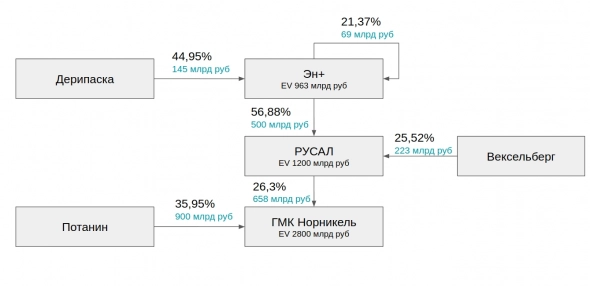

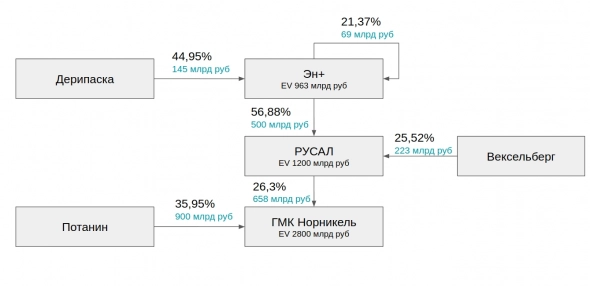

M&A сделки целесообразно смотреть по Enterprise Value (Капитализация+Чистый долг), т.к. акционер покупает не только рыночную стоимостью, но и ее долги )

Ситуация следующая (зеленым цветом сумма — рыночная капитализация доли публичных компаний у Потанина, Дерипаски, Вексельберга, Эн+ и РУСАЛа

( Читать дальше )

👉 Санкции не затрагивают ГМК Норникель, но из-за сложностей с доставкой и авансами скорее всего вырастет оборотный капитал в этом году

👉 Сбалансированное значение USD/RUB — 70-80 рублей за доллар

👉 Дивидендов в прежнем объеме, КОНЕЧНО ЖЕ, не будет в 2022 и 2023 году от ГМК Норникель. (Потанин так всегда говорит, кстати, возможно это очередной фейк)

👉 Потанин получил предложение от РУСАЛа -обсудить слияние между Норникеле и РУСАЛом, обсуждать слияние согласен — есть шанс создать национального чемпиона.

M&A сделки целесообразно смотреть по Enterprise Value (Капитализация+Чистый долг), т.к. акционер покупает не только рыночную стоимостью, но и ее долги )

Ситуация следующая (зеленым цветом сумма — рыночная капитализация доли публичных компаний у Потанина, Дерипаски, Вексельберга, Эн+ и РУСАЛа

( Читать дальше )

ИТ-компании пошли в рост - Фридом Финанс

- 05 июля 2022, 10:52

- |

В лидерах роста акции ИТ-сектора.

В этой индустрии наблюдаются позитивные тенденции. В качестве игроков сектора регистрируются банки и другие компании, продвигающие финтех-услуги. Это позволяет получать льготы и привлекать персонал на выгодных условиях. Обостряется конкуренция, отечественные игроки занимают место ушедших иностранных. Объем рынка ИТ-услуг в этом году превысит 530 млрд руб., темп роста здесь может стать максимальным за последние 10 лет.

Активизировались процессы M&A. Объявлено о слиянии сервисов видеоконтента Wink и more.tv, 70% будет принадлежать Ростелекому. VK инвестирует в сервис бронирования жилья, что актуально после ухода Booking.com. Яндекс пока не объявлял о приобретениях, но это не означает, что компания проигрывает гонку. Подразделения финтеха и развлечений Яндекс выделяет в отдельное направление. Это может означать как продажу, так и, наоборот, подготовку к инвестициям в данные сегменты.

ИК «Фридом Финанс»

В этой индустрии наблюдаются позитивные тенденции. В качестве игроков сектора регистрируются банки и другие компании, продвигающие финтех-услуги. Это позволяет получать льготы и привлекать персонал на выгодных условиях. Обостряется конкуренция, отечественные игроки занимают место ушедших иностранных. Объем рынка ИТ-услуг в этом году превысит 530 млрд руб., темп роста здесь может стать максимальным за последние 10 лет.

Активизировались процессы M&A. Объявлено о слиянии сервисов видеоконтента Wink и more.tv, 70% будет принадлежать Ростелекому. VK инвестирует в сервис бронирования жилья, что актуально после ухода Booking.com. Яндекс пока не объявлял о приобретениях, но это не означает, что компания проигрывает гонку. Подразделения финтеха и развлечений Яндекс выделяет в отдельное направление. Это может означать как продажу, так и, наоборот, подготовку к инвестициям в данные сегменты.

Мы ожидаем, что инвесторы будут наращивать покупки бумаг компаний сектора на новостях. Не исключено, что некоторые представители ИТ-индустрии опубликуют результаты за второй квартал. Выход отчетности станет драйвером роста, даже если она окажется немного хуже ожиданий.Ващенко Георгий

ИК «Фридом Финанс»

📉ГМК Норникель падает на 2.5%, слияние с Русалом означает конец акционерного соглашения

- 05 июля 2022, 10:29

- |

📉ГМК Норникель-2.5% Владимир Потанин дал согласие на начало переговоров по слиянию «Норникеля» и «Русала». Потанин заявляет, что потенциальное слияние двух компаний — альтернатива продлению акционерного соглашения, которое истекает в конце этого года. Сейчас оно предполагает, что «Норникель» платит дивиденды в размере не менее 60% показателя EBITDA при соотношении чистого долга к EBITDA ниже 1,8х. Если этот коэффициент выше, минимальный уровень дивидендов составляет 30% показателя EBITDA, но не менее $1 млрд. Глава компании выступал за снижение дивидендов, чтобы больше тратить на развитие компании из-за масштабной программы капвложений. Но UC Rusal выступал резко против.

📈Русал вырос более 22%, Потанин дал согласие на переговоры по началу слияния "Норникеля" и "Русала"

- 05 июля 2022, 10:04

- |

📈Русал +22% Глава «Норникеля» Владимир Потанин дал согласие на начало переговоров по слиянию «Норникеля» и «Русала», заявил Потанин в интервью телеканалу РБК. «Я подтвердил согласие на начало процесса обсуждения слияния с „Русалом“, — сказал он. Предложение о слиянии „Норникель“ получил от руководства „Русала“, уточнил Потанин. Такое объединение позволило бы создать национального чемпиона и еще больше диверсифицировать акционерную базу, добавил он.

Сделка Softline по приобретению Seven Seas Technology - позитивный сигнал для инвесторов - Альфа-Банк

- 04 июля 2022, 14:00

- |

Softline приобретет системного интегратора в ОАЭ Seven Seas Technology

Softline объявила о подписании соглашения о приобретении системного интегратора и провайдера решений в области информационно-коммуникационных технологий (ИКТ), базирующегося в ОАЭ, Seven Seas Technology (SST). Эта сделка позволит существенно расширить присутствие Softline в регионе Ближнего Востока и Африки (МЕА). Ни цена сделки, ни финансовые цели компании не разглашаются.

«Альфа-Банк»

SST основана в 1983 г. Сейчас компания является ведущим системным интегратором и провайдером ИКТ со штатом специалистов в размере более чем 300 человек, базирующимся в ОАЭ. Компания в партнерстве с крупнейшими вендорами предоставляет средним и крупным предприятиям совместные решения в области мультиоблачных стратегий. SST обладает 15 компетенциями уровня GOLD от Microsoft, а также несколькими расширенными статусами: Platinum Cloud Solutions Provider от HPE, Cisco Gold Integrator и других.

Softline объявила о подписании соглашения о приобретении системного интегратора и провайдера решений в области информационно-коммуникационных технологий (ИКТ), базирующегося в ОАЭ, Seven Seas Technology (SST). Эта сделка позволит существенно расширить присутствие Softline в регионе Ближнего Востока и Африки (МЕА). Ни цена сделки, ни финансовые цели компании не разглашаются.

Эта сделка является первым стратегическим приобретением Softline после февраля и должна стать позитивным сигналом для инвесторов, так как свидетельствует о том, что компания продолжает череду слияниий и поглощений в рамках трехмерной стратегии роста, несмотря на сложную макроэкономическую ситуацию.Курбатова Анна

«Альфа-Банк»

SST основана в 1983 г. Сейчас компания является ведущим системным интегратором и провайдером ИКТ со штатом специалистов в размере более чем 300 человек, базирующимся в ОАЭ. Компания в партнерстве с крупнейшими вендорами предоставляет средним и крупным предприятиям совместные решения в области мультиоблачных стратегий. SST обладает 15 компетенциями уровня GOLD от Microsoft, а также несколькими расширенными статусами: Platinum Cloud Solutions Provider от HPE, Cisco Gold Integrator и других.

VK ведет переговоры о покупке сервиса бронирования жилья — Форбс

- 04 июля 2022, 09:56

- |

Холдинг VK планирует выйти на рынок онлайн-бронирования жилья после ухода из России Booking.com и Airbnb.ru.

Компания заинтересовалась двумя игроками — краснодарским сервисом Tvil.ru и ульяновским «Суточно».

Покупка системы бронирования впишется к экосистему VK и позволит занять крупный сегмент рынка.

VK ведет переговоры о покупке сервиса бронирования жилья | Forbes.ru

Компания заинтересовалась двумя игроками — краснодарским сервисом Tvil.ru и ульяновским «Суточно».

Покупка системы бронирования впишется к экосистему VK и позволит занять крупный сегмент рынка.

VK ведет переговоры о покупке сервиса бронирования жилья | Forbes.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал