сбербанк

Потенциал роста акций ВТБ не исчерпан - Финам

- 06 мая 2021, 16:01

- |

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» полагает, что 90% акций в ближайшее время выстрелят, но вниз. На снижении стоит посмотреть на «Норильский Никель», на акции «Мосбиржи», на акции «Сбербанка». «Короче, на компании с растущим бизнесом или имеющие защиту от санкций США», — добавил эксперт.

В то же время Алексей Антонов, главный аналитик «Алор Брокер», подчеркнул, что сейчас думать о формировании портфеля — не очень удачная идея. Большинство бумаг перед закрытием реестров. Текущий отрезок май-июнь, наоборот — хороший момент для сокращения позиций.

Ксения Лапшина, аналитик ИК QBF, в свою очередь, считает, что в настоящий момент индекс МосБиржи торгуется на исторических максимумах и, соответственно, большинство входящих в него акций тоже. «Глобально, рост если и будет, то затяжной. Глядя на динамику зарубежных площадок, действительно велика вероятность коррекции. Если хочется зайти в позиции сейчас, то стоит обратить внимание на дивидендные бумаги, на недооцененные активы, которые отстают от рынка или еще не восстановились после мартовского падения в прошлом году. Но лучше не торопить события и подождать лучшей точки входа. Среди наиболее перспективных секторов мы в настоящий момент выделяем потребительский сектор, финансовый, добывающий, электроэнергетиков и металлургов», — заявила Ксения Лапшина.

По мнению Михаила Зельцера, к.э.н., эксперта по фондовому рынку «БКС Мир инвестиций», в фаворитах остаются акции «Газпрома»: при сохранении текущих цен на рынке газа и динамики объемов прокачки, дивиденд будущего периода может взлететь и к 30 руб., в таком случае переписать максимумы 2020 г. бумагам не составит труда. Фишкой года, ожидавшей раскрытия потенциала, как только процесс резервирования замедлится, были и акции ВТБ. При этом, несмотря на почти 50% рост за последние 1,5 месяца, потенциал не исчерпан. Интерес представляют и металлурги с их впечатляющей доходностью, но только после решения с ФАС. «А вопрос входа в рынок в текущий момент просто стоит взвесить с учетом преобладания рисков коррекции», — полагает эксперт.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что в ближайшей перспективе стоит поставить на рост «голубых фишек», прежде всего, бумаг финансового и сырьевого сектора. Они пока слабо отыгрывают тенденции в экономике и на рынке сырьевых товаров. Если в США поднимут ставки, то это, на мой взгляд, приведет только к дальнейшему росту цен на сырье, в конечном счете, к росту инфляции. Циклические акции — то, на что стоит поставить сейчас. Бумаги IT сегмента и ритейла не стоит сбрасывать со счетов. Сейчас они отстают, но, вероятно, пойдут в рост вслед за сырьевыми бумагами.

- комментировать

- Комментарии ( 0 )

На российском рынке хорошие покупки

- 06 мая 2021, 09:19

- |

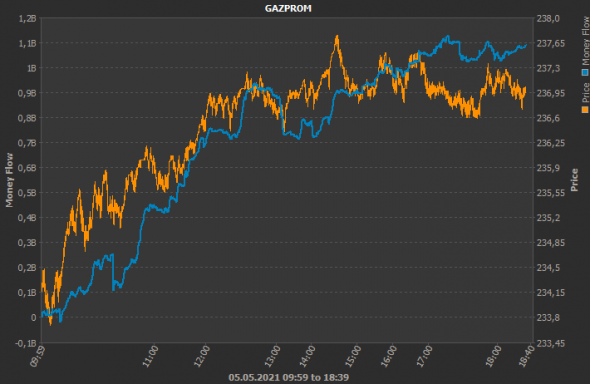

В акции Газпрома пришло порядка 1,1 млрд рублей, в Лукойл — 1 млрд, в Сбербанк — 1 млрд, В НорНикель — 0,85 млрд.

Такая синхронность — редкость для нашего рынка. Это хороший сигнал для дальнейшего движения. Наш Телеграм-канал

Сбер движется к 1 трлн. руб.

- 02 мая 2021, 22:16

- |

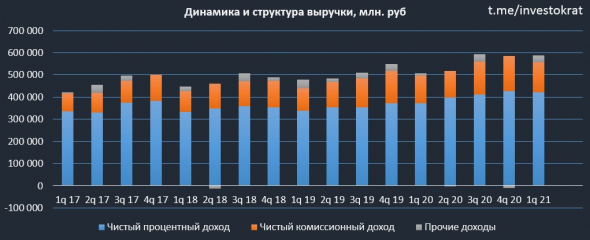

Вышел ударный отчет компании за 1 кв. 2021 года.

Чистые процентные доходы выросли на 13,3% г/г до 421,5 млрд. руб.

Чистые комиссионные доходы выросли на 6,3% г/г до 134,3 млрд. руб.

Выручка от нефинансовых бизнесов выросла в 4 раза до 33,6 млрд. руб.

Чистая прибыль выросла на 152,7% г/г до 304,5 млрд. руб.

( Читать дальше )

Пролив Татнефти и разгоняемый Яндекс в итогах недели

- 01 мая 2021, 10:39

- |

Индекс Мосбиржи так и не набрался смелости пробить 3600 п. Откатился за неделю на 1,48% от исторического максимума. Коррекции на рынке — это нормальная ситуация. Паники нет, как и поводов распродаваться. Однако, отдельные идеи себя отрабатывают. Ближайшая цель — 3500 п.

Нефть, в отсутствии политических новостей, болтается у своих локальных максимумов в пределах $66-70 за баррель. Майские фьючерсы 2020 года показали отрицательные значения, что было уникальным событиям. Текущая обстановка к этому не располагает.

Доллар, пока находится ниже 76 рублей, имеет потенциал снижения. Целевым уровнем выступает 74 рубля. Но падение индексов и рост нефти не дает пространство медведям. Думаю, что 76 продолжит оставаться магнитной ценой, куда будут стремиться котировки валюты.

Почти все сектора завершили неделю снижением, кроме банковского. Сбербанк переписал исторические максимумы, +1,7% по обычке и 2% по префам, на фоне щедрой дивидендной политики и хороших финансовых результатов. Напомню, инвесторы получат чуть больше 6% в качестве дивидендов. ВТБ добавляет 0,1%, а вот Тинькофф ушел в коррекцию вместе с рынок, минус 2,9%.

Яндекс позитивно отчитался за 1 квартал текущего года, прибавляет 9,1%. Подключились к разгону СМИ и другие ресурсы, что и не удивительно, когда цена актива находится в рамках диапазона 4400-5200 рублей и стремится к верхней его части.

Мосбиржа, также выпустила отчет за 1 квартал, показав прирост операционной выручки на 7,2%. Частные инвесторы продолжаю штурмовать ворота биржи, принося все новые и новые средства. Это позволяет переписывать исторические максимумы и расстраивать меня, не давай по приемлемым ценам войти в актив.

Остальной рынок ушел в коррекцию, нефтегаз продолжает снижение. Лидером стала Татнефть, в котировках которой учтены не только сниженные дивиденды, но и корпоративные изменения. Брать не спешу, жду остановки падения. За неделю обыкновенные акции минус 11%, префы -12,2%. Лукойл ушел не далеко, -2,7%. А вот подгоняемый «днем инвестора» Газпром всего -0,8%.

Начал пристально наблюдать за транспортным сектором. Если НМТП (-1,7%) уже есть у меня в портфеле, то Globaltrans ближайший кандидат. После отсечки под дивиденды становится интересен, и я начал искать целевые уровни на покупку.

На этой неделе разобрал для вас АФК Систему,

( Читать дальше )

Инвестиции: ЦБ РФ повысил ставку. Куда инвестировать свои сбережения в 2021.

- 30 апреля 2021, 15:07

- |

Любители депозитов на таких новостях должны хлопать в ладоши и ликовать, что наконец дождались!!!

Сейчас Банки начнут повышать ставки по депозитам и опять заживем!!!

НО так ли это????

( Читать дальше )

Акции Сбербанка защищены от серьезного снижения - Альфа-Банк

- 30 апреля 2021, 14:05

- |

Менеджмент повысил прогноз ROE на 2021 до более 20% против примерно 18%, которые сейчас ожидает консенсус-прогноз, что создает потенциал для повышения консенсус-прогноза. В целом, мы считаем, что фундаментальные факторы остаются благоприятными для Сбербанка, включая тот факт, что восстановление экономики поддерживает нормализацию стоимости риска, тогда как повышение ключевой ставки потенциально оказывает поддержку ЧПМ. Тогда как акции в целом чувствительны к внешним рыночным факторам, дивидендная доходность за 2020П на уровне 6,3%/6,6% по обыкновенным и привилегированным акциям соответственно в сочетании с доходностью на уровне 7,4-7,7% за 2021П, защищает акции от серьезного снижения, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

Сохраняется позитивный взгляд на акции Сбербанка - Атон

- 30 апреля 2021, 12:18

- |

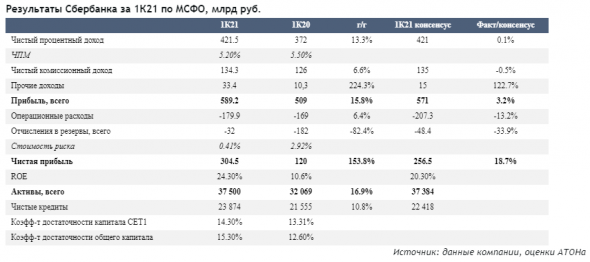

Банк повысил прогноз на 2021: ROE до 20%+ (против 18%+ ранее); стоимость риска – 100 бп (ранее – 120-140 бп); коэффициент достаточности капитала 1-го уровня ~14% (ранее – 13.5-14%).

Мы отмечаем значительный потенциал превышения наших финансовых прогнозов на 2021 и далее. Чистая прибыль банка за 2021 может вырасти в этом году примерно до 1 трлн руб. (+33% г/г), что подразумевает мультипликатор P/E на уровне 6.5x. Мы подтверждаем позитивный взгляд на бумагу.

Результаты за 1К21 по МСФО – чистая прибыль на 20% выше консенсус-прогноза. Банк за 1К21 заработал 305 млрд руб. чистой прибыли (+154% г/г), при этом рентабельность собственного капитала составила 24.3%. Чистая прибыль оказалась выше консенсус-прогноза благодаря значительной прибыли от торговых операций и снижению объемов отчислений в резервы. Доходы от основной деятельности в целом соответствовали нашим ожиданиям. Чистый процентный доход увеличился на 13.3% г/г до 422 млрд руб. за счет роста кредитования на 11% г/г и снижения маржи до 5.2% (против 5.5% в 1К20 и 5.34% в 4К20). Чистый комиссионный доход вырос на 6.3% г/г до 134 млрд руб. Стоимость фондирования незначительно снизилась до 2.7% (2.8% в 4К20), как и доходность процентных активов (7.2% против 7.6% в 4К20).

Качество активов. Объем кредитования увеличился с начала года на 2%, при этом розничные кредиты увеличились на 3.9%, корпоративные – на 0.8%. Качество активов остается стабильным – доля неработающих кредитов составляет 4.3%, а доля кредитов стадии 3 – 6.6%. Банк сократил объем отчислений в резервы до всего лишь 32 млрд руб. (против 182 млрд руб. год назад), при этом совокупная стоимость риска составила 0.41%, что значительно лучше наших ожиданий (1%). Банк улучшил прогноз по стоимости риска на 2021, понизив его с 1.2-1.4% до 1.0%, что создает предпосылки для повышения прогнозов по чистой прибыли.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на уровне 14.3%, а коэффициент достаточности общего капитала (CAR) составляет 14.74%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 2.9 пп кв/кв до 91.8% в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по ипотечным кредитам. В 2021 будет отменен еще ряд других макронадбавок, в результате чего коэффициент CET 1 повысится еще на 40 бп. Исходя из этого, Сбер повысил целевой уровень CET1 CAR до ~14% (ранее он находился в диапазоне 13.5-14%).

Нефинансовые сегменты. Сегментная выручка подскочила в 4 раза г/г до 33.6 млрд руб., показатель EBITDA был отрицательным (-6.9 млрд руб. против -3.7 млрд руб. год назад). В частности, торговый оборот в сегменте электронной коммерции вырос в 32 раза до 15.1 млрд руб., выручка в сегменте FoodTech & Mobility – в 4.3 раза до 3.4 млрд руб., а выручка в сегменте развлечений – в 2.2 раза до 2.8 млрд руб. Объем сервисов B2B вырос в 2.4 раза до 10 млрд руб. Результаты за отчетный период соответствуют прогнозам Сбербанка.

Оценка. На наш взгляд, впечатляющие результаты банка и улучшение прогнозов – весомый довод в пользу повышения прогнозов по прибыли. Мы считаем, что Сбер может достичь в 2021П уровня в 1 трлн руб. по чистой прибыли (+33% г/г). Исходя из данного предположения, банк торгуется с мультипликатором P/E 2021П 6.5, а также с учетом DPS на уровне 18.7 руб., то есть с доходностью 6.3% на акцию. Дата закрытия реестра – 10 мая. Мы полагаем, что дивидендный гэп закроется довольно быстро. Мы подтверждаем позитивный взгляд по бумаге.Ганелин Михаил

«Атон»

Анализ рынка 30.04.2021 / Отчеты: сбербанк, mail, газпром, детский мир, магнит

- 30 апреля 2021, 09:15

- |

Отчетность Сбербанка за 1 квартал 2021 года: уверенный рост финпоказателей и улучшение годовых прогнозов - Финам

- 29 апреля 2021, 22:49

- |

Чистый процентный доход в 1 квартале повысился на 13,3% в годовом выражении — до 421,5 млрд руб. благодаря росту объемов кредитования при небольшом уменьшении чистой процентной маржи (на 30 базисных пунктов — до 5,2%). Чистый комиссионный доход вырос на 6,3% — до 134,3 млрд руб. благодаря высокой транзакционной активности клиентов. В частности, чистые доходы по банковским картам выросли на 10,8% на фоне роста объемов эквайринга. Между тем операционные расходы росли несколько более сдержанными темпами по сравнению с доходами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились на 7,1% — до 179,9 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1.4 п. п. по сравнению с аналогичным показателем прошлого года и составил 29,3%. Главным же фактором роста прибыли стало резкое сокращение расходов на кредитный риск — до 25,5 млрд руб. против 167,1 млрд руб. в 1 квартале 2020 года, при снижении стоимости риска до 0,74% с 2,51%.

( Читать дальше )

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

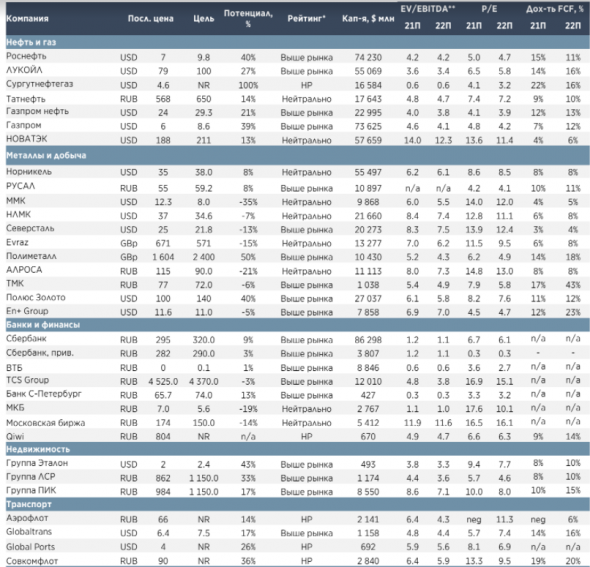

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

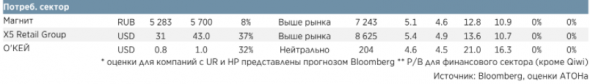

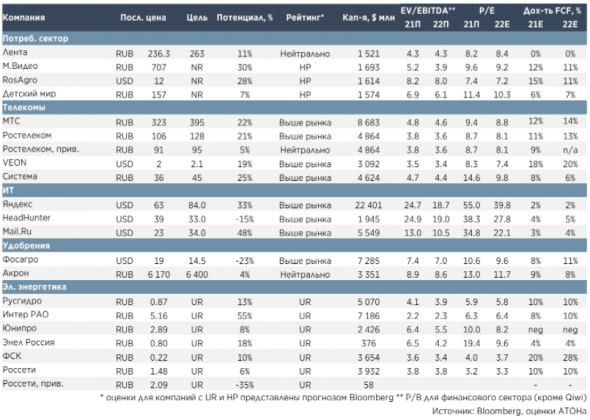

Оценки акций российских компаний

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал