рынОК

План формирования сбережений на пенсию

- 02 сентября 2016, 09:16

- |

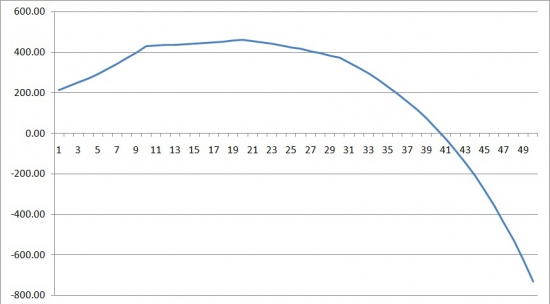

Есть одно депрессивное, но очень важное дело — это планирование будущих расходов и доходов. По статистике человек зарабатывает максимум между 40 и 50, т.е. по сути основная накопительная часть жизни идет до 50 лет, после чего идет расходная. Пусть имеем молодого человека 30 лет и пусть он хочет спланировать свою пенсию до 80 лет, учитывая следующий сценарий:

— с 40 до 50 лет он получает дополнительно 30 000 USD ежегодно

— с 50 до 60 лет он получает дополнительно 40 000 USD ежегодно

— с 60 лет он получает дополнительно 50 000 USD ежегодно

При планировании нужно ответить на несколько вопросов:

— какую доходность нужно получать?

— какова сумма начального капитала?

— сколько останется в качестве наследства?

Очевидно, что чем старше человек и чем далше мы заглядываем — тем больше неопределенностей относительно стоимости его лечения, поэтому даже имея страховку нужно всегда иметь некоторую подушку безопасности. Черчиль говорил: «Хорошо и нужно копить деньги, особенно когда родители это начали еще до твоего появления на свет». Т.е. неплохобы еще спланировать так, что бы в качестве наследства что-то осталось будущим поколениям. Есть разные подходы — один из них предполагает, что к окончанию срока планироования должно счет должнен обнулится, мне не нравится данный подход — т.к. он фактически не формирует подушку безопасности и наследство. Мне нравится принцип — доходы должны быть больше чем расходы.

Итак, зафиксируем ставку доходности в 10% годовых в валюте (я думаю трейдерам не нужно объяснять, что получить такую ставку на рынке не представляет никакого труда). Рассмотрим несколько сценариев, на графиках ниже точка отсчета 30 лет в начале координат.

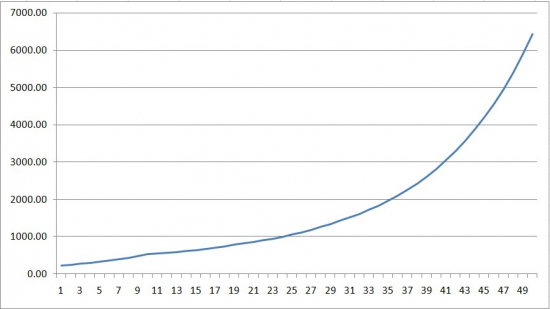

1. Человек размещает 200 000 USD

Неплохо, после 55 лет на счете как минимум есть миллион. Я кстати видел счета страховых компаний по 450 000 USD в год на лечение одного человека, так что подушка и страховка — это очень серьезное дело. Внукам оставляем 6.5 миллионов.

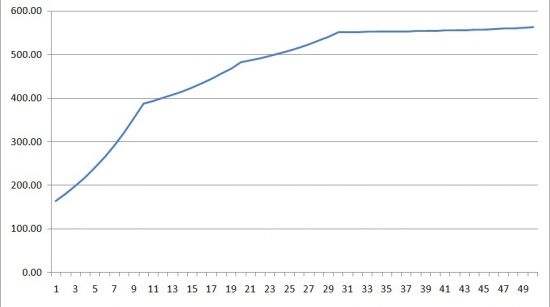

2. Человек размещает 150 000 USD, а на оставшиеся покупает новую BMW 5

Начиная с 60 лет человек счет стабилизируется на уровне 550 000 USD и по сути его съедает инфляция. Это неплохие деньги в качестве подушки, в общем BMW оказалась весьма и весьма дорогой.

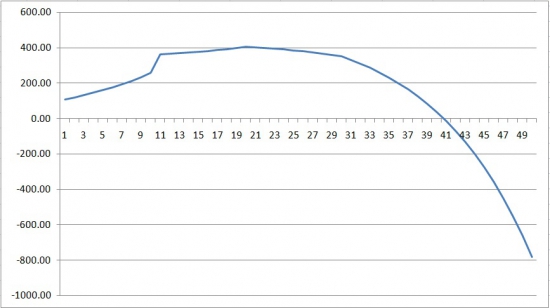

3. Человек размещает 100 000 USD, а на оставшиеся 100 000 USD покупает Range Rover Sport — еще много времени, заработает, живет-то только сейчас, да и девочек возить хорошо. Он не дурак, и в 40 все таки дозакидывает еще 100 000 USD.

Мда… в 70 лет банкрот, лучше бы возил девочек на BMW ...

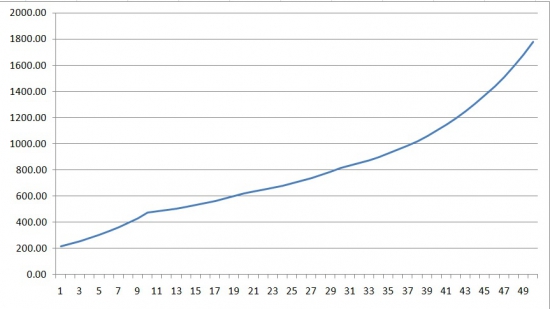

4. А теперь вернемся к первому сценарию у уменьшим доходность с 10% до 9%, например он решил не сам управлять деньгами, а платить 1% за управление УК.

Хм… подушка в миллион сформировалась только к 70 годам, вместе 55. И внукам оставили 1.8 миллона, вместо 6.5.

5. Ну это же не ПИФ, активное управление стоит не 1% в год, а как минимум 2%.

Похоже на товарища с Range Rover, только его не было ...

Выводы:

— биржу нужно использовать как средство для длинных денег

— время самый важный актив, который заставляет работать сложный процент

— даже 1% имеет значение

— сверх потреблением стоит очень дорого

— управлять лучше самому

Конечно, все примеры сильно упрощены — можно применить стохастическое моделирование, учесть инфляцию и т.д., но суть, я думаю, и упрощенные примеры неплохо демонстрируют. Не понял, как прикладывать файлы, но каждый сам может в xls сделать подобные сценарии.

- комментировать

- ★4

- Комментарии ( 11 )

Битва титанов

- 01 сентября 2016, 13:20

- |

Кречетов утверждает что, для того чтобы понять рынок надо понять макроэкономические процессы, теханализ, «куклы» и остальные любимые приемы околорыночников не работают в той степени, которую им обычно присваивают.

Чурилов же делает упор на отслеживании «куклов», или плеймейкеров.

Чья позиция Вам ближе?

Ну и собственно видосики, надеюсь авторы будут не против :)

Кречетов

( Читать дальше )

Что происходит вообще ))

- 31 августа 2016, 22:00

- |

Новые рекорды на фоне роста глобальных рисков.

- 30 августа 2016, 15:09

- |

ЕСЛИ вы торгуете на минутках и 5 минутках, или с большими плечами, то вам лучше не читать мои посты! Не портите свою психику. Я не даю прогнозов, я просто делюсь своим взглядом.

Несмотря на рост рисков в глобальной экономике, эйфория на финансовых рынках продолжается в прежнем ключе, хотя желающих вкладываться в рисковые активы по таким ценам становится всё меньше. Международные фондовые индексы в последние недели растут лишь за счёт закрытия коротких позиций и выкупов компаниями собственных акций с рынка, при этом, доля свободного кеша у зарубежных фондов остаётся на максимуме с 2001 ода.

Сверхмягкая монетарная политика всех мировых Центробанков и огромная лавина дешёвой ликвидности продолжает создавать иллюзию, что ситуация в финансовой сфере благоприятная, но вечно это длиться не будет. Умные миллиардеры по всему миру продолжают выходить из всех рисковых активов в кеш, при этом частные инвесторы, особенно в России всё больше верят в дальнейший рост фондовых активов. Подобное мы уже наблюдали в 2007 и начале 2008 года, но чем потом всё кончилось, уже все помнят. Если приток частных инвестиций на фондовые рынки начинает расти, а биржевые индексы находятся вблизи исторических максимумов, то это сигнализирует о наступление переломного момента. Ещё никогда в истории, большинству обычных неопытных инвесторов не удавалось разбогатеть на фондовых рынках, они всегда лишь смотрят и опираются на текущую ситуацию и не думают и не понимают более долгосрочные перспективы, хотя бы, c горизонтом в несколько месяцев. Да, сейчас на рынках эйфория, но никто не знает когда она закончится, и не стоит забывать, что от эйфории до паники всего один шаг, особенно с таких высот. Сейчас слишком высока вероятность коррекции на всех фондовых рынках, которая может случиться уже в ближайшие месяцы, поэтому гнаться за прибылью в 3-5% уже явно не оправданно.

( Читать дальше )

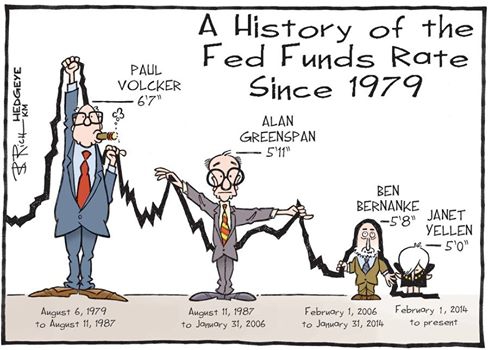

Йеллен или Фишер & Буллард. Кому верить?

- 28 августа 2016, 21:09

- |

Август месяц так и не преподнёс инвесторам сильных движений и разочарований, но чем дальше, тем страшнее, и тем больше растёт неопределённость. В сентябре заканчивается финансовый год в США, поэтому нельзя исключать, что рынки будут держать изо всех сил на достигнутых максимумах, дабы показать хоть какие-то позитивные результаты, но ясно сейчас одно – чем сильнее будут выходить данные по американской экономике, тем негативней на них будут реагировать фондовые рынки.

Ежегодный симпозиум в Джекон Хоул так и не внёс какой-либо конкретики в плане дальнейших действий мирового регулятора, но были в тот день и весьма громкие заявления, правда, не от самих глав Центробанков. Если речь председателя ФРС опять была в нейтральном ключе, без особых намёков и посылов, что в принципе, понравилось инвесторам, то заместитель главы ФРС Стэнли Фишер немного даже напугал рынки, сказав, что нельзя исключать даже два повышения ставки в текущем году. А неделей ранее, Глава ФРБ Нью-Йорка Уильям Дадли также подтвердил возможность роста ставок уже в сентябре текущего года. При этом, не стоит забывать, что именно через ФРБ Нью-Йорка, ФРС проводит свои операции, поэтому мнение главы этого банка вдвойне важно. Так кому же всё-таки верить? Главе ФРС, Джаннет Йеллен, которая уже весь год пытается подготовить рынки к очередному повышению, но боится пойти на этот шаг, или её заместителю, вместе с главой ФРБ Нью-Йорка, которые более открыто, могут давать посылы участникам рынка? Да, ситуация по-прежнему остаётся неопределённой, но похоже, долгожданное ужесточение монетарной политики в США уже не за горами, а значит и потенциал роста всех фондовых рынков уже исчерпан. Почти восемь месяцев текущего года уже позади и в перспективе, вплоть до декабря, остаются только негативные ожидания. Осталось только дождаться сильных данных по рынку труда США за август, и тогда негативный настрой инвесторов проявится в полной мере.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал