русгидро

РусГидро - Банк России зарегистрировал дополнительный выпуск акций

- 28 августа 2018, 12:00

- |

27 августа 2018 года Банк России зарегистрировал дополнительный выпуск акций ПАО «РусГидро», размещаемых по открытой подписке, общим объемом 14 013 888 828 обыкновенных акций. Дополнительному выпуску присвоен государственный регистрационный номер 1-01-55038-E-043D. Одновременно с этим Банк России осуществил государственную регистрацию проспекта ценных бумаг.

Условия размещения акций предусматривают предоставление акционерам преимущественного права ихприобретения. Уведомление о возможности осуществления акционерами ПАО «РусГидро» преимущественного права приобретения дополнительных акций в соответствии с действующим законодательством будет опубликовано в ленте новостей «Интерфакс» и на сайте ПАО «РусГидро» в сети интернет.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результат РусГидро мог бы впечатлить рынок - ВТБ Капитал

- 27 августа 2018, 21:08

- |

С учетом операционных показателей за период мы прогнозируем хорошую прибыльность – в частности, рост EBITDA на 10% г/г.ВТБ Капитал

Котировки «РусГидро» остаются под давлением, в то время как руководство пытается переосмыслить факторы инвестиционной привлекательности компании: создающие стоимость инвестиции до сих пор нейтрализуются значительными списаниями, что ограничивает потенциал роста дивидендных выплат по бумагам компании. Как мы полагаем, показатели прибыли начнут расти в ближайшие периоды. Рассчитанная нами прогнозная цена на 12 месяцев остается без изменений на уровне 1 руб. за акцию, что подразумевает ожидаемую полную доходность в 65%. По акциям «РусГидро» подтверждаем рекомендацию Покупать.

Ожидаем хорошие результаты за 1 полугодие, с учетом операционных показателей за отчетный период «РусГидро» покажет хорошие финансовые результаты. Напомним, что в 1 полугодии выработка ГЭС увеличилась на 5%, выработка тепловых станций выросла на 8%. Исходя из этого, мы прогнозируем общую выручку в размере 197 266 млн руб. (включая субсидии), что на 5% выше уровня 1 полугодия 2017 года. В то же время расходы, по нашей оценке, вырастут на 7% г/г, в результате чего скорректированная EBITDA составит 53 777 млн руб. – рост на 10% г/г. С корректировкой на возможные (и ставшие обычными) списания основных средств и без учета воздействия от переоценки форвардной сделки с ВТБ мы ожидаем рост чистой прибыли на 40% г/г, до 31 142 млн руб., – результат мог бы впечатлить рынок, но, вероятнее всего, будет нейтрализован традиционными списаниями, которые уменьшат базу для расчета дивидендных выплат.

Выручка РусГидро за 2 квартал подрастет благодаря сильным операционным результатам - Велес Капитал

- 27 августа 2018, 20:07

- |

Уже были опубликованы операционные данные за 1П18: выработка выросла на 6% г/г, отпуск тепла – на 5,4%. Мы ожидаем умеренного роста выручки к/к благодаря сильным операционным результатам. На финансовые результаты будет сильно влиять также рост субсидий, которые «РусГидро» стала получать с июля 2017 года для выравнивания энерготарифов на Дальнем Востоке.Адонин Алексей

Мы ожидаем, что на отчетность на 1П18 будет довлеть разовые статьи, такие как обесценение дебиторской задолженности и основных средств. Кроме того, переоценка форварда должна негативно отразиться на чистой прибыли. Мы ожидаем спада скорректированной (на субсидии) чистой прибыли на 37% г/г. и умеренно негативной реакции рынка, поскольку инвесторы будут пристально смотреть на этот показатель (компания платит дивиденды из чистой прибыли).

На конференц-звонке мы ожидаем услышать комментарии менеджмента насчет Тайшетского проекта, перспектив участия компании в модернизации тепловых станций на Дальнем Востоке, решений по Загорской ГАЭС, и, возможно, прогнозов по финансовым метрикам на 2018 год.

ИК «Велес Капитал»

Результаты Интер РАО отражены в цене - ФИНАМ

- 23 августа 2018, 13:41

- |

Интер РАО отчиталась о росте EBITDA на 41% и прибыли на акцию на 25% в 1-м полугодии благодаря реализации мощности по ДПМ и улучшению многих производственных показателей в генерации и сбытовом бизнесе. Мы ожидаем благоприятной динамики прибыли и денежного потока, а также умеренного прогресса по дивидендам в ближайшие годы, но считаем, что финансовые успехи уже отражены в цене и акции вполне справедливо оценены рынком в сравнении с аналогами. Мы подтверждаем рекомендацию «держать», но повышаем целевую цену с 3,77 руб. до 3,93 руб.Малых Наталия

ГК «ФИНАМ»

По итогам года ожидается рост прибыли на 20%, до 64,5 млрд.руб.

Норма дивидендных выплат, вероятнее всего, останется на уровне 25%, и дивиденд может составить 0,156 руб. (+19%) с ожидаемой доходностью 3,9%.

( Читать дальше )

Русгидро представит отчет во вторник

- 23 августа 2018, 11:30

- |

Во вторник Русгидро представит отчет МСФО за 1 полугодие.

Существенные списания занижают базу для дивидендов.

ВТБ Капитал пишет, что верит, что впереди нас ждет скачок по прибыльности Русгидро.

Цель у них 1 руб и потенциал 65% (вместе с дивидендами).

Производство э/э в 1 пг +5%

ВТБ прогнозирует рост выручки +5% до 197,26 млрд руб

EBITDA +10% до 53,78 млрд руб

Прибыль, очищенная от списаний, вырастет до 31,1 млрд руб +40%г/г

Что ВТБ Капитал ждет от конференс колла (16:00мск)?

* прогноз генерации 2018

* ожидания по CAPEXу

* комментарий по модернизации дальнего востока

* По загорской ГЭС

* изменения дивидендной политики

Почему акции упали?

* потому что менеджмент занижает дивиденды бумажными списаниями

* ожидание больших строек в рамках ДПМ-2, несмотря на заявление менеджмента о сокращении капекса

* неопределенность с Загорской ГЭС

ВТБ посчитало, что включение дальнего востока в ДПМ-2, а также предстоящее выплаты ДПМ- принесут Русгидро увеличение прибыли 300% до 2024 года, в 2018 дивдоходность может вырасти до 6% и составить 16,8% в 2024 году. Поэтому рейтинг «Покупать».

=================================

Я чего-то не понимаю, откуда по итогам 2018 у Русгидро возникнет рост дивидендов, если в этом году компания планирует потратить 122 млрд руб на капекс, что будет больше её ебитды за этот год. Платить дивиденды из заёмных чтоле? Может кто-нить объяснить?

Ленивый инвестор: РусГидро

- 21 августа 2018, 18:44

- |

Добрый день!

В связи с регулярными пополнениями портфеля и падением котировок доля РусГидро уменьшилась.

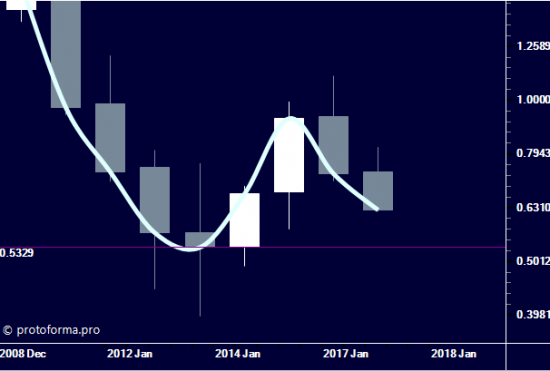

Докупка РусГидро (HYDR), 0,6284 руб, +2% от портфеля, до 8,5% от портфеля

Общая картина по Русгидро: средняя цена 0,7247 руб.

( Читать дальше )

Акции Сургутнефтегаза могут завершить неделю ниже отметки 28 рублей - Велес Брокер

- 16 августа 2018, 16:22

- |

Рубль к середине дня укрепился к доллару и евро. Доллар опустился ниже 67 руб, а евро подошел к 76 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “Аэрофлота” (+2,24%) и котировки “РусГидро” (+1,90%). В лидерах падения были обыкновенные акции “Сургутнефтегаза” (-1,89%) и бумаги “Мегафона” (-1,78%).

С технической точки зрения обыкновенные акции “Сургутнефтегаза” опустились к минимумам с апреля текущего года и могут завершить неделю ниже поддержки 28 руб – негативный в том числе для среднесрочных “быков” сигнал. До закрепления выше указанного значения по бумагам актуальны “короткие” позиции с расчетом на движение в район 26,85-27,4 руб. Сигнал будет отменен в случае закрепления выше 28 руб.Кожухова Елена

ИК «Велес Брокер»

Гидра, время покупать.

- 14 августа 2018, 21:02

- |

Особую пикантность представляет уровень НР 0.6421 на месячном плане:

При закрытии месяца над ним будет пинбар. Агрессивно можно сейчас начать формировать позу, консервативно подождать закрытия месяца.

На годах страхует следующий уровень ( кто знаком с методом анализа Тактика Адверза знает что идёт формирование т.3 будущей модели):

( Читать дальше )

Русгидро - в 2018 г ожидает выработку электроэнергии выше уровня 2017 г

- 10 августа 2018, 13:25

- |

глава компании Николай Шульгинов:

«Мы идем с превышением прошлого года. Выработка ГЭС даже за шесть-семь месяцев она выше, за полгода тоже — практически на 2 миллиарда кВт.ч. Поэтому мы думаем, что такая динамика сохранится до конца года. Выработка будет немножко больше. И по дальневосточным электростанциям, и по ГЭС. По ГЭС понятно — воды немножко больше. По дальневосточным — дело в том, что там и спрос немножко вырос по сравнению с прошлым годом»

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал