русгидро

Вышла в свет книга-справочник «Возобновляемая энергия. Гидроэлектростанции России».

- 16 декабря 2018, 09:58

- |

Ссылка на PDF

vk.com/finzdir — еще больше новостей

- комментировать

- ★1

- Комментарии ( 2 )

Ноябрь (наполнение портфеля)

- 13 декабря 2018, 14:34

- |

Ноябрь

ИИС состав портфеля

Ленэнерго пр. — 33% (купил по 96.5) – 1000 шт

Система ао – 23% (купил по 8.06…) - 8500 шт

Русгидро – 22% (купил по 0,54…) – 131 000 шт

ENPL-гдр – 7% (купил по 324,6) – 70 шт

Мечел ап — 7% (купил по 106,45) – 200 шт

ВТБ ао — 6% (купил 0,0395) – 500 000 шт

В данный счет входят акции компаний, выплачивающих дивиденды, или планирующих перейди к выплатам в течении нескольких следующих лет.

Планирую, не смотря на усиливающуюся волатильность на рынке акций, сконцентрироваться на покупке и формированию портфеля. Хочу добавлять таких эмитентов как Газпром, возможно ТГК1, Магнит, возможно Сбер. Пр., если дадут цену ниже 165, ФосАгро. Тем самым я пройдусь по секторам, и сформирую портфель где доля каждой акции не будет превышать 10%.

Мой расчет, что такие компании как Русгидро, АФК Система, ВТБ, EN+ сильно недооценены в силу ряда причин. Их цена в течении двух – трёх лет может удвоится, а пока я буду ждать бонусом для меня будут дивиденды.

( Читать дальше )

Из-за низкой прибыли дивидендная доходность РусГидро в ближайшие 2 года не превысит 6% - Велес Капитал

- 12 декабря 2018, 20:47

- |

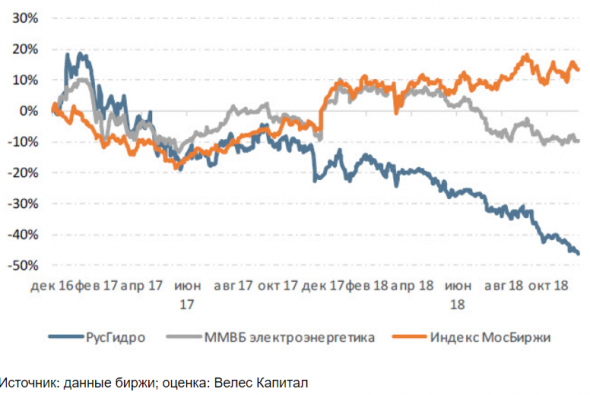

Мы подтверждаем целевую цену акции «РусГидро» в 0,51 руб. и сохраняем рекомендацию «Держать». Мы видим несколько разовых эффектов, которые могут негативно повлиять на ближайшую отчетность компании и динамику котировок.

Отчетность и конференц-звонок. Результаты за 3К18 оказались лучше наших прогнозов в первую очередь за счет того, что компания получила больше субсидий в отчетном периоде, чем мы ожидали.

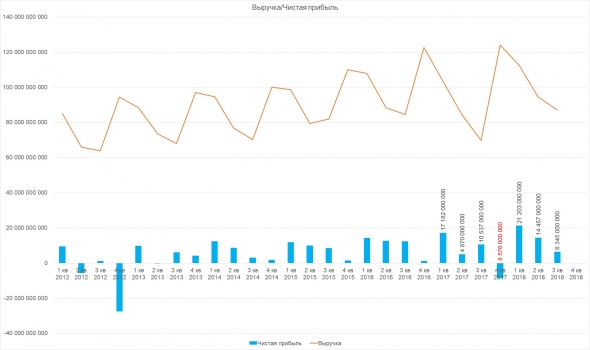

Кроме того, за счет роста выработки и роста тарифа на тепло выручка компании выросла на 6,5% кв/кв., превысив наши ожидания. По итогам 9М18 выручка (с учетом субсидий) показала рост на 7,2%, EBITDA – на 13,1%, чистая прибыль – на 39,7%.

Среди основных моментов конференц-звонка отметим:

Негативно:

— менеджмент подтвердил ожидаемый рост цен на уголь в районе 20% для компании в 2019г.

— из всех дальневосточных строек до конца года планируется ввести только третья очередь Усть-Среднеканской ГЭС. Ввод Зарамагской ГЭС отложен на первую половину 2019 г. По оценкам руководства, штраф за каждый месяц просрочки для нее составит около 40 млн руб.

— к сожалению, менеджмент не предоставил оценок участия в программе модернизации мощностей. Из-за отсутствия рыночного ценообразования на Дальнем Востоке пока невозможно условия участия компании и NPV таких проектов.

— менеджмент подтвердил, что у Восточной ТЭЦ, введенной в 2018 г., нет тарифа на данный момент.

( Читать дальше )

Русгидро. 3 квартал 2018 г.

- 12 декабря 2018, 20:05

- |

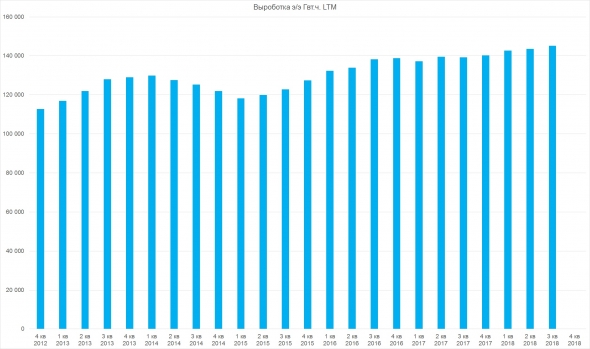

По итогам 9 месяцев выработка гидроэлектростанций и гидроаккумулирующих электростанций по Группе РусГидро составила 76 582 млн кВтч +5,1%, выработка тепловых станций Группы – 22 722 млн кВтч +6,2%, выработка альтернативных ВИЭ – 314 млн кВтч -3,5%.

По выручке за 3 квартал компания показала рекорд 87 210 млн. рублей, +7,2% в годовом выражении.

( Читать дальше )

Результаты Русгидро за 9 месяцев позитивны - Промсвязьбанк

- 12 декабря 2018, 11:52

- |

Чистая прибыль РусГидро по МСФО за девять месяцев 2018 г. выросла на 39,7%, до 43 млрд руб., следует из отчета компании. EBITDA прибавила 13,1% и составила 81 млрд руб. Выручка за отчетный период достигла 258,5 млрд руб. (+4%). Операционные расходы составили 227,8 млрд руб.

Результаты РусГидро можно отметить как позитивные. При росте общей выручки на 7,2%, операционные расходы увеличились на 5,3% и данный фактор позитивно отразился на EBITDA (+13,1%), чуть лучше была динамика скорректированной чистой прибыли (+18,5%). С учетом того, что она является базой для дивидендов, можно ожидать увеличения выплат компании.Промсвязьбанк

Дивиденды остаются важным фактором в инвестиционном профиле РусГидро - Атон

- 12 декабря 2018, 11:13

- |

Ниже мы представляем ключевые итоги.

Капзатраты. Компания представила новую программу капзатрат. В 2018, как прогнозируется, капзатраты составят 96.7 млрд руб. (включая НДС) против первоначально запланированных 124.5 млрд руб., что привело к резкому увеличению планируемых капзатрат в 2019 — 112.9 млрд руб. против 94.3 млрд руб. Показатели капзатрат в 2020-2022 составят 70.9 млрд руб., 69.5 млрд руб. и 57.1 млрд руб. соответственно. Сахалинская ТЭС и ТЭЦ в г. Советская Гавань — проекты, которые по-прежнему планируется запустить в 2019 в дополнение к Нижне-Бурейской ГЭС. Малая Верхне-Красногорская ГЭС (50 МВт) — еще один проект, который будет введен в эксплуатацию к 2021-2022 и будет осуществляться в рамках ДПМ для проектов ВИЭ. Это основная часть статьи капзатрат на «новое строительство» в размере ок. 8-10 млрд руб. в год в 2020-22.

Правительственные субсидии

( Читать дальше )

История глубокого минуса по FCF для РусГидро подходит к концу - Атон

- 12 декабря 2018, 10:59

- |

Выручка РусГидро за 9M18 составила 288 млрд руб. (+7.2% г/г), а EBITDA — 81 млрд руб. (+13.1% г/г). Чистая прибыль, согласно отчету о прибылях и убытках, составила 48 млрд руб., предполагая довольно сильный рост на 40% г/г. С корректировкой на разовые статьи (обесценение, снижение эффективной ставки налога на прибыль в 9M2018) чистая прибыль достигла 48 млрд руб. против 41 млрд руб. год назад (+19% г/г). Что еще более важно, FCF вышел в плюс, составив 1.5 млрд руб. за 9M2018, тогда как год назад этот показатель находился в глубоком минусе (минус 6.1 млрд руб.). Это произошло благодаря росту ДП от операционной деятельности на 23% г/г (57.7 млрд руб.) и снижению процентных расходов до 10.9 млрд руб. (-9% г/г), хотя и было частично нивелировано ростом капзатрат на 10% г/г (45.2 млрд руб.).

Мы считаем результаты в целом ПОЗИТИВНЫМИ, особенно обращая внимание на заметный рост опубликованной чистой прибыли, которая играет ключевую роль в дивидендной политике компании — 50% чистой прибыли, согласно отчетности. Если рост на 40% г/г, наблюдаемый в показателях за 9M18, сохранится в величине чистой прибыли за 2018, это будет предполагать довольно высокую дивидендную доходность 7% по акциям РусГидро, по нашим оценкам. Кроме того, FCF также оказался примечательным — компания начинает выходить в плюс, поскольку ее инвестпрограмма походит к завершению (в основном, строительство ТЭС на Дальнем Востоке, которое будет полностью завершено в 2019), что, наконец, положит конец истории глубокого минуса по FCF, наблюдавшийся у РусГидро много лет подряд. Следующее важное событие — публикация результатов за 2018 в марте 2019, которая должна полностью прояснить размер дивидендов, которые РусГидро выплатит в следующем году.АТОН

Результаты РусГидро нейтральны, но по дивидендам новостей нет - Финам

- 12 декабря 2018, 10:43

- |

Результаты компании находятся в рамках нашей рекомендации «держать». Несмотря на то, что акция торгуется в районе четырехлетних минимумов после снижения на 33% в этом году, а ключевые показатели — операционный денежный поток, скорректированная прибыль, выработка, находятся на подъеме, мы не готовы повышать рейтинг, так как впереди отчет за 4-й квартал, когда компания обычно отражает существенную часть списаний по активам, которые достаточно сильно уменьшали дивидендную базу в прошлые годы.Малых Наталия

Ранее в прессе были сообщения о том, что «РусГидро» может пересмотреть дивидендную политику и направлять на дивиденды 50% прибыли по МСФО, но не менее среднего размера за последние три года, но это неофициальная версия и пока нет определенности в том, что это материализуется. Сама компания не обозначила ориентиры по объему будущих выплат. В прошлом году уже обсуждалось изменение дивидендной политики и привязка выплат к неденежным потокам. Мы полагаем, что изменение порядка начисления дивидендов, исключение неденежных списаний из дивидендной базы могло бы дать больше видимости по выплатам и сделать акции HYDR менее уязвимыми к списаниям по активам.

ГК «ФИНАМ»

Акции Русгидро обновили минимум за 3 года - Фридом Финанс

- 12 декабря 2018, 10:24

- |

Однако, финансовое положение «РусГидро» остается устойчивым, операционный денежный поток по итогам 2019 года ожидается в районе 75-80 млрд рублей, что покроет минимум 2/3 инвестпрограммы. Котировки обновили минимум за 3 года, полагаю, это является дополнительным драйвером роста. Подтверждаю рекомендацию «ПОКУПАТЬ», цель – 0,75 руб. на горизонте 12 мес.Ващенко Георгий

ИК «Фридом Финанс»

Результаты РусГидро за 3 квартал оказались лучше ожиданий - Велес Капитал

- 11 декабря 2018, 21:42

- |

Результаты «РусГидро» за 3К18 оказались лучше наших ожиданий в первую очередь благодаря тому, что компания получила больше субсидий в отчетном периоде, чем мы ожидали. Кроме того, за счет роста выработки и роста тарифа на тепло выручка компании выросла на 6,5% кв/кв., превысив наши ожидания. По итогам 9М18 выручка (с учетом субсидий) показала рост на 7,2%, EBITDA – на 13,1%, чистая прибыль – на 39,7%.

Конференц-звонок несколько разочаровал нас своей неинформативностью. Среди основных моментов отметим:

Негативно:

— менеджмент подтвердил ожидаемый рост цен на уголь в районе 20% для компании в 2019г.

— из всех дальневосточных строек до конца года планируется ввести только третья очередь Усть-Среднеканской ГЭС. Ввод Зарамагской ГЭС отложен на первую половину 2019 г. По оценкам руководства, штраф за каждый месяц просрочки для нее составит около 40 млн руб.

— к сожалению, менеджмент не предоставил оценок участия в программе модернизации мощностей. Из-за отсутствия рыночного ценообразования на Дальнем Востоке пока невозможно условия участия компании и NPV таких проектов.

— менеджмент подтвердил, что у Восточной ТЭЦ, введенной в 2018 г., нет тарифа на данный момент.

Нейтрально:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал