рецессия в США

Вероятность того, что США удастся избежать рецессии, весьма мала — главный экономист МВФ Гуринша

- 26 июля 2022, 17:28

- |

Войдут ли Соединенные Штаты в рецессию, зависит от других факторов, помимо объема ВВП. Это также зависит от того, насколько силен рынок труда.

Более недели назад финдиректор Citigroup объявил о вероятности рецессии в США равной 50%. Аналогичные прогнозы делали и другие аналитики.

- комментировать

- Комментарии ( 1 )

Почему рынок растет?

- 18 июля 2022, 14:49

- |

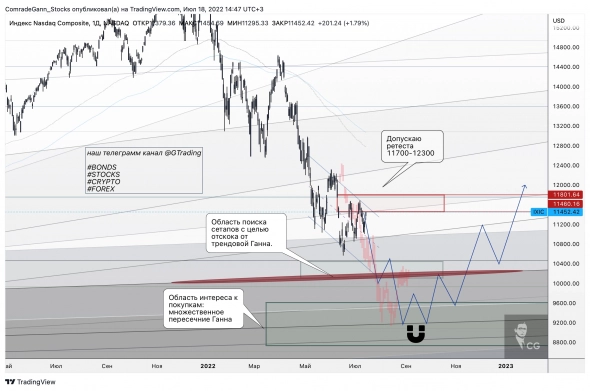

#STOCKS#NASDAQ

Почему рынок растет?

Почему, после шокирующих данных по инфляции, на рынке царит позитив? Все вновь упирается в ожидания рынка. Рынок ждет и верит в рецессию. Все вокруг говорят о ней. В рецессии снижаются цены на сырье, и, действительно, на мировых товарных рынках мы видим некоторую коррекцию. По сути, это должно замедлять промышленную, и далее, потребительскую инфляцию. На что и закладывается рынок. А что идет дальше? Такое ощущение, что все стараются поймать пик инфляционных показателей в надежде на то, что после него ФРС сменит риторику и откроет «вентиль» ликвидности. И все мы дружно сядем в этот лифт и разбогатеем на выходе из рецессии и начале экономического роста!

В целом, выглядит разумно, если работать в парадигме цинического кризиса. Но вопрос в тайминге. Действительно ли уже можно покупать и, как говорит Байден, данные по инфляции устарели? Если честно, то есть ощущение, что рановато. Допускаю локальный рост в рамках коррекционного движения (до 11700-12000 по Nasdaq). Но дальше очень логично выглядит финал паники и еще одна волна снижения, после которой и нужно входить в рынок.

AutoZone: выигрывает не только от инфляции, но и от рецессии

- 12 июля 2022, 15:58

- |

AutoZone — одна из крупнейших компаний в США по продаже автозапчастей и аксессуаров. Компания была основана в 1979 году и на сегодняшний день ей принадлежит более 6000 магазинов по всей территории США, а также в Мексике и в Бразилии. В магазинах AutoZone представлен ассортимент продукции для абсолютно разных видов авто: легковых автомобилей, спортивных, внедорожников, фургонов и грузовых автомобилей. К другому направлению деятельности компании относится сегмент ALLDATA, в рамках которого ведутся производство, продажа и обслуживание программного обеспечения для диагностики в отрасли авторемонта.

Есть два сегмента бизнеса DIY и DIFM. Разница между ними заключается в том, что DIY («сделай сам») предназначен для индивидуальных потребителей, а DIFM («сделай это за меня») ориентирован на ремонтные мастерские. Несмотря на то, что AutoZone известен как место для самостоятельного ремонта (DIY), они также стали активно расширяться в сегменте DIFM. У компании есть программа коммерческих продаж во многих магазинах в США, это помогает укрепить долю в сегменте DIFM. Эта программа обслуживает профессиональных клиентов, предоставляя им кредит и быструю доставку продукции. В настоящее время коммерческие программы есть примерно в 86% американских магазинах.

( Читать дальше )

Рецессия не за горами?

- 08 июля 2022, 23:26

- |

Начнем как обычно с минутки экономической теории.

Познакомимся с концепцией экономических циклов.

Когда экономика растет, доходы растут, потребители с удовольствием тратят деньги, компании нанимают новых сотрудников и расширяют бизнес. Однако рано или поздно наступает период спада. Потребители сокращают свои расходы, компании почти не делают новых капиталовложений. Экономика сжимается, что характерно для периода рецессии. Тем не менее, проходит какое-то время и этап депрессии сменяется новым витком экономической активности.

Такие периоды от хороших к плохим и снова к хорошим принято называть экономическим циклом.

Сейчас у Вас может возникнуть вопрос: почему не возможен постоянный рост? Или возможен ли постоянный рост?

Ведь тогда все были бы довольны и счастливы.

Увы, это невозможно, основная причина возникновения подобных колебаний заключается в том, что они естественны.

( Читать дальше )

Американский рынок 07.07.2022

- 07 июля 2022, 02:47

- |

S&P500 завершил сессию ростом на 0,4% после колебаний между прибылью и убытками. Nasdaq 100 также вырос. Кривая доходности казначейских облигаций США за два года и 10 лет осталась инвертированной. Индекс доллара сохранил свой рост. Нефть упала ниже 100 долларов за баррель, продолжая падение второй день. Все внимание в среду было приковано к ФРС, поскольку она раскрыла детали своего июньского заседания. Ими было озвучено, что процентные ставки, возможно будут повышаться агрессивней, чтобы предотвратить закрепление высокой инфляции, даже если это замедлит экономику США. Но трейдеры в среду также столкнулись с экономическими данными, которые указали на небольшое замедление темпов роста, что побудило некоторых сделать вывод, что протокол заседания ФРС не отражает текущую экономическую реальность.

Altria - дивидендный аристократ и защита от инфляции

- 27 июня 2022, 16:07

- |

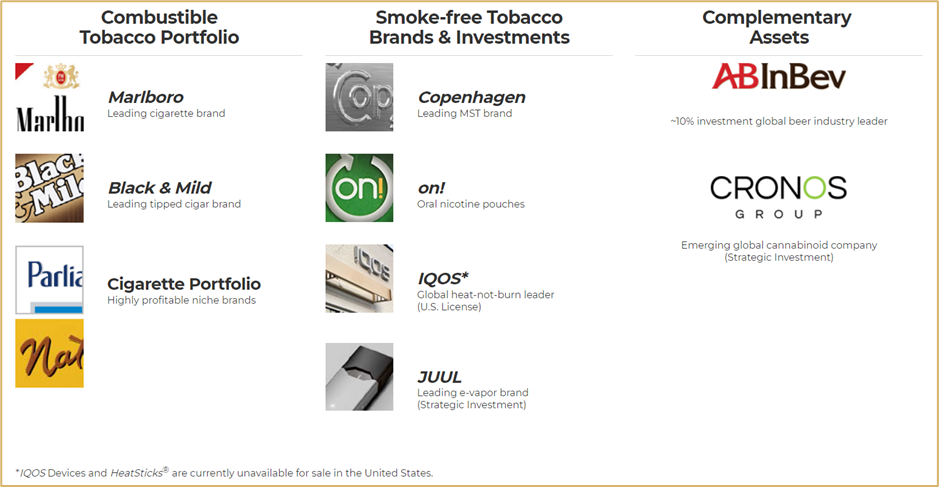

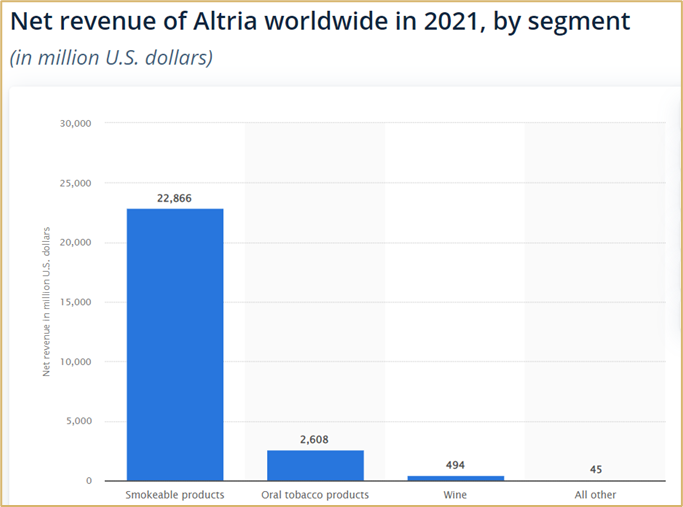

Бизнес компании разделен по следующим основным направлениям:

- производство табачных изделий (доля 87,9% от выручки): сигареты (бренды Marlboro, L&M, Philip Morris, Chesterfield и др.), сигары (Black & Mild), трубочный табак;

- производство бездымных табачных изделий (10%): марки Copenhagen, Skoal, Red Seal;

- производство вина (1,9%);

- прочее (0,2%)

( Читать дальше )

Ключевой экономический показатель попал на медвежий рынок — и это случалось перед каждой рецессией США за последние 30 лет.

- 25 июня 2022, 02:52

- |

Медь только что перешла в медвежий рынок, снизившись более чем на 20 процентов от своего 52-недельного максимума.

За последние 30 лет каждый раз при попаданий меди в медвежий рынок следовала рецессия, что указывает на возможное начало очередного экономического спада.

Медь используется во всем, от электрики и электроники до строительства, а это означает, что медь весьма тесно связана с лежащей в основе глобальной экономикой.

( Читать дальше )

Вероятность рецессии: 100%

- 24 июня 2022, 15:49

- |

Наш ТГ-канал: t.me/ingosinvest

Открыть счет

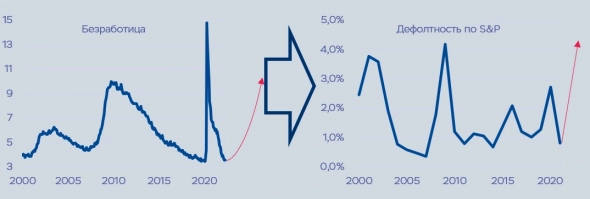

Кризис на рынке облигаций из-за рекордного роста инфляции в США и Европе предвещает наступление рецессии. Чем это грозит инвесторам?

Причины рецессии

Обычно рецессии в развитых странах начинаются после достижения рынком труда полной занятости, так как все ресурсы оказываются задействованы и дальнейший экономический рост может развиваться только очень медленным темпом, а это приведет к увеличению дефолтности из-за замедления экономики. Негативные ожидания разворачивают тренд на кредитование экономики, и сокращение кредитования приводит к экономическому спаду, еще больше усугубляя проблему дефолтов.

( Читать дальше )

Пауэлл не исключает вероятность рецессии из прогнозов — Bloomberg

- 22 июня 2022, 23:44

- |

Председатель ФРС Джером Пауэлл на сегодня самым недвусмысленным образом признал, что резкое повышение процентных ставок может привести экономику США к рецессии. Он считает, что это возможно, и назвал мягкую посадку «очень сложной задачей»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал