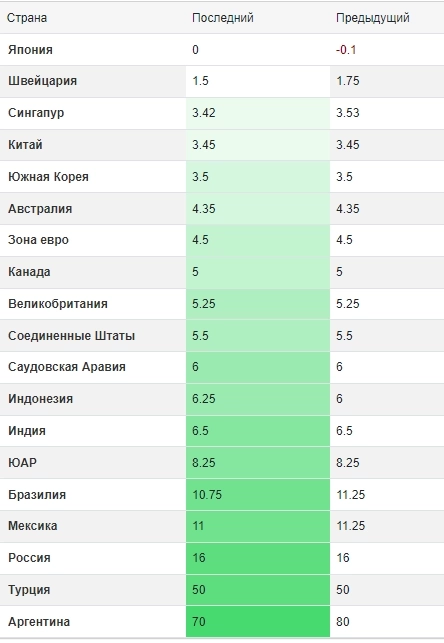

процентная ставка

Заявление Председателя Банка России Эльвиры Набиуллиной - конспект

- 26 апреля 2024, 15:54

- |

+ Рост спроса по-прежнему опережает возможности предложения.

+ В текущем году цены вырастут на 4,3–4,8%.

Экономика.

+ повысили оценку роста ВВП до 2,5–3,5% на текущий год

+ Спрос со стороны государства продолжает оказывать большое влияние на экономическую активность. Госспрос менее чувствителен к ставке - это значит, что ключевая ставка влияет на часть спроса в экономике лишь опосредованно — для обеспечения ценовой стабильности могут быть необходимы более высокие ставки в экономике.

+ Кредит продолжает расти быстрыми темпами.

+ Сберегательная активность населения остается высокой. Рост доходов, в том числе зарплат, позволяет гражданам одновременно больше сберегать и больше тратить.

( Читать дальше )

- комментировать

- 238

- Комментарии ( 0 )

Набиуллина: ЦБ РФ не исключает сохранение ставки до конца года, но базовый сценарий - снижение во 2 полугодии

- 26 апреля 2024, 15:07

- |

Падение доходности облигаций показывает, что в Китае наступило время кризиса

- 26 апреля 2024, 14:33

- |

( Читать дальше )

Банк России сохранил ставку на уровне 16% годовых

- 26 апреля 2024, 13:30

- |

Совет директоров Банка России 26 апреля 2024 года принял решение сохранить ключевую ставку на уровне 16,00% годовых. Текущее инфляционное давление постепенно ослабевает, но остается высоким. Из-за сохраняющегося повышенного внутреннего спроса, превышающего возможности расширения предложения, инфляция будет возвращаться к цели несколько медленнее, чем Банк России прогнозировал в феврале.

Возвращение инфляции к цели и ее дальнейшая стабилизация вблизи 4% предполагают более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось ранее. В базовом сценарии Банк России повысил прогноз средней ключевой ставки в 2024 и 2025 годах до 15,0–16,0% и 10,0–12,0% соответственно. Проводимая Банком России денежно-кредитная политика закрепит процесс дезинфляции в экономике. Согласно прогнозу Банка России, c учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,3–4,8% в 2024 году и вернется к 4% в 2025 году.

( Читать дальше )

Сбер ожидает ставку 13% в концу 2024г, рост ВВП на уровне 2,8%, инфляция составит 4-5% — вице-президент банка Тарас Скворцов

- 26 апреля 2024, 12:28

- |

Согласно презентации, Сбербанк повысил прогноз по росту ВВП РФ на 2024 год с 1,7% до 2,8%, инфляция составит 4-5% вместо 5-7%, ожидаемых ранее.

tass.ru/ekonomika/20658679

Средняя максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ во 2-й декаде апреля не изменилась и составила 14,83% — Банк России

- 25 апреля 2024, 18:16

- |

Результаты мониторинга в апреле 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада апреля — 14,83%;

II декада апреля — 14,83%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638496634246071354BANK_SECTOR.htm

Итоги недели 25.04.2024. Самая заманчивая ложь социалистов. Курс доллара и нефть

- 25 апреля 2024, 15:46

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/6tCcxWWyjVcИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Турция - учетная ставка - 50% (ожид 50%/ранее 50%), Украина - ставка 13,5% (ожид 14%/ранее 14,5%)

- 25 апреля 2024, 14:11

- |

ru.tradingeconomics.com/country-list/interest-rate

ru.tradingeconomics.com/ukraine/interest-rate

ЦБР может рассматривать в пятницу повышение ставки до 17%, но остановится на варианте 16% — финдиректор ВТБ

- 25 апреля 2024, 10:51

- |

Там есть компонент… между какими решениями выбирал центральный банк. Я допускаю, что может появиться… рассмотрение возможности повышения ставки… на 100 базисных пунктов

По его мнению, в конце 2023 — начале 2024 годов экономика России при ключевой ставке 16% продемонстрировала «эффект Джанибекова».

Был такой советский космонавт, кто постарше, помнит, в Советском Союзе. Я помню, у меня даже были марки с Владимиром Джанибековым. Так вот, он открыл в рамках одной из миссий, эффект Джанибекова

Физический эффект Джанибекова состоит в том, что гайка в условиях невесомости, без внешних сил, меняет направление своего вращения против заданного человеком.

Перенос этого эффекта на ситуацию в РФ: экономика против заданного денежно-кредитной политикой импульса на охлаждение в силу специальных условий (структурная перестройка, нехватка персонала, импортозамещение) двигается в сторону быстрого роста в терминах ВВП, кредита, занятости, роста зарплат, пояснил Пьянов.

Экономика, наверное, с неожиданностью для Центрального банка, демонстрирует по-прежнему отсутствие признаков охлаждения. В чем это проявляется? Это проявляется, первое, в очень высоком темпе прироста кредитования

( Читать дальше )

Ренессанс Капитал отметил сужение пространства для снижения ставки Банка России в текущем году

- 22 апреля 2024, 14:08

- |

«Условия в части нормализации ситуации на рынке труда, а также охлаждения потребительской активности пока не наблюдаются, что, на наш взгляд, ограничивает потенциал для снижения ключевой ставки в 2024 году», — пишут они.

«По итогам 2024 года ключевая ставка, по нашим оценкам, может быть снижена вплоть до 12%. В 2025 году, на фоне замедления темпов экономического роста и ожидаемого ослабления бюджетного импульса (в случае если объявленные дополнительные расходы будут покрываться ростом налоговой нагрузки), ставка может быть понижена вплоть до 7%. Ожидаемая нами траектория соответствует средней ключевой ставке на уровне 15% и 9% в 2024 и 2025 годах», — говорится в обзоре.

На ближайшем заседании 26 апреля регулятор сохранит ключевую ставку на уровне 16%, дав нейтральный сигнал. Апрельское заседание является опорным, напоминают они: это подразумевает актуализацию среднесрочного прогноза Банка России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал