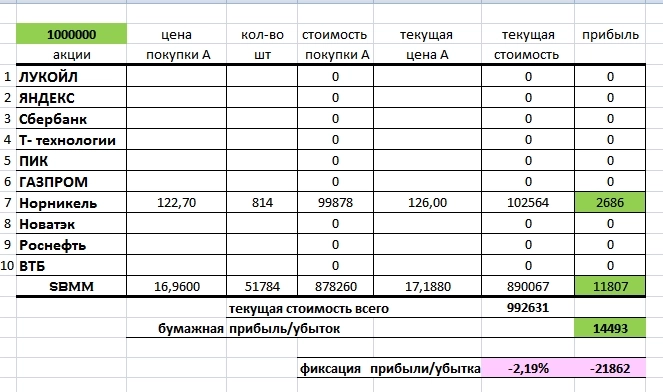

портфель инвестора

БОЛОТО НА РЫНКЕ! Че купил на этой неделе 😎 Мой инвест-марафон

- 08 ноября 2025, 10:17

- |

Короткая послепраздничная неделька завершилась! Все три дня наш рынок потихоньку подрастал широким фронтом, за исключением грустного Лукойла. Как я и опасался в своем анализе ситуации, США оказались не простофилями и дали понять, что «финт ушами» с покупкой иностранных активов Лучка со стороны Gunvor не прокатит.

Теперь для полного трагизма ситуации осталось объявить о том, что дивы отменяются или будут символическими — и тогда в Лукойле начнется самая веселуха. Кстати, есть ощущение, что владельцам на котировки уже поплевать и они продали свои бумаги выше 7000 ₽ — не зря компания провела байбэк аж на 654 млрд на самых хаях.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

Еженедельно бегу за интересными активами

Каждую пятницу я… Нет, не в 💩, как можно было подумать :) Каждую пятницу я беру котлетку и иду покупать активы на фондовом рынке. А в 💩 я только после этого.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 2 )

❗️❗️Как диверсифицировать портфель, если все равно весь рынок падает?

- 07 ноября 2025, 22:14

- |

Слушайте, ну это прямо какой-то супер-пессимистичный взгляд. Во-первых, диверсификация бывает разная, и когда про нее говорят, в первую очередь имеют ввиду диверсификацию по классам активов, а не диверсификацию внутри классов активов. Посмотрите на облигации, на золото, на недвижимость, на криптовалюту и оцените их доходность — ведь везде она есть и вполне приличная. И она есть, даже несмотря на то, что рынок акций в этом году корректировался.

В очень надежных корпоративных облигациях с наивысшим кредитным рейтингом в начале года можно было зафиксировать доходность в 22-23% годовых, в чуть менее надежных с кредитным рейтингом А, например, было и все 26% — и это консервативные облигации. Золото с начала года в рублях выросло на 18%, несмотря на укрепление рубля. Фонд недвижимости Рентный доход ПРО с начала года вырос на 65% и кроме этого все время платил дивиденды.

Более того, даже в акциях можно найти истории, которые росли против рынка. Та же Лента выросла на 25%, Мать и дитя — на 22% и так далее.

( Читать дальше )

Еженедельный обзор по модельному портфелю от 07.11.25

- 07 ноября 2025, 15:19

- |

Циан. +8% за неделю

На неделе без новостей. Акции выглядели существенно лучше рынка (IMOEX +2% за неделю), что, вероятно, связано с их покупкой инвесторами под дивиденды (отсечка 12 декабря).

Яндекс. +2% за неделю

На неделе без новостей. Динамика акций на уровне рынка.

Полюс Золото. +1% за неделю

Цена на золото за неделю не изменилась, что привело к схожей динамике акций Полюса.

Сбер. +2% за неделю

На неделе без новостей. Динамика акций на уровне рынка.

Т-Технологии. +1% за неделю

На неделе без новостей. Динамика акций на уровне рынка.

Озон Фармацевтика. 0% за неделю

На неделе без новостей. Динамика акций несколько хуже рынка.

Промомед. +2% за неделю

Компания зарегистрировала первый в России аналог революционного препарата для снижения веса «Ozempic» в форме таблеток — препарат «Семальтара».

Мать и дитя. +5% за неделю

На неделе без новостей. Акции продолжили рост после сильных операционных данных за 3К25, опубликованных накануне.

( Читать дальше )

#Портфель-2026: Начинаю искать топ-активы на 5 рынках: Акции,Облигации,Фонды,Крипто,DeFi

- 07 ноября 2025, 13:48

- |

Начинаю отбирать акции

Ставка ЦБ РФ высокая — акции РФ под давлением, пока что выгоден фоновый процент: облигации, вклады, фонды.

Преимущественно в рублях, пока USD/RUB в рублёвой зоне. Когда USD/RUB войдёт в долларовую зону, расклад зеркально изменится с упором на валютные инструменты, этому поможет снижение ставки ЦБ РФ (возможно).

В первую очередь — валюта.

Во вторую — активы.

И только в третью — проценты, дивиденды, APRы, прочие реварды.

Ставку собираются пошагово снижать до 7.5%, оживляя цены акций и облигаций. Тогда Доллар будет предпочтительнее.

Ищу сильные компании, где Доходность кратно превышает Риск.

1ый претендент: Новороссийский Морской Торговый Порт — НМТП [NMTP].

Один из ключевых узлов экспорта — нефть, нефтепродукты, зерно. Высокая ставка ЦБ не съела прибыль, а даёт доход с депозитных счетов. Скорее всего завершит 2025 год с ростом чистой прибыли, чем мало кто может порадовать. Скорее стратегическая идея, государство сделает всё, чтобы наладить экспорт через транспортные хабы. Экспорт — фундамент валютной выручки страны. «Морские ворота Юга» — приоритетный коридор при санкциях.

( Читать дальше )

пОртфель4

- 07 ноября 2025, 10:42

- |

инвестирование представляется на данном этапе избыточной задачей в капиталистической России...

трейдинг на удивление прет...

из разговора случайно залетевшей дикой утки на колхозный птичник с местными обитателями...

— а где у вас тута пруд?

— а где поймают там и прут...

Итоги портфеля за 10 месяцев 2025 года. Плюс 39% и новая позиция

- 07 ноября 2025, 09:57

- |

В октябре мой портфель показал боковик, прибавив символические 0,7%. Индекс полной доходности Мосбиржи вырос на 0,3%. Можно сказать, в октябре паритет. Но с некоторым оптимизмом в будущее.

С начала года портфель прирос на 39%. Органический рост (без пополнений) составил 34,8%. Выйти на 40%+ по итогам года за оставшиеся два месяца возможно. Именно такую цель я ставил изначально. По итогам августа рост портфеля был близок к этому значению (+39,69%), однако сентябрь откатил результат назад. Тем не менее, самое негативное из текущего рынок в себя уже впитал.

Выбранная в начале года стратегия (облигации 60%, акции 40%) дает результат. Но переходить из облигаций в акции я начал несколько раньше необходимо. Впрочем, оракулом быть невозможно.

Перейдем к актуальному портфелю (округление до десятых).

Кэш: -1,8%. В первый торговый день ноября убрал плечо полностью за счет продажи части облигаций КЛВЗ

Акции (59,3%)

- Яндекс: 9,8%

- Озон: 6,1%

- Т-Технологии: 5,4%

- ВТБ: 5%

- МТС: 4,8%

- Лента: 4,7%

( Читать дальше )

💰 Пассивный доход за октябрь вырос: получил 82 099 рублей. Почти вдвое больше, чем год назад!

- 07 ноября 2025, 08:55

- |

Продолжаю подсчитывать пассивный доход — зарплату, которая капает с акций, облигаций и депозита. За октябрь вышло сильно больше, чем за сентябрь, и это очень круто. Более того, рост год к коду почти в 2 раза!

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход, а также активно пользуюсь депозитами. Размер моего портфеля уже более 8 млн рублей, и останавливаться я не собираюсь.

🔥 Чтобы не пропустить новые посты, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов, покупки, состав портфеля и много другого крутого контента.

✅ Пассивный доход за 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц. В 2025 будет больше. Так и должно быть, ведь я активно пополняю портфель, а все доходы реинвестирую. Сейчас примерно 35% портфеля в акциях, 38% в облигациях, 3% в биржевых фондах, 7% в ЗПИФах недвижимости и 17% на депозите.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 14 )

Обновление портфеля 06.11.2025

- 06 ноября 2025, 22:11

- |

📊 ОБНОВЛЕНИЕ ПОРТФЕЛЯ 06.11.2025

ОБЩАЯ СТАТИСТИКА

— Рыночная стоимость: 1 915 217,13 ₽

— Внесено средств: 1 665 600,00 ₽

— Прибыль: +249 617,13 ₽

— XIRR: +15,16 % годовых ↗️

— Доходность YTD: +9,23 % ↗️

— Среднемесячный темп роста портфеля: 6 %

💰 Состав портфеля

— Акции (32,47 %):

— Роснефть — 142 744,65 ₽

— ВТБ — 116 054,40 ₽

— Мосбиржа — 115 509,60 ₽

— НЛМК — 87 433,60 ₽

— Северсталь — 59 243,40 ₽

— БПС — 23 664,20 ₽

— Россети — 23 339,60 ₽

— Норникель — 13 664,40 ₽

— Инарктика — 8 847,00 ₽

— Сбербанк — 6 175,68 ₽

— Облигации рублёвые (42,56 %):

— ТГК‑14 1P5 — 517 340,64 ₽

— ЕвроТранс6 — 243 830,00 ₽

— Облигации долларовые (24,97 %):

— НОВАТЭК1P5 — 324 165,87 ₽

— СибурX1P08 — 153 909,68 ₽

ПЕРСПЕКТИВЫ И ВЫВОДЫ

1. XIRR +15,16 % годовых — хороший результат на столь нестабильном рынке. Портфель демонстрирует отличную динамику! 🏆

2. Пополнения. Несмотря на снижение интенсивности пополнений портфеля, они по‑прежнему вносят основной вклад в рост его стоимости, что снижает доходность.

( Читать дальше )

❗️❗️Какой процент от портфеля отводить для акций IT сектора?

- 06 ноября 2025, 17:44

- |

Не думаю, что на этот вопрос может быть однозначный ответ, так как он зависит и от личных вводных инвестора типа горизонта инвестирования и риск-профиля, так и от стратегии конкретного инвестора. Если представить, что у вас, например, консервативная дивидендная стратегия и горизонт инвестирования небольшой, то с высокой вероятностью акции IT-сектора в портфеле либо вовсе не нужны, либо их доля должна быть минимальна, не более пяти процентов. Это объясняется самой природой сектора, где компании традиционно направляют прибыль на развитие, а не на выплаты акционерам, что делает их малопривлекательными для дивидендного портфеля.

Если же у вас большой горизонт инвестирования, вы ориентированы на акции роста и готовы мириться с волатильностью, то доля акций этого сектора может быть уже значительной, вплоть до пятнадцати и даже двадцати процентов, поскольку именно эти бумаги исторически демонстрируют высокий потенциал роста стоимости.

При этом если у вас, например, стратегия предусматривает ротацию акций по экономическому циклу, то сейчас у вас доля этих акций скорее должна быть пониженная.

( Читать дальше )

Портфель 6.11.2025

- 06 ноября 2025, 16:38

- |

Активы 131%

1. Облигации 90%

26238 76%

29010 14%

2. Акции 41%

БСП 4%

ВТБ 15%

Интер РАО 6%

Россети Центр 11%

Транснефть ап 5%

Хедж 118%

Шорт акций 44%

Золото 44%

Юань 28%

Шорт биткоин 2%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал