портфель активов

Акции с высокой альфой. Кто остался в плюсе на просадке

- 15 октября 2025, 17:19

- |

Последние два месяца рынок акций падает и даже обновил годовые минимумы по Индексу МосБиржи. Но не все акции снижались в вместе с рынком, были и те, кто опережал Индекс МосБиржи — это и есть акции с высокой альфой.

Что такое альфа и почему это важно

Альфа — это показатель, который помогает понять, насколько лучше (или хуже) ведёт себя акция по сравнению с рынком. Если индекс, например, прибавил 10% за месяц, а акция выросла на 15 %, её альфа — +5%. То есть она «переиграла» рынок на 5 процентных пунктов.

Альфа показывает, насколько акция обгоняет рынок с учётом её риска. Для этого используется коэффициент бета — он отражает, насколько сильно акция колеблется по сравнению с рынком. Если бумага растёт быстрее индекса, но при этом риски у неё выше, то тогда высокая доходность — лишь компенсация за риск. Если же её результат лучше рынка при умеренных колебаниях, в таком случае можно говорить о более «качественной» альфе.

( Читать дальше )

- комментировать

- 11.3К | ★2

- Комментарии ( 3 )

Как меняется рынок золота Индии в преддверии праздничного сезона?

- 14 октября 2025, 15:17

- |

Сегодня мы продолжим обозревать происходящее на рынках золота в разных странах. Наш первый материал был посвящён рынку США, а сегодня мы, опираясь на недавний аналитический обзор Всемирного совета по золоту (WGC), сконцентрируемся на рынке Индии. Индия занимает около 15% всего мирового рынка золота, этот рынок нельзя оставить без внимания. Золото в индийском обществе играет особую роль, драгоценный металл активно используется в религиозных обрядах, а украшения из него являются главным свадебным подарком. По расчётам The Times of India, из-за этого индийские женщины суммарно владеют более чем 24 тысячами тонн золота, что составляет 11% всех запасов этого металла в мире.

( Читать дальше )

Стратегия на IV квартал. Взгляд на облигации

- 09 октября 2025, 10:07

- |

Инвестиционная стратегия на IV квартал 2025 года предлагает ориентиры для управления портфелем. Ведущие аналитики Альфа-Инвестиций оценили перспективы ключевых рынков и сделали прогнозы для российской экономики, отдельных отраслей и популярных инструментов. В этом материале — наш взгляд на облигации и долговой рынок.

Главное

- Цикл снижения ставок продолжается, длинные ОФЗ по-прежнему актуальны.

- Кредитные риски высокие, в приоритете эмитенты с рейтингом A и выше.

- Флоатеры лучше фондов денежного рынка и могут опередить короткие облигации с фиксированным купоном.

- Среди локальных валютных облигаций отдаём предпочтение выпускам в долларах из-за более высокой ликвидности и снижения индекса доллара.

Цикл снижения ставок продолжается

Несмотря на пессимизм, охвативший рынок в сентябре, цикл снижения ставок продолжается, а значит рублёвые облигации с фиксированным купоном заслуживают внимания.

Длинные ОФЗ вновь актуальны, хотя держать их последние недели было достаточно болезненно. Оптимистичный сценарий сейчас предполагает среднюю ключевую ставку в IV квартале на уровне 16–16,5%. В этом варианте доходности длинных ОФЗ могут опуститься на 50–60 б.п., что вместе с купонным доходом принесёт по ним прибыль, эквивалентную 25–27% годовых.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 0 )

Золотовалютные резервы: для чего они нужны и зачем в них золото

- 06 октября 2025, 12:56

- |

Когда аналитики обозревают происходящее на рынке золота, то часто обращают внимание на повышенный спрос на металл со стороны финансовых регуляторов. Действительно, последние несколько лет центробанки мира активно покупают золото в свои резервы. В этом материале мы расскажем, почему у финансового регулятора должны быть резервы, из чего они состоят и какую роль в них играет золото.

Изначально золотовалютные резервы (ЗВР) были финансовой подушкой государств на случай непредвиденных расходов, которую накапливали для поддержки экономики в случае войны, голода или экономического кризиса. Однако в настоящее время функция резервов не ограничивается только сбережением средств. Современные золотовалютные резервы — это высоколиквидные активы, которые принадлежат государству и в первую очередь используются им для проведения монетарной политики, обеспечения иностранных займов и других обязательств бюджета. Например, в случае резкого падения курса рубля Центральный банк может начать обменивать свои резервы на национальную валюту, чтобы поддержать курс. Также ЗВР могут использоваться для выплаты внешнего долга в случае дефицита иностранной валюты. Поэтому большой объём международных резервов является гарантом стабильности экономики страны и кредитоспособности её правительства.

( Читать дальше )

ЦФА «Селигдара» стали победителем Национальной премии в области цифровых финансовых активов

- 03 октября 2025, 16:25

- |

Вчера в Москве состоялась торжественная церемония награждения лауреатов Национальной премии в области цифровых финансовых активов «Премия ЦФА» 2025.

🥇В номинации «Дебют года» победителем стал «Селигидар», который выпустил первые на российском финансовом рынке цифровые финансовые активы с привязкой к цене золота на Московской бирже (индикатор RUGOLD). Организаторы премии отметили уникальность решения, прозрачность рыночного ценообразования и отсутствие каких-либо спредов при покупке и погашении ЦФА.

( Читать дальше )

Результаты наших фаворитов за 9 месяцев

- 02 октября 2025, 17:00

- |

Аналитики Альфа-Инвестиций представили стратегию на IV квартал 2025 года, а вскоре будут опубликованы подробности по рынку акций. Пока подведём итоги: как показали себя фавориты за III квартал и в целом за девять месяцев 2025 года.

Результаты

Из акций-фаворитов мы собираем равновзвешенный портфель с учётом дивидендов.

✔️ По итогам III квартала 2025 года доходность фаворитов составила 4,1% против снижения на 2,3% у Индекса МосБиржи полной доходности. Альфа (коэффициент, показывающий, насколько портфель опережает индекс) составила 6,4%.

✔️ По итогам сентября портфель акций снизился на 3,2%, рынок потерял 7,3%.

✔️ С начала года с учётом всех ребалансировок и дивидендных выплат накопленная доходность лидеров составила 10,1%, а просадка индекса составила -0,8%.

Что влияло на динамику акций

В сентябре рынок акций оставался под давлением продавцов. Основными факторами стали сохраняющаяся геополитическая неопределённость и более медленные, чем ожидалось, темпы смягчения денежно-кредитной политики.

( Читать дальше )

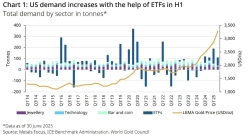

Спрос на золото в США вырос на 110%. В чём причина?

- 01 октября 2025, 12:19

- |

По данным Мирового совета по золоту (WGC), во втором квартале 2025 года спрос на золото в США вырос на 110% по сравнению с предыдущим годом, но снизился на 34% к прошлому кварталу. Хотя эти данные охватывают только рынок Соединённых Штатов, ситуация на нём сильно влияет на мировой спрос и поэтому важна для каждого инвестора, интересующегося золотом.

Квартальное снижение вызвано сокращением потребительского спроса на золото из-за удорожания металла за последние несколько лет. Он, согласно августовскому обзору WGC, во втором квартале 2025 года упал на 24% по сравнению с аналогичным периодом прошлого года. Наибольшее падение произошло в сегменте золотых монет и слитков, где квартальный спрос составил всего 9 тонн (-53% г/г), став самым низким с конца 2019 года.Хотя за этот же период стоимость золота увеличилась почти на 40%, США стали одним из немногих рынков, где продажи этого сегмента снизились также и в долларовом выражении.

( Читать дальше )

Что ждать от золота до конца года? Взгляд аналитиков Альфа-Банка

- 01 октября 2025, 12:05

- |

Продолжаем держать руку на пульсе мирового рынка золота и сегодня рассмотрим мнение аналитического центра Альфа-Банка. В нём эксперты анализируют и перспективы драгоценного металла до конца 2025 года.

С 2000 года цена на золото увеличилась на 1066% что соответствует среднегодовому росту в 10,5%. С начала 2025 года и по конец июля металл уже вырос на 25%. Если же текущая положительная динамика на рынке сохранится, итоговая доходность за 2025 год может составить около 30%, что сделает 2025 год лучшим для золота за последние 15 лет. Одним из ключевых драйвером роста цены на золото в 2024-2025 годах остаётся рекордный спрос со стороны центральных банков. Мировые регуляторы активно наращивают золотые запасы, стремясь защитить свои резервы от ослабления доллара США, санкционных и политических рисков. По данным Альфа-Банка, в мае 2025 года мировые ЦБ нарастили свои золотые запасы на 20 тонн. Это ниже среднемесячного прироста за последние 12 месяцев (27 тонн), но заметно больше покупок в апреле, в который было закуплено 12 тонн металла, и поэтому говорит об активизации спроса.

( Читать дальше )

От слитков к токенам

- 30 сентября 2025, 09:40

- |

На платформе Forbes Экспертиза вышла еще одна колонка президента ПАО «Селигдар» Александра Хруща о пути, который проходит Холдинг в развитии ЦФА.

Какие возможности ЦФА открывает желающим вложиться в золото? Как драгоценный металл трансформирует рынок и за счет каких каналов финансирования могут развиваться золотодобытчики? Обо всем этом читайте в новом материале Forbes Экспертиза.

❗️❗Башинформсвязь: почему эта история не для дивидендного портфеля?

- 24 сентября 2025, 18:43

- |

На мой взгляд, это вообще неинтересный актив для долгосрочного дивидендного портфеля. Башинформсвязь — маленький региональный телеком-оператор, потихоньку передающий с себя услуги компании Ростелеком. Посмотрите на динамику их выручки по годам. 2023 год — 32 млрд. рублей, 2024 — 25,9 млрд. рублей, то есть выручка не растет, а падает. А это значит в будущем меньше чистой прибыли и меньше дивидендов. В этих условиях компания однозначно не может быть интересной для долгосрочного дивидендного инвестора.

Да и вообще, зачем вам в дивидендном портфеле, который должен быть с пониженным риском, маленькая крайне рискованная компания третьего эшелона с капитализацией меньше 10 млрд. рублей? Все же дивидендная стратегия строится по определенным канонам, и дивидендная она не только потому, что компании платят дивиденды, или потому что инвестор хочет получать дивиденды. Суть в том, что дивиденды — это прерогатива зрелых, устойчивых компаний, которые демонстрируют способность стабильно выплачивать именно растущие год от года дивиденды, при этом их бизнес не стагнирует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал