портфели probonds

Итоги первого дня торгов ВДО: отсутствие покупателей и рост доходностей до 40%

- 29 марта 2022, 13:22

- |

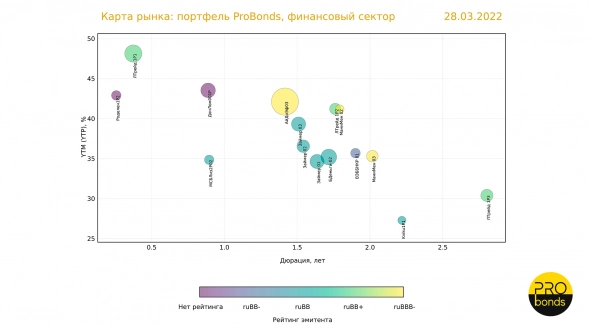

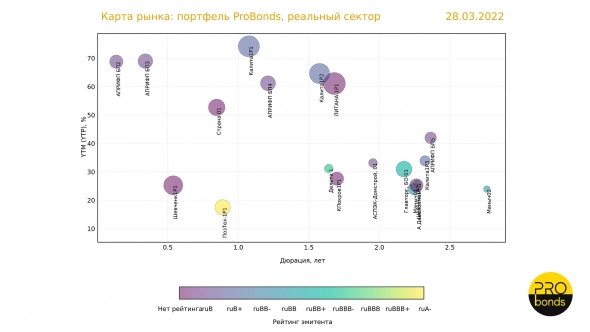

📍 Вчера, после месяца перерыва, возобновились торги всеми корпоративными облигациями, в частности ВДО. По итогам дня индекс доходности Cbonds-CBI RU High Yield потерял 10,6%, а индекс цен чуть больше 12%, средневзвешенная доходность достигла 40%.

📍 Карты рынка, которые в сегменте всегда были достаточно хаотичны, сейчас не подчиняются никакой логике. Начало сегодняшних торгов внушает больший оптимизм, на рынке появились покупатели и цена подавляющего большинства ВДО растёт.

( Читать дальше )

- комментировать

- 6.3К

- Комментарии ( 4 )

Изменения в портфелях ВДО PRObonds #1 и #2. Вывод облигаций "Литаны", "Калиты", снижение доли "Главторга", повышение доли "Дельты"

- 28 марта 2022, 07:32

- |

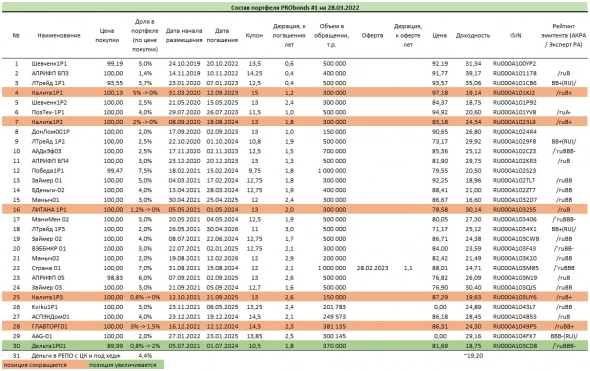

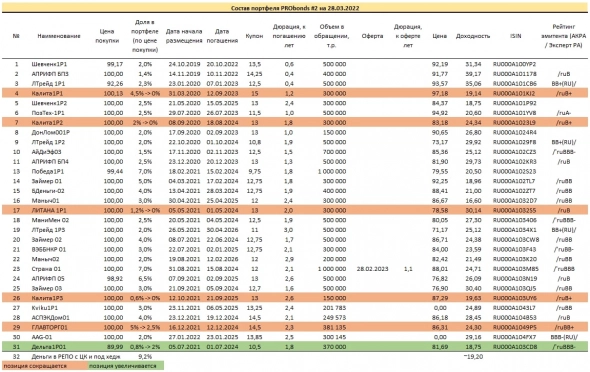

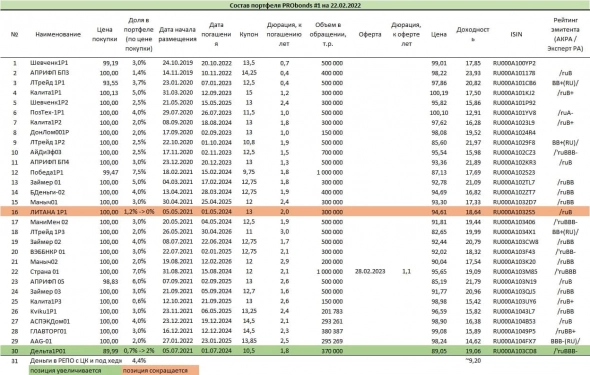

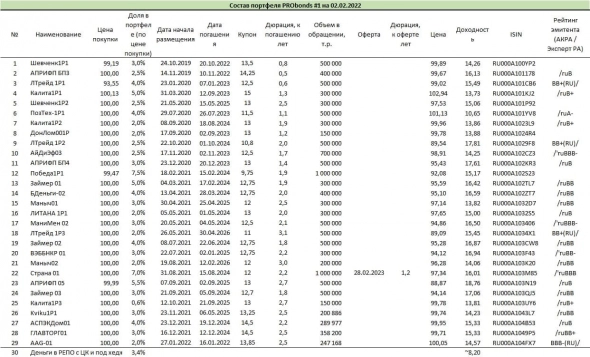

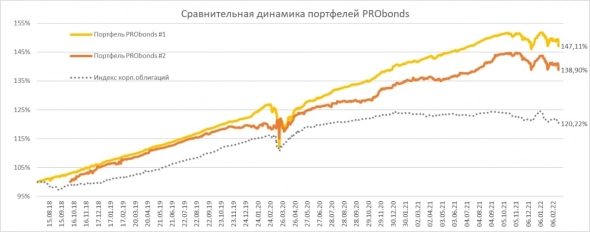

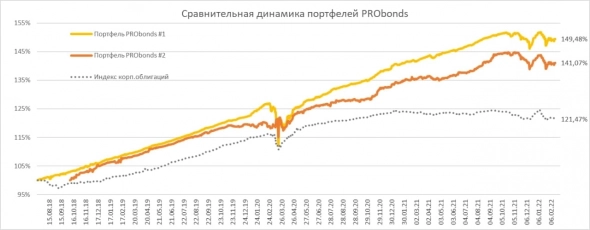

Сегодня после месячного перерыва возобновляются торги корпоративными облигациями. Появляется возможность для операций в портфелях, ориентированных на ВДО – PRObonds #1 и #2. Результаты портфелей публиковались последний раз по итогам 25 февраля. Тогда портфели за 365 дней (с конца февраля 2021 по конец февраля 2022 года) принесли убыток в размере -4,2% и -5,2% соответственно.

Подсчитывать результаты после возобновления торгов будет целесообразно не раньше среды. А пока сосредоточусь на облигационных операциях.

( Читать дальше )

Индикативный портфель денежного рынка (актуальная доходность 18,9% годовых)

- 23 марта 2022, 07:37

- |

Фондовая секция Московской биржи открылась пока только для ОФЗ, ждем, видимо, скорого открытия всего спектра фондового рынка.

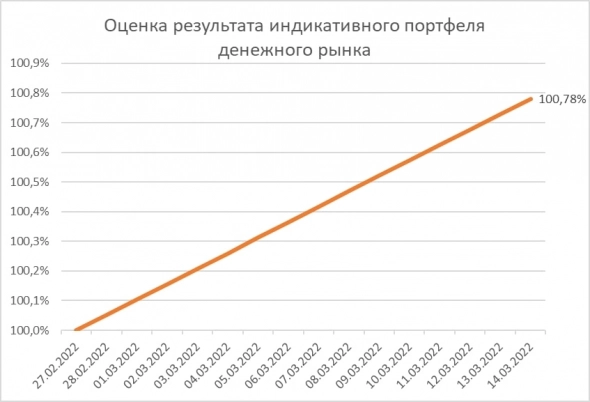

При этом уже почти месяц ведется индикативный портфель денежного рынка. Эта секция на Мосбирже не прекращала работу. Оценка результативности портфеля, по-прежнему, ведется как результативность индекса однодневного РЕПО с ЦК (индекс MXREPO) за минусом 1,5% годовых на транзакционные и прочие издержки. Ежедневный доход от сделок реинвестируется.

С момента запуска 28 февраля по вчера портфель принес 1,2%, что соответствует 18,9% годовых. Ликвидность на сегодня мгновенная, т.е. портфель – аналог депозита «до востребования».

( Читать дальше )

Индикативный портфель денежного рынка. И пример сделок РЕПО с ЦК

- 15 марта 2022, 07:53

- |

Вторая публикация индикативного портфеля денежного рынка. Первая была 10 марта. Портфель дополнит публичные портфели высокодоходных облигаций (по ним нет обновлений из-за закрытой фондовой секции Мосбиржи).

Оценка результативности портфеля пока считается как результативность индекса однодневного РЕПО с ЦК (индекс MXREPO) за минусом 1,5% годовых на транзакционные и прочие издержки. Ежедневный доход реинвестируется.

С момента запуска 28 февраля портфель принес, таким образом, 0,8%, что соответствует 19% годовых. Ликвидность на сегодня мгновенная, т.е. портфель – аналог депозита «до востребования». Ликвидность может ухудшиться при покупке каких-либо облигаций, но это не скоро.

( Читать дальше )

Индикативный портфель денежного рынка

- 10 марта 2022, 08:22

- |

Фондовая секция Московской биржи закрыта, и обновлений публичных портфелей ВДО (PRObonds #1, #2) до момента ее открытия не сделать.

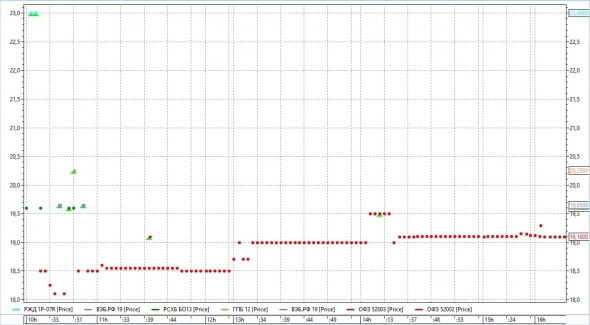

Однако секция денежного рынка полноценно работает. И с 28 февраля мы запустили индикативный портфель денежного рынка. Пока портфель один. И он разделится на два, когда потребуется. Сейчас в портфеле – только однодневные сделки РЕПО с Центральным контрагентом, причем инструментарий – исключительно ОФЗ (ОФЗ 26228, 26230, 24021, 52002, 52001 и ряд других госбумаг). Расчет доходности на данный момент упрощен. Это доходность индекса MXREPO за минусом 1,5% годовых. Снижение доходности в сравнении с индексом продиктовано транзакционными издержками (около 0,2% в год) и тем, что индекс включает в расчет сделки с корпоративными облигациями, которые дают более высокий доход, а мы пользуемся только ОФЗ, с меньшей доходностью РЕПО. В дальнейшем в портфель пополнят корпоративные бумаги, что поднимет его результативность.

( Читать дальше )

Краткий обзор портфелей PRObonds

- 02 марта 2022, 08:10

- |

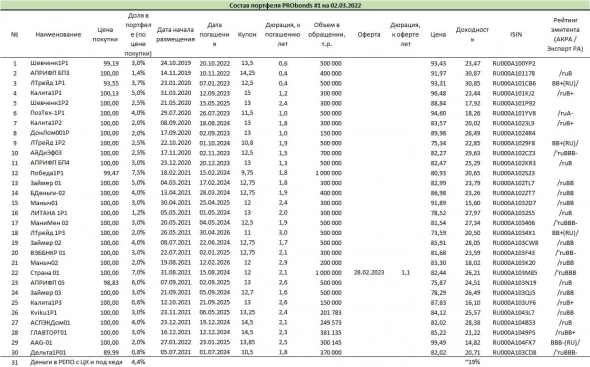

На 25 февраля, по итогам последних торгов на фондовой секции оба портфеля PRObonds ушли в минус вслед за рынком облигаций и фондовым рынком РФ в целом. Когда торги откроются, ожидаю их дальнейшего снижения из-за роста ключевой ставки, депозитов и доходностей облигаций. Ожидаю. что справедливые уровни доходностей ВДО после недавних и ближайших шоков окажутся около 25-27% (на горизонте 2-3 месяцев). Средняя доходность облигаций в портфелях PRObonds сейчас – 23%. Так что новое падение, вероятно, ограничится еще примерно 3-8%. Что опустит годовой результат портфелей до -8-13%.

( Читать дальше )

Портфели PRObonds. Доходности приблизились к нулю

- 22 февраля 2022, 08:04

- |

Оценка годовых доходностей публичных портфелей PRObonds (за последние 365 дней) закономерно снизилась. По итогам понедельника 21 февраля портфель высокодоходных облигаций PRObonds дал 3,6% годовых, смешанный портфель #2 (который, впрочем, сейчас почти копирует позиции портфеля #1) – 2,5%. Самые низкие годовые доходности с марта 2020 года. И сегодня они, видимо, снизится ещё. Индекс высокодоходных облигаций Cbonds-CBI RU High Yield на вчера имел актуальную годовую доходность 1,5%.

( Читать дальше )

Обзор портфелей PRObonds (оценка доходностей 4,2-5,4% годовых). Ряд новых облигационных сделок

- 18 февраля 2022, 08:40

- |

Оценка годовых доходностей публичных портфелей PRObonds (за последние 365 дней) не изменилась с прошедшей недели: 5,5% для строго облигационного портфеля PRObonds #1 и 4,2% для смешанного портфеля #2. Индекс высокодоходных облигаций Cbonds-CBI RU High Yield за это же время дал доходность 2,8%.

Несмотря на крайне напряженную ситуацию на фондовом рынке, сам рынок, и это справедливо в т.ч. для ВДО, держится. Да, возможна новая просадка, связанная с признанием Россией ЛНР/ДНР и соответствующими экономическими санкциями, если это произойдет. И всё же даже такой сценарий вряд ли окажется разрушительным для рынка и портфелей. Вряд ли даже отправит их накопленную годовую доходность в чистый минус. Просадка довела среднюю доходность к погашению входящих в портфели PRObonds облигаций почти до 16% годовых. При этом дюрации портфелей сокращаются (средняя дюрация всего 1,8 года), а это делает бумаги менее восприимчивыми к новым падениям рынка облигаций или всего фондового рынка.

( Читать дальше )

Обзор портфелей PRObonds. Оценка годовых доходностей опустилась к 5%

- 09 февраля 2022, 08:33

- |

Оценка актуальных годовых доходностей (за последние 365 дней) для публичных портфелей PRObonds в очередной раз снизились – для портфеля #1, состоящего только из ВДО, до 5,2%, для смешанного портфеля #2 до 4,1%. За это же время индекс высокодоходных облигаций Cbonds-CBI RU High Yield прибавил 2,5% (с учетом комиссий, которые применяются в публичных портфелях, это было бы около 2,3%).

( Читать дальше )

Портфель PRObonds #1 переиграл индекс высокодоходных облигаций более чем на 3% за год

- 02 февраля 2022, 08:31

- |

Оценка доходностей публичных портфелей PRObonds за последние 365 дней – 6,2% и 4,7% для портфелей #1 и #2 соответственно. Результаты не впечатляющие. Однако портфель PRObonds #1 полностью состоит из высокодоходных облигаций и переигрывает индекс ВДО Cbonds-CBI RU High Yield на 3,4% годовых (доходность последнего за 365 дней – 2,8%). При этом на длинной ретроспективе, с момента своего старта 3,5 года назад портфель отстает разве что от рынков акций.

Портфель #2 долгое время включал акции OR Group, которые снизили его совокупную доходность примерно на 3%. В ближайшее время этот портфель будет максимально похож по структуре на первый портфель. В дальнейшем в него вернутся спекулятивные позиции, а они в среднем приносят прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал