портфели probonds

РЕПО с ЦК (14,5%), депозиты (11,8%) и немного про акции (-6,8%) и ОФЗ (+17,5%)

- 24 мая 2022, 07:44

- |

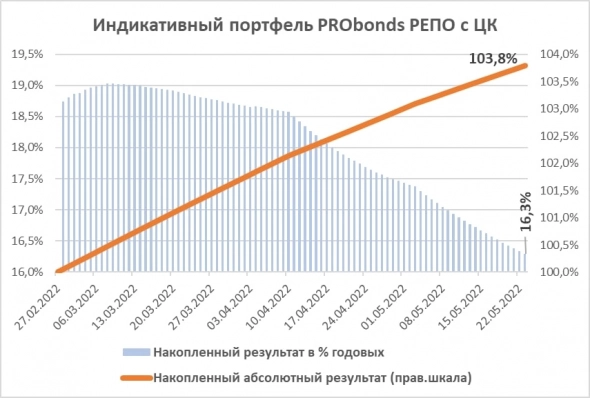

Сделки РЕПО с ЦК продолжили давать ровный и предсказуемый доход. С момента своего запуска 28 февраля, за почти уже 3 месяца портфель PRObonds РЕПО с ЦК принес 3,8%, или 16,3% годовых.

Для сравнения, за это же время Индекс МосБиржи с 25 февраля (последний день перед месячным перерывом торгов на фондовой секции) снизился на -6,8%. Индекс полной доходности гособлигаций RGBITR, правда, выстрелил вверх сразу на 17,5%. Но для гособлигаций рост трех последних месяцев стал компенсацией нулевого дохода трех последних лет.

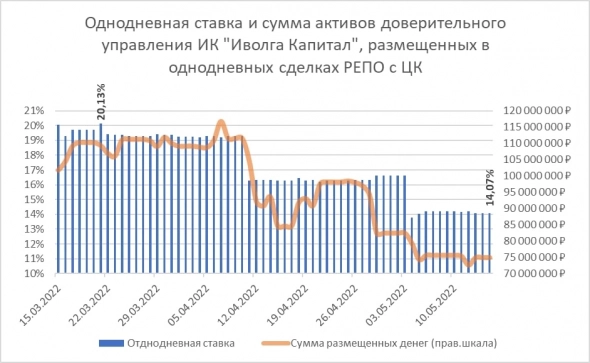

Актуальные доходности однодневных сделок РЕПО с ЦК, уже на реальных сделках, которые мы проводим в доверительном управлении и для собственных нужд, держатся выше 14,5% годовых, если учитывать реинвестирование однодневного дохода.

( Читать дальше )

- комментировать

- 571

- Комментарии ( 5 )

Портфель PRObonds Акции принес за первый месяц ведения 1,16%. Максимальная просадка достигала -1,97%

- 23 мая 2022, 07:42

- |

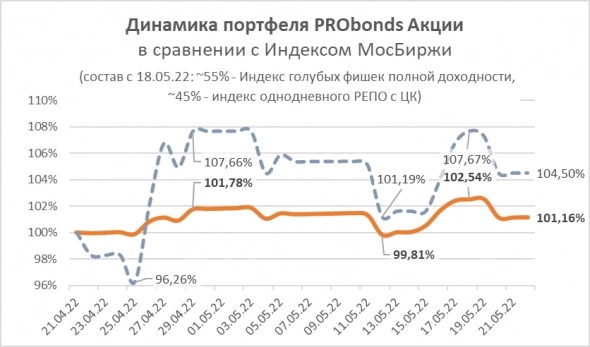

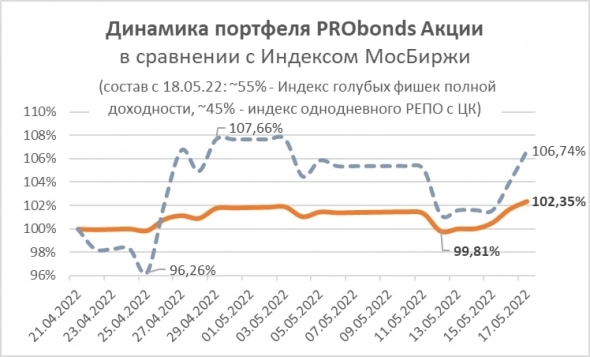

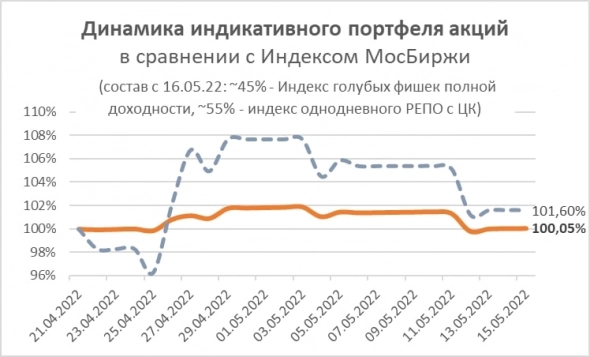

22 апреля был запущен индикативный портфель PRObonds Акции. За первый месяц своего ведения портфель накопил 1,16% дохода (с учетом комиссионных издержек). За то же время Индекс МосБиржи вырос на 4,5%. Однако портфель набирал долю акций в течение всего периода. А основной рост индекса пришелся на конец апреля. За май же Индекс МосБиржи снизился на 3,1%. Тогда как просадка портфеля PRObonds Акции с начала мая составила всего 0,6%.

На сегодня доля акций в портфеле – ~55%. Остальные ~45% — сделки РЕПО с ЦК, которые последнее время приносят более 14-15% с учетом реинвестирования однодневного дохода.

Возможно, с наполнением портфеля акциями я несколько поспешил. Допустимый разумный максимум для них в портфеле – 60% от активов, а их уже 55%. Но покупка происходила в расчете на то, что основное падение рынка акций уже произошло, да и запас на новые покупки, пусть и всего в 5%, тоже остается.

У меня не сложилось более-менее четких ориентиров для отечественного рынка акций на ближайшие дни или недели. Однако, думаю, в пользу его подъема или стабильности способны выступить 4 фактора. Во-первых, 10 июня Банк России, скорее всего, вновь снизит ключевую ставку. Это положительное для рынка акций действие. Во-вторых, с начала июня с банковских депозитов произойдет первый исход вкладчиков, которые открывали вклады в начале марта на 3 месяца под 20%+. Часть денег, так или иначе, окажется на фондовом рынке. В-третьих, курс рубля в пятницу хотя бы локально, вероятно, развернулся от своего стремительного укрепления. Если это так, инфляционный эффект в большей степени начет положительно влиять на акции. В-четвертых, похоже на то, что после затяжной коррекции готовы к повышению американские фондовые индексы. Хотя наш рынок максимально изолирован от глобального биржевого пространства, всё же какая-то корреляция с общемировыми тенденциями у него должна сохраниться.

( Читать дальше )

Покупка облигаций ХайТэк 01 в портфель высокодоходных облигаций PRObonds ВДО

- 19 мая 2022, 14:10

- |

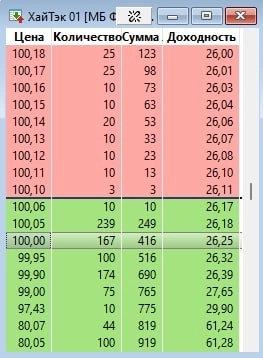

Облигации дебютного выпуска ООО «Хайтэк-Интеграция» добавляются сегодня в портфель PRObonds ВДО на 2% от активов. Покупка на первичном рынке по цене 100% от номинала.

В ближайшие дни, до завершения размещения, скорее всего, доля выпуска будет доведена до 3-4% от активов.

На иллюстрации стакан котировок на вторичном рынке сегодня на 14:05.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

( Читать дальше )

Третье подряд увеличение доли акций в портфеле PRObonds Акции

- 18 мая 2022, 07:11

- |

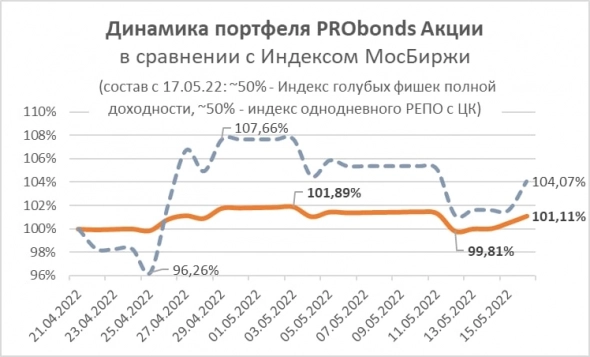

Третье подряд увеличение доли акций в портфеле PRObonds Акции. Сегодня она увеличится до 55% от активов. Остальные 45% — сделки РЕПО с ЦК. Ранее писал, что, скорее всего, вес акций не превысит половины от портфеля. Но, вероятно, рост фондового рынка, который мы наблюдаем, не ограничится достигнутыми рубежами. И всё же дальнейшем уводить долю акций в портфеле выше 60%, в любом случае нет ни цели, ни желания.

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

( Читать дальше )

В портфель высокодоходных облигаций PRObonds ВДО добавятся облигации МФК МигКредит

- 17 мая 2022, 08:42

- |

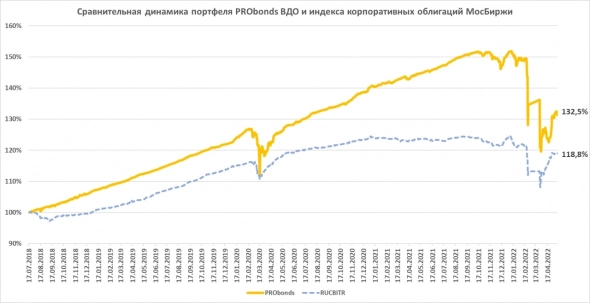

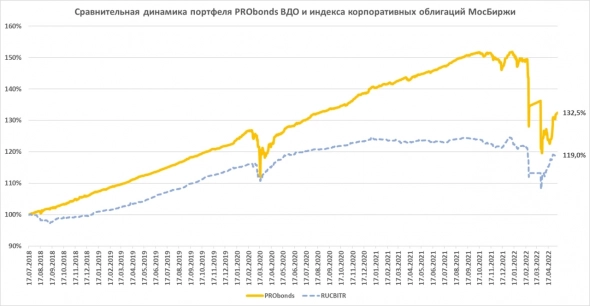

Принципиальных изменений динамики портфеля высокодоходных облигаций PRObonds ВДО c момента прошлой публикации не произошло. Портфель, как и раньше, теряет 12% с начала 2022 года, при этом поднялся от своих минимальных значений, зафиксированных в конце марта, на 10%. Средняя доходность к погашению входящих в портфель облигаций постепенно снижается вслед за восстановлением их цен и на 13 марта составила 25,3% (в конце марта это было 33%).

В портфеле расширяется число имен. В дополнение к недавно приобретенным облигациям девелопера Джи-групп (Джи-гр 2Р1) появятся облигации МФК МигКредит (МигКр 01К). Доля МигКредит составит 2% от активов. При этом будут уменьшены доли Позитив Технолоджиз, первого выпуска облигаций Лизинг-Трейда и Донского ломбарда. Доходность Позитива стала ниже доходности денежной позиции. Что до Лизинг-Трейда, данный выпуск активно амортизируется в этом похож на облигации МигКр 01К, амортизация которого начинается в июле по 4% от начальной суммы тела в месяц. Аналогично Позитиву, доля в Донском ломбарде снижается из-за низкой относительно всего портфеля доходности. Все сделки будут проводиться в течение 5 ближайших торговых сессий равными частями.

( Читать дальше )

Доля акций в портфеле PRObonds Акции сегодня увеличивается до 50%

- 17 мая 2022, 06:57

- |

Вчера в портфеле PRObonds Акции доля индекса акций была увеличена до 45% от активов. Сегодня она увеличится ещё, до 50%.

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

Не является инвестиционной рекомендацией.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Депозиты ушли к 12%, инфляция подступила к 18%, сделки РЕПО с ЦК - около 14%

- 16 мая 2022, 08:25

- |

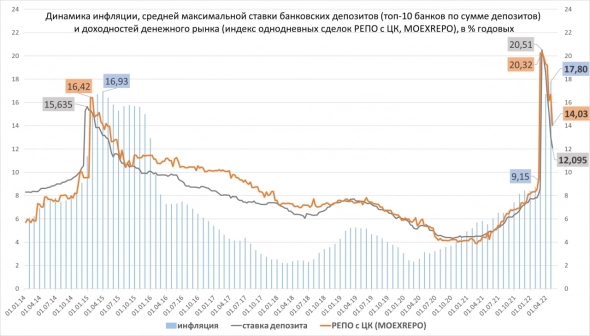

Росстат отчитался об инфляции по итогам апреля, а Банк России – о ставках банковских депозитов за первую декаду мая. Инфляция за последние 12 месяцев составила 17,8%. А депозиты в топ-10 банков по суммам их привлечения в среднем опустились до 12,095% годовых.

Ставка однодневных сделок РЕПО с ЦК, судя по индексу MOEXTEPO, держится вблизи 14%.

( Читать дальше )

Увеличение доли акций в индикативном портфеле PRObonds Акции с 40% до 45%

- 16 мая 2022, 07:31

- |

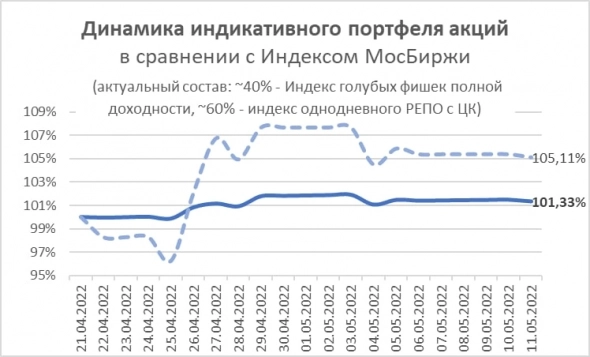

Сегодня в портфеле PRObonds Акции доля самих акций увеличится с ~40% до ~45% активов. Соответственно, доля свободных денег, размещенных в РЕПО с ЦК под актуальные 13,8-14,2% годовых, сократится до ~55%.

Доля акций повышается с момента появления портфеля 22 апреля. Тогда их начальная доля акций составила 10% от активов, в 27 и 28 апреля увеличилась до 30%, и достигла 40% 6 мая.

За почти полный месяц от своего старта портфель PRObonds Акции не принес особых результатов: прирост по итогам пятницы 13 мая – всего 0,05%. За это же время Индекс Мосбиржи прибавил 1,6%. Правда, и волатильность Индекса была кратно выше. Так, за последний месяц амплитуда колебаний Индекса МосБиржи превысила 9% от его среднего значения. Тогда как для портфеля PRObonds Акции она уложилась всего в 2%.

Доля акций может увеличиться в ближайшее время и до 50% от активов. Дальнейшее же ее увеличение уже сомнительно.

У меня нет даже приблизительного понимания, куда пойдет рынок акций в обозримой перспективе. Однако отдаленное будущее предполагает, что акции, как и прочие неденежные активы, будут впитывать в свои цены инфляционный виток, в котором мы сейчас находимся.

( Читать дальше )

Портфель PRObonds ВДО всё ещё теряет, но заметно сокращает потери

- 13 мая 2022, 07:37

- |

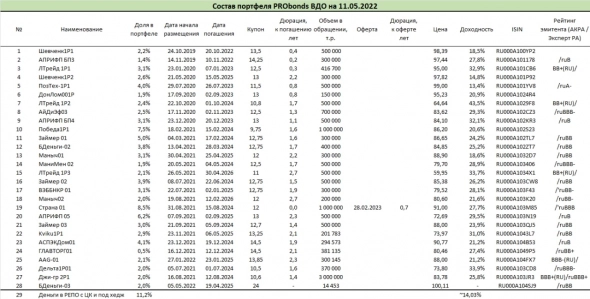

За последние 365 дней портфель высокодоходных облигаций PRObonds ВДО (прежнее название портфель PRObonds #1) потерял 8,3%. При этом результат портфеля постепенно выправляется, даже несмотря на нисходящую динамику фондового рынка. С начала 2022 года и по 11 мая потеря портфеля, оставшись двузначной, всё же сократилась до -12% (неделей ранее была -13%). От минимального значения, установленного 31 марта, портфель поднялся уже на 10%. При этом средняя доходность к погашению входящих в портфель облигаций на 11 мая составила 26%. В конце марта она достигала 33% и с того момента поступательно снижается вслед за подъемом облигаций.

( Читать дальше )

Портфель PRObonds Акции прибавил с конца апреля 1,3%

- 12 мая 2022, 08:01

- |

Индикативные портфелей, которые я и коллеги ведем, обретают упорядоченность, в т.ч. в названиях. Всего на сегодня ведется 3 портфеля: PRObonds ВДО (прежнее название PRObonds #1), PRObonds РЕПО с ЦК (прежнее название Портфель денежного рынка) и запущенный менее месяца назад PRObonds Акции. Каждый из портфелей опирается на открытую методологию расчета, учитывает транзакционные издержки и реальные рыночные цены и публикует операции до момента их совершения.

Индикативный портфель PRObonds Акции основывается на двух идеях. Первая: сложно обогнать индекс. Вторая: баланс акций и свободных денег способен снизить риск в большей степени, чем доходность.

Сейчас рынку акций я уделяю серьезное внимание. Поскольку с одной стороны акции в рублевом выражении понесли максимальные потери с 2008 года. С другой – инфляционный виток уже состоялся и может продолжиться, а рост цен со временем почти неизбежно сказывается и на рынке акций. Так что время входа в акции считаю неплохим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал