портфели probonds

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

- 11 марта 2025, 06:53

- |

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

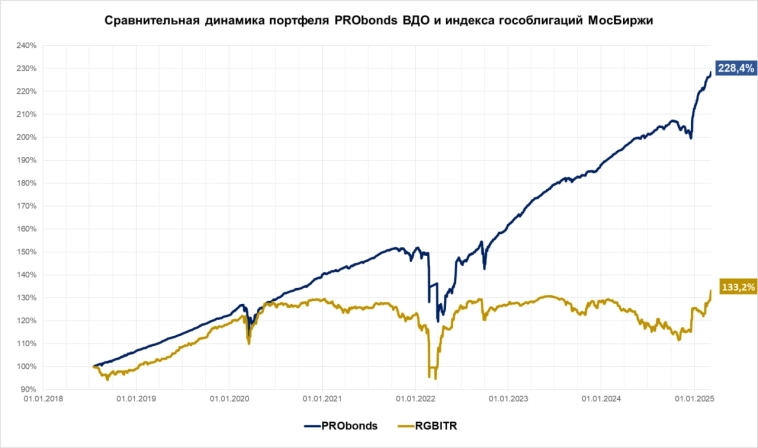

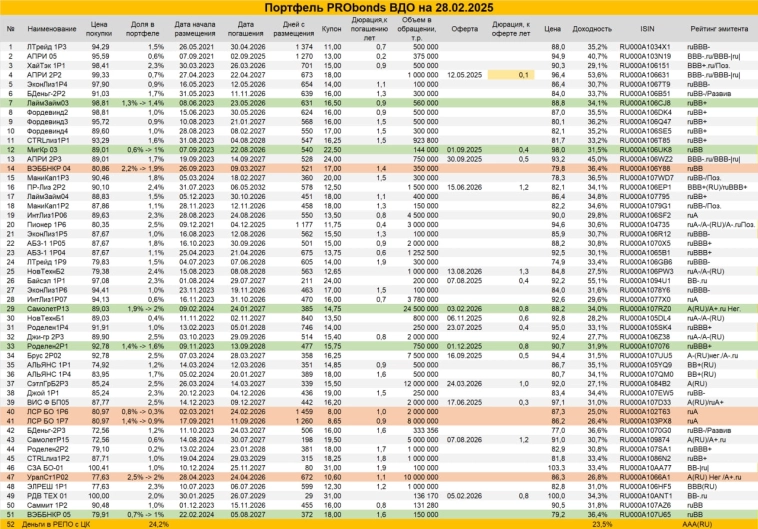

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

Cделки в портфеле ВДО. Немного меньше облигаций, немного больше денег

- 03 марта 2025, 09:15

- |

С декабря мы всё увеличиваем вес корзины облигаций в портфеле PRObonds ВДО (). Или увеличивали. Под конец наступившей недели облигаций в портфеле станет почти на 1% от активов меньше, денег в РЕПО с ЦК (эффективная ставка сейчас — около 23%) — больше.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию, начиная с сегодняшней.

( Читать дальше )

Доверительное управление в ИК Иволга Капитал. Стратегия ВДО: цель 2025 – 30%, тактика – консервативная

- 26 февраля 2025, 07:07

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Обновим результаты доверительного управления. Только для стратегии ВДО, это основная часть активов наших клиентов в ДУ.

По итогам почти 2 месяцев 2025 года имеем 35,4% годовых (в среднем для всех портфелей высокодоходных облигаций). Наша же модель – публичный портфель PRObonds – сделала больше, 42,7% в годовых. Обычно доверительное управление бывает впереди. Так что в какой-то момент догоним и перегоним. С другой стороны, позади и далеко теперь банковский депозит: здесь средняя ставка-2025 пока что 21,4%.

Практический для нас смысл этих цифр: заветная цель заработать 30% в нынешнем году становится ближе. Если на протяжении 1/6 года получили больше таргета, значит, создали первый запас на будущее, пусть и небольшой.

О тактике.

Мы ведем доверительное управление портфелями ВДО в близком соответствии с упомянутым публичным портфелем PRObonds ВДО.

( Читать дальше )

Акции. Время расставаться

- 25 февраля 2025, 06:52

- |

Всего за 2-3 месяца российский рынок акций пережил метаморфозу восприятия, от источника разочарований до источника надежд.

Сперва с мая по декабрь падение на -33%. Затем с декабря по февраль рост на 39%.

Чья угодно психика «поплывет».

Можем себя погладить по головке. В летнее падение ушли с минимумом акций в портфеле Акции / Деньги, зиму встретили с их максимумом (см. схему изменения долей акций и денег на диаграмме).

И вот, вчера в Альфа-Капитале сообщили, что российские акции могут прибавить еще 60-70% за 2025-26 гг. Уже не первый подобный прогноз, хотя их еще немного. Но будет больше. Новое направление аналитической мысли понятно. Очередная запоздалая попытка зацепиться за тренд, который уже состоялся. Ибо +39% – это не предстартовая разминка.

Послушай людей в галстуках и сделай наоборот – правило не строгое, но применимое.

Вот и мы, ставившие на риск, пожалуй, потихоньку будем сворачиваться.

Ждите сделок по сокращению корзины акций и увеличению веса денег в РЕПО с ЦК. Тем более, РЕПО по эффективной ставке давно стоИт выше 23% годовых.

( Читать дальше )

Новые сделки в портфеле ВДО. И несколько слов о том, для чего мы их совершаем

- 24 февраля 2025, 09:16

- |

В новой серии сделок публичного портфеля PRObonds ВДО минимум нового. Очередное перераспределение взаимных весов отдельных эмитентов и их бумаг. Сам список (сейчас в нем 31 имя) остается прежним.

Для чего эти постоянные мелочи? Там -0,5% (в лучшем случае), здесь +0,5%. Чтобы подстраиваться под неэффективности рынка. То одна бумага дает доходность выше рассчитанной нами средней, или ниже, то другая. Можно пренебречь, но вместе с частичкой выгоды. А на рынке облигаций пространство для заработка не так велико, чтобы отказываться от любых его составляющих.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию. Начиная с понедельника.

( Читать дальше )

Что будет происходить с валютой?

- 20 февраля 2025, 06:55

- |

Для держателей предположение не лучшее: отсюда, скорее, новое снижение. Либо здесь будет какая-то остановка. Но не внезапный разворот вверх.

Банальность, однако для разворота актива к росту почти необходимо, чтобы участники разочаровались в этом активе. Можно ли сказать такое о долларе, евро или юане? Наверно, нет.

И всё же. И даже с допущением, что юань еще опустится с нынешних 12,3 рублей до 12 и ниже, а доллар – с 90 до 85. Перспектива не в пользу рубля. Достаточно разницы в инфляции между национальной и резервными валютами. Которая продолжает накапливаться не в пользу рубля.

Ключевая ставка 21% одновременно и добавляет рублю крепости, и подтачивает его будущее. Т.к. это ставка, может, для рыночной, но в первую очередь госэкономики. В комбинации с инфляцией 11% и ростом ВВП 4% такая КС стимулирует льготное кредитование или прямое бюджетное субсидирование. Т.е. парадоксальным образом сама поддерживает инфляцию, если не разгоняет.

На короткой дистанции видим плюс для рубля. На длинной вряд ли.

( Читать дальше )

О портфеле ВДО в цифрах. И об универсальной логике инвестиций

- 19 февраля 2025, 06:56

- |

О публичном портфеле PRObonds ВДО в цифрах (давно не делал подобной расшифровки):

• 16,9% — накопленная доходность за последние 365 дней (для равнения, 17,9% — накопленная доходность банковского депозита за то же время).

• 30,1% — доходность портфеля к погашению (для сравнения, 20,46% — актуальная средняя ставка банковского депозита).

• 32,3% — средняя доходность к погашению входящих в портфель облигаций.

• 23,2% — эффективная доходность денег в РЕПО с ЦК (составляют ¼ активов).

• 0,8 года – дюрация портфеля. 1,1 года – дюрация входящих в портфель облигаций.

• A- — сводный кредитный рейтинг портфеля. BBB – средний кредитный рейтинг входящих в портфель облигаций.

Добавлю, за минувшие 12 месяцев портфель обогнал рынок на 9,1 п.п.: у Индекса Cbonds High Yield 7,8%, у нас 16,9%. Доходность портфеля имеет премию к средней доходности кредитного рейтинга «A-» +1,2% годовых (у рейтинга 28,8%, у портфеля 30,1%).

И еще немного. Максимальный вес 1 эмитента в портфеле – 2,9% от активов, отдельной позиции – 2,5%. Веса иногда нарушаются, но только временно и недолго, для целей спекуляций. Всего в портфеле 31 эмитент.

( Читать дальше )

Сделки в портфеле ВДО. Возвращаемся к увеличению веса облигаций и снижению веса денег

- 17 февраля 2025, 09:21

- |

На сей раз и по итогам сделок этой недели взаимные веса облигаций и денег в РЕПО с ЦК весьма заметно сдвинутся в пользу облигаций. Примерно на 1,5% от активов.

Есть желание увеличить позицию в РДВ Технолоджи (YTM 34,5%). Если это произойдет, сдвиг достигнет 2%. На деньги будет приходиться 24% активов. Минимальное значение для портфеля PRObonds ВДО с середины 2023 года.

Полностью исключаем Борец и пару бумаг с близкими офертами. В остальном — корректировки с целью удерживать или повысить доходность портфеля.

Все сделки — по 0,1% от активов для каждой из позиций за торговую сессию. Начинаем сегодня.

( Читать дальше )

Продолжение роста рынка акций более вероятно

- 14 февраля 2025, 07:01

- |

С учетом вчерашнего ралли и всего за неполные 2 месяца Индекс МосБиржи поднялся на 34% от нижней точки декабря.

Мы этим в основном воспользовались. Портфель PRObonds Акции / Деньги прибавил за то же время 17%. Вдвое меньше рынка, но с рынком же в сравнении наш портфель с весны по зиму почти и не упал. Так что от вершины конца мая далеки и рынок, и мы. Рынку до нее еще 10% восхождения. Портфель Акции / Деньги уже выше ее на 10%.

Отлично, что отечественный рынок может доставлять удивление не только неприятное. Неплохая, кстати, иллюстрация отношения широких масс и кругов к войне и миру.

Что дальше? Не назвал бы вчерашний рост эйфорическим. Растерянность во множестве экспертных комментариев говорит в пользу его продолжения. Да и рывок вверх вчера, несмотря на амплитуду, был не везде. Голубые фишки «выстрелили», а среди новых акций, продуктов недавних IPO, преобладали чувствительные продажи. В конце бычьего тренда обычно наоборот: внезапно и сильно растут низколиквидные и малознакомые имена.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал