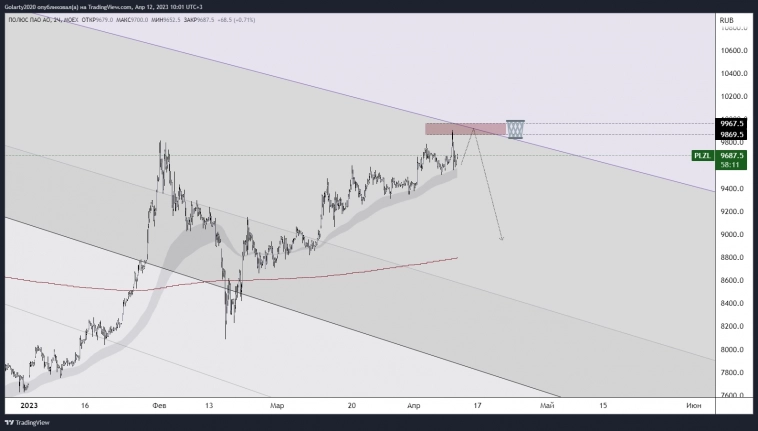

полюс золото

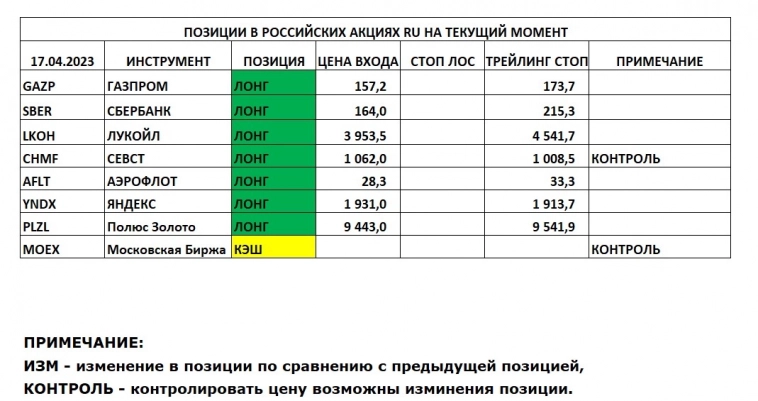

Позиции в РОССИЙСКИХ Акциях на 17.04.2023

- 17 апреля 2023, 11:25

- |

снимаем ранее выставленные СТОПЫ в Акциях ГАЗПРОМ, СБЕРБАНК, ЛУКОЙЛ, СЕВЕРСТАЛЬ, АЭРОФЛОТ, ЯНДЕКС, ПОЛЮС ЗОЛОТО и выставляем трейлинг СТОПЫ с учетом новой недели. Держим на контроле Акции СЕВЕРСТАЛЬ, МОСКОВСКАЯ БИРЖА возможно изменение позиции.

- комментировать

- 199

- Комментарии ( 0 )

Полюс - с оглядкой на прошлое

- 16 апреля 2023, 23:36

- |

По сообщениям Всемирного совета по золоту (WGC), в 2022 году центральные банки добавили к своим запасам колоссальные 1136 тонн золота на сумму около $70 ярдов, что намного больше, чем за любой год с 1967 года. При этом банковский кризис в США позволил котировкам драг металла вплотную подобраться к $2000 за унцию, вызвав интерес и к акциям золотодобытчиков. Сегодня у нас на разборе Полюс и его отчет за 2022 год.

Итак, выручка компании за отчетный период снизилась на 19,5% до 294,1 млрд рублей. Причина кроется в падении общих объемов реализации на 11% до 2,4 млн унций в 2022 году. Причем эмбарго на отечественного золота не дало ожидаемый еврокомиссарами эффект. А вот падение промпроизводства на Олимпиаде, Благодатном, Наталке, по заявлениям самой компании, как раз и стали основной причиной.

Ценовая конъюнктура в 2022 году сложилась не в пользу Полюса. Точнее так, если сравнить с каким-нибудь 2019 годом, то средняя цена реализации была выше процентов на 30. Однако за счет высокой базы 2021 года отчет вышел скромным. Тут стоит присмотреться к отчету компании за 1 квартал, который обещает быть куда лучше 2022 года.

( Читать дальше )

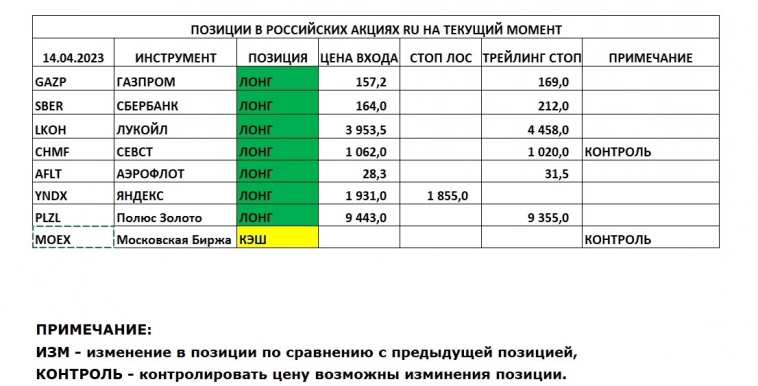

Позиции в РОССИЙСКИХ Акциях на 14.04.2023

- 14 апреля 2023, 10:20

- |

Позиции в РОССИЙСКИХ Акциях на 13.04.2023

- 13 апреля 2023, 10:43

- |

Позиции в РОССИЙСКИХ Акциях на 12.04.2023

- 12 апреля 2023, 20:36

- |

Полюс рассматривает AIX как одну из бирж для возобновления торгов расписками - Ренессанс Капитал

- 12 апреля 2023, 16:17

- |

Объём торгов: RUB 2 912 млн

В свободном обращении: 22,25%

По информации издания «Интерфакс», Полюс рассматривает листинг депозитарных расписок на бирже AIX в Астане. Финальное решение еще не принято.

По нашему мнению, компания придерживается планов возобновить торговлю расписками, и данная биржа может быть одним из вариантом (наряду с другими). Ожидаем, что Новатэк, также объявивший ранее о замене депозитарного банка, может рассматривать эту и/или другие биржи.Синицын Борис

«Ренессанс Капитал»

Полюс может довольно скоро вернуться к выплате дивидендов - Мир Инвестиций

- 12 апреля 2023, 14:17

- |

Небольшой позитив для настроений. Переход на альтернативные биржи после прекращения торгов на Лондонской фондовой бирже – позитивный шаг, поскольку Полюс стремится сохранить широкую базу инвесторов и закрепить свой международный статус.

Мы полагаем, что компания может довольно скоро вернуться к выплате дивидендов, чтобы восстановить дивидендную историю для новой базы инвесторов.Чуйко Кирилл

Казаков Дмитрий

БКС «Мир Инвестиций»

Полюс-Золото. Цель выполнена.

- 12 апреля 2023, 10:02

- |

🥇 #STOCKS #PLZL

UPDATE

Цель закрыта!

Возможно, что мы увидим ещё небольшой локальный перехай, после чего ожидаю хорошую коррекцию в область 8800-9000.

Отменой сценария с коррекцией послужит закрепление выше фиолетового угла Ганна.

Поздравляю тех, кто прислушался к идеи и (https://t.me/c/1392922148/3396) дотянул прибыль.

Фавориты — по-прежнему НЛМК, ОК РУСАЛ, Распадская и Мечел - Синара

- 11 апреля 2023, 20:36

- |

Мы по-прежнему позитивно относимся к большинству представителей сектора металлургии и горнодобывающей промышленности, принимая во внимание восстановление экономики Китая и ожидающееся в этом году возобновление выплаты дивидендов. В прошлом году многие компании, опасаясь санкций, прекратили делиться прибылью с акционерами и остановили дивидендные выплаты. За счет этого они накопили довольно большие запасы наличности и при относительно низкой долговой нагрузке могут обратить их в дивиденды. Кроме того, отметим продолжающийся рост цен на сталь и уголь, что должно оказать положительное влияние на котировки анализируемых нами компаний. После существенной коррекции в ценах на удобрения, связанной главным образом с нормализацией газовых котировок в хабе TTF и возобновлением производства в ЕС, мы понизили прогнозы по ценам на удобрения на 2023– 2025 гг., а также рейтинги по бумагам ФосАгро и Акрона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал