полезное

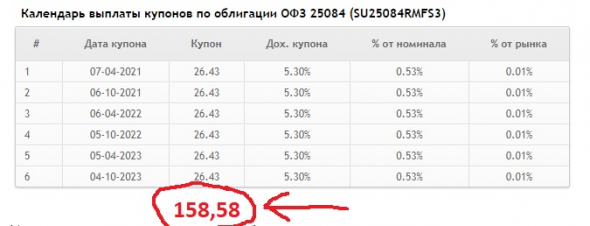

День добрый. Возможно ли как то сделать чтоб в разделе облигаций указывалась итоговая сумма всех оставшихся купонов, а то если их 40 - 50 шт складывать лень? Образец прилагаю.

- 29 января 2021, 04:57

- |

- ответить

- 249

- Ответы ( 0 )

Удобная смотрелка телег

- 16 декабря 2020, 23:11

- |

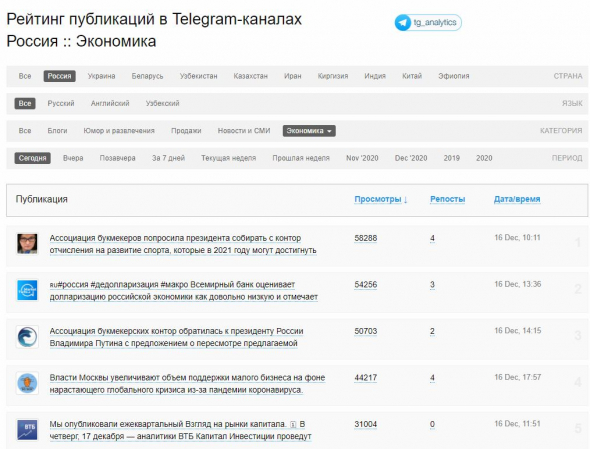

Например, так выглядит список самых просматриваемых постов в категории Экономика за сегодня:

Возможно, кому-нибудь пригодится в качестве дополнительного источника информации.

КАК БЫСТРО найти акции с БОЛЬШИМ потенциалом РОСТА СТОИМОСТИ (Два алгоритма и конкретные параметры)

- 14 декабря 2020, 12:48

- |

Интерактивный календарь мосбиржи

- 02 ноября 2020, 22:18

- |

Зацените - интерактивный календарь.

По сравнению с другими тупыми страницами сайта (например - ОИ или Список маркетмейкеров), страница календаря выглядит настоящим интеллектуальным прорывом. Она так сильно отличается от остальной тупизны сайта, что вызывает подозрение — может быть, какой-то добрый хакер сделал эту страницу? Если это так, то спасибо ему))

Как PE/VC-фонды оценивают инвестиции, часть 3

- 03 сентября 2020, 09:59

- |

Продолжаем! Это третий пост, первый здесь, второй здесь

4) Adjusted Present Value DCF + 5) WACC-based DCF

Это уже не просто метрики расчета доходности, а методы получения инвестиционной оценки, то есть ответа на вопрос “Сколько должен стоить проект?” Стартап или акция публичной компании.

Мы решили их объединить, потому что оба они, по сути, представляют собой один и тот же метод — метод дисконтированных денежных потоков (discounted cash flow, DCF).

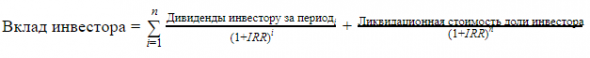

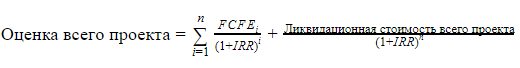

В чем суть. Помните уравнение, которое решается численными методами?

Вот это:

Его можно переписать так:

( Читать дальше )

Как PE/VC-фонды оценивают инвестиции, часть 2

- 01 сентября 2020, 22:50

- |

Продолжаем! Предыдущий пост здесь

2) Gross internal rate of return (IRR) — валовая внутренняя норма доходности

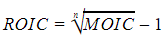

Посложнее, но если под рукой Эксель, то тоже совсем не сложно. Давайте сначала возьмем MOIC и вычислим из него доходность (в процентах годовых) на вложенный капитал (return on invested capital, ROIC) за весь инвест-период.

Делается это так:

Длина инвест-периода в годах обозначена здесь n. ROIC это доходность, которую мы заработаем при условии, что все причитающиеся нам дивиденды мы получим в конце инвест-периода. Но обычно это не так, дивиденды мы получаем регулярно, и по мере получения они куда-то реинвестируются, зарабатывая нам дополнительную копеечку. Возникает новый вопрос: “Какой процент годовых мы заработаем за весь инвест-период с учетом графика получения дивидендов, если мы будем их реинвестировать?”

Этот процент годовых и есть IRR (gross в заголовке означает — до вычета различных комиссий, которые обычно нужно заплатить в связи с заключением инвестиционной сделки). Чтобы его вычислить, нужно решить вот такое уравнение:

( Читать дальше )

Как PE/VC-фонды оценивают инвестиции, часть 1

- 01 сентября 2020, 22:42

- |

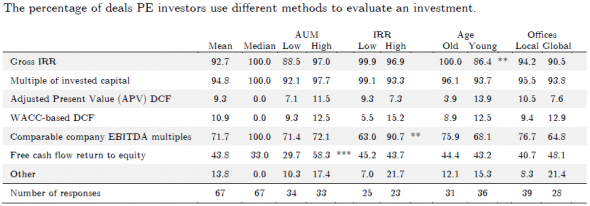

В любопытной статье от сотрудников National Bureau of Economic Research авторы опросили 79 американских PE-фондов на предмет, как те принимают инвестиционные решения, и как управляют своими портфелями. Помимо прочего, авторы спросили, какими метриками инвестиционной оценки пользуются фонды. Вот что ответили респонденты:

Аналогичные метрики в своей работе используют и венчурные инвесторы, и инвесторы в акции публичных компаний. Сами по себе эти метрики не отвечают на вопрос, куда вкладываться, и вкладываться ли вообще. Вкладываться надо туда, где есть высокая ожидаемая доходность и низкий риск потери денег. Перечисленные метрики — это по сути набор способов рассчитать ожидаемую доходность и узнать кое-что о рисках.

Давайте разберемся, что это за метрики, и какая из них лучше (заранее скажу ответ — никакая конкретно, используйте ту, которая вам больше нравится). Пойдем в немного другом порядке, чем они указаны в таблице — от самой простой к самой сложной. И заодно исследуем, как эти метрики связаны между собой.

( Читать дальше )

Уведомление ФНС об открытии счета зарубежом (шаблон)

- 15 июля 2020, 23:16

- |

Но само собой pdf от ФНС не содержит полей для ввода, чтобы быстренько вбить данные ровно в квадратики.

Пришлось исправить эту проблему самому, потому что знаю что мне потом нужно будет повторять эту процедуру.

Первый вариант для ФЛ, кто пишет за себя с автозаполнением повторяющихся полей, набором значений по умолчанию и обязательные поля отмечены красным чтобы вы не пропустили.

Второй вариант без автозаполнения просто с полями ввода по квадратикам.

Для использования вам нужен бесплатный Adobe Acrobat Reader DC. Возможно другие читалки PDF поддерживают тоже ввод в предподготовленные поля, но я не знаю.

Файл распространяется as is, ответственность ни за что не несу.

Как определить, какую долю Х в вашем бизнесе можно отдать партнеру

- 13 июля 2020, 18:00

- |

Статья The Equity Equation by Paul Graham

paulgraham.com/equity.html

Как определить, какую долю Х в вашем бизнесе можно отдать партнеру

Если в результате передачи доли прибыль на вашу оставшуюся долю увеличивается в более чем 1/(1 — X) раз, то передача доли выгодна. Если менее, то невыгодна

Например, вы передаете 30%, у вас остается 70%. Это значит, что прибыль на ваши 70% должна вырасти не менее чем в 1/(1 — 30%) = 1.43 раза

Проверяется умножением 70% на 1.43 (получается обратно 100%). Это уровень, при котором сделка по передаче доли для вас окупается

Посчитайте на досуге, во сколько раз может вырасти ваша личная прибыль, если всё пойдет по плану. Главное, чтобы она не падала

Следствие. Если результат «пограничный», то нужно обдумать, насколько сильно улучшается в результате сделки ваше положение по какому-либо другому параметру, кроме финансового. Если ухудшается, то сделку следует отклонить

Больше контента — в нашем Телеграм-канале: https://t.me/carissa_capital

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал