поглощение

Сериал на выходные: «Наследники»

- 29 сентября 2023, 20:43

- |

Привет!

Сегодня хочу поделиться впечатлениями от сериала «Наследники».

О чем сериал:

«Наследники» – история семьи Рой, владеющей международным медийным конгломератом Waystar Royco. Глава компании – Логан Рой (частично вдохновлен медиамагнатом Рупертом Мердоком) попадает в больницу с инсультом, а его дети начинают борьбу за лидерство и власть.

По ходу сюжета главные герои сталкиваются с внутренними конфликтами, амбициями и финансовыми вопросами, образуют временные альянсы и не стесняются в средствах для достижения цели. Слияния и поглощения, семейные и корпоративные интриги, отношения с акционерами.

Создатели сериала обращались к консультантам по богатству и постарались показать максимально реалистично быт ультрабогачей.

Вопрос наследования компаний в скором времени будет актуален и для наследников российского бизнеса. А пока – можно насладиться «Наследниками».

( Читать дальше )

- комментировать

- 541 | ★1

- Комментарии ( 3 )

Softline приобрела АКБ "Барьер" для укрепления своих позиций в сегменте защищенных систем - ТАСС

- 10 июля 2023, 09:23

- |

Softline приобрела разработчика защищенных средств вычислительной техники АКБ «Барьер» с целью укрепить свои позиции в сегменте заказчиков с повышенными требованиями к защите информации.

Слияние позволит Softline предлагать экосистему продуктов для защищенных систем и более широко охватывать клиентов, которые придают большое значение безопасности. Компания стремится занять лидерскую позицию в этой области.

Источник: https://cbonds.ru/news/2396723/?

Правительство России представило поправки для защиты миноритарных акционеров от поглощений - Ведомости

- 30 мая 2023, 09:25

- |

Поправки предусматривают обязанность связанных лиц направлять миноритариям предложение о выкупе акций при достижении определенного уровня контроля. Также предлагается расширить круг акционеров, имеющих право на обязательную оферту. Поправки будут унифицировать правоприменительную практику, но могут вызвать споры и судебные разбирательства.

Источник: www.vedomosti.ru/economics/articles/2023/05/30/977577-pravitelstvo-gotovit-reformu-mehanizma-zaschiti-minoritariev-aktsionernih-obschestv

О слиянии ГМК и Русала

- 09 июля 2022, 20:34

- |

В недавнем интервью Потанин рассказал о предложении Русала по слиянии компаний. Давайте разложим по полочкам эту новость: ГМК поступило предложение от Русала о слиянии и Потанин дал зелёный свет на его обсуждение. Первой моей реакцией было "зачем". Зная особенности обоих компаний они не получат заметной производственной и финансовой выгоды. Это же говорит и Владимир Олегович:

«Мы всегда отрицательно относились к такого рода слияниям, поскольку не видели и не видим по-прежнему каких-либо производственных синергий. То есть у нас разные конкурентные преимущества».

Таким образом сами участники процесса соглашаются, что с позиции компаний здесь перспектив особых нет. А в чём же есть?

Потанин прикрывает обсуждения зелёной повесткой. В моём понимании это именно прикрытие, т.к. в последнем абзаце своём интервью было только два слова про бизнес — «субсидии» и «акционеры». А в защиту от санкций я также не верю — обе компании имеют стратегическую важность для своих рынков и исключить их из рынков без значительного ущерба для мировой экономики невозможно. Можно нанести ущерб точечно, как это делается с Русалом, но целиком выключать их глупо.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 19 )

Илон Маск, Twitter и ядовитые пилюли

- 18 апреля 2022, 12:15

- |

Возможно, вы уже слышали, что Илон Маск — самый богатый человек на планете с состоянием около 220 миллиардов долларов — раскрыл информацию о своём владении долей компании Twitter, равной 9,2%. Это огромная доля, стоимость его акций $TWTR составляет примерно $3 млрд. Илон вмиг стал крупнейшим акционером компании (мы не считаем Vanguard — просто потому что это коллективные деньги американских пенсионеров, а не какой-то частный фонд).

Маску этого оказалось мало, и он опубликовал официальное предложение о выкупе всех акций компании с рынка по $54 — это примерно на 35% выше, чем цена его изначальной покупки.

Казалось бы, акционерам Twitter радоваться надо! +35% на ровном месте, и можно по хорошей цене продать акции не самой успешной в финансовом отношении компании. Но в пятницу состоялось заседание совета директоров, на котором было принято очень редкое решение, у которого в мире корпоративных финансов есть громкое название — Poison Pill (ядовитая пилюля).

( Читать дальше )

📈 Акции Pinterest взлетели на 15% в среду - PayPal может купить компанию

- 20 октября 2021, 19:19

- |

👉 PayPal может купить социальный интернет-сервис. Акции выросли более чем на 9%, в пике — на 15%. Торги останавливали из-за волатильности.

👉 PayPal обсуждал приобретение компании по потенциальной цене около 70 долларов за штуку. Таким образом компания оценивается в $39 млрд. Выходит, что PayPal может купить компанию с премией к рынку

👉 Pinterest — социальный интернет-сервис, фотохостинг, позволяющий пользователям добавлять в режиме онлайн изображения, помещать их в тематические коллекции и делиться ими с другими пользователями.

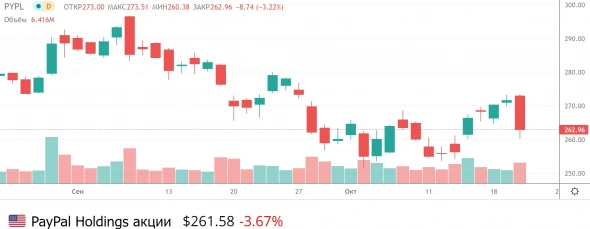

Акции самого PayPal упали на 3% в среду:

( Читать дальше )

Netflix покупает разработчика игр Night School Studio

- 30 сентября 2021, 08:25

- |

Netflix (NFLX) объявила, что поглощает разработчика видео игр Night School Studio, известного по игре Oxenfree. Финансовые условия сделки не раскрываются. Игры Night School доступны на всех консолях, в т.ч. Xbox, PS5 и Nintendo Switch. Таким образом, Netflix впервые добавляет в свою линейку «немобильные» игры. Mike Verdu, вице-президент Netflix, в сообщении указывает, что компания рада присоединить команду Night School, которая ставит перед собой цель – вывести игровое повествование на новый уровень. Netflix создаёт собственную библиотеку эксклюзивных игр, которые будут включены в подписку.

Ранее также во вторник Netflix сообщила, что пользователям устройств на Android в Европе станут доступны новые мобильные игры: «Stranger Things: 1984», «Stranger Things 3: The Game», «Card Blast», «Teeter Up» и «Shooting Hoops». Netflix в видит играх новый источник роста базы подписчиков, сравнивая это с переходом к созданию собственного контента.

( Читать дальше )

За поглощение финтеха Afterpay Limited компания Square заплатит 29 млрд $

- 02 августа 2021, 11:53

- |

Представители Square (SQ) объявили о подписании соглашения по покупке финтеха Afterpay Limited за 29 млрд $. Ожидается, что сделка будет закрыта в первом квартале следующего года. По условиям сделки, акционерам Afterpay за каждую бумагу получат 0,375 акций Square Class A.

Благодаря поглощению Square станет владельцем глобальной платформы Afterpay, работающей по схеме «Покупай сейчас, плати потом» (BNPL). Платформа Afterpay нужна Square, так как компания стремится включить схему BNPL в свои финансовые продукты, что повысит их ценность для конечного потребителя.

Дэн Долев, аналитик Mizuho Securities, подтвердил рекомендацию «Buy» по акциям SQ с целью $380. В настоящее время бумаги Square имеют консенсус-рейтинг «Moderate Buy» со средней целевой ценой $288.80, что подразумевает доходность для трейдеров и инвесторов 16,8%.

Square купит сервис рассрочки Afterpay за $29 млрд

- 02 августа 2021, 08:59

- |

👉 Платежная компания Square Джека Дорси договорилась о выкупе всех акций австралийского кредитного оператора Afterpay в обмен на собственные акции оценочной стоимостью в $29 млрд

👉 Сделку, которая обещает быть крупнейшей в истории Австралии, планируется закрыть в первом квартале 2022 года

👉 Акционеры получат 0,375 акций Square в обмен на одну акцию Afterpay. Премия составил 30% из расчета цены акций обеих компаний на момент закрытия

👉 В рамках сделки Square проведет вторичное размещение акций на Австралийской фондовой бирже (ASX)

👉 Afterpay, также известная на европейских рынках под брендом Clearpay, позволяет продавцам реализовывать свои товары в рассрочку. Square намерена интегрировать подобную возможность в эквайринг и в платежное приложение Cash App

www.reuters.com/technology/square-buy-australias-afterpay-29-billion-2021-08-01/

General Electric покупает компанию AerCap за 30 млрд $

- 28 июля 2021, 12:16

- |

Министерство юстиции США и Европейская комиссия одобрили покупку лизинговой авиакомпании AerCap (AER) корпорацией General Electric (GE) за 30 млрд $.

Поглощение приведет к появлению финансового гиганта, способного оказать огромное влияние на всю авиационную отрасль. Аналитики считают, что сделка между AerCap и General Electric может спровоцировать серию слияний и поглощений в секторе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал