повышение ставки

На фоне общего безумия и бессмысленных заклинаний о том, что всё в принципе неплохо, повышение ставки выглядит уже сложившейся миленькой традицией, особенно для госбанков — Олег Дерипаска

- 15 августа 2023, 18:04

- |

А по поводу ставки: на фоне общего безумия и бессмысленных заклинаний о том, что всё в принципе неплохо и даже, наверно, будет ещё лучше (главное ничего не делать и ничего не менять), повышение ставки выглядит уже какой-то сложившейся традицией. Может, и не такой праздничной, как Новый год, но всё равно такой миленькой, особенно для немногих государственных банков.

t.me/olegderipaska

- комментировать

- 593

- Комментарии ( 1 )

Сегодняшнее повышение ставки ЦБ РФ лишь временно замедлит кровотечение — Reuters

- 15 августа 2023, 12:29

- |

«Сегодняшнее повышение ставок лишь временно замедлит кровотечение», — сказал Лиам Пич, старший экономист по развивающимся рынкам Capital Economics в Лондоне.

«России будет трудно привлечь приток капитала из-за санкций», — сказал он, добавив: «И у нас мало возможностей для валютных интервенций – у центрального банка есть некоторые размороженные активы в юанях и золотые резервы, но планка для их использования, вероятно, будет высокой».

www.reuters.com/markets/europe/russian-central-bank-hikes-rates-by-350-bp-12-extraordinary-meeting-2023-08-15/

Индекс гособлигаций RGBI реагирует на повышение ставки потерями в ценах облигаций. Доходности гособлигаций превышают 11,5% — РБК

- 15 августа 2023, 11:50

- |

Цикл падения индекса российских гособлигаций RGBI длится уже 13-ую торговую сессию подряд — с 28 июля.

Накануне при уровне 124,58 пункта торги закрылись со средневзвешенной доходностью индекса 10,84% годовых с учетом купонного дохода.

Самая высокая доходность за последние десять лет по индексу российских государственных облигаций RGBI при показателе 107,51 пункта была зафиксирована 22 марта 2022 года на уровне 15,1%.

quote.ru/news/article/64dabe399a79474cebbb65c9

Годовая инфляция в США показала наименьший рост более чем за два года, что может говорить о завершении цикла повышения ставок — Reuters

- 29 июля 2023, 15:56

- |

Улучшение инфляционной среды было подкреплено другими данными в пятницу, показавшими, что расходы на рабочую силу показали наименьший рост за два года во втором квартале, поскольку рост заработной платы замедлился. Экономика переходит в режим дезинфляции, при этом потребительские цены резко снизились в июне, а инфляция производителей снизилась.

"Вспышка инфляции сходит на нет быстрее и с меньшими последствиями для рынков труда, чем экономисты могли себе представить всего год назад", — сказал Кристофер Рупки, главный экономист FWDBONDS в Нью-Йорке. «Это означает, что политики, скорее всего, могут пропустить повышение ставки на предстоящем сентябрьском заседании».

Индекс цен расходов на личное потребление (PCE) увеличился на 0,2% в прошлом месяце после роста на 0,1% в мае, сообщило Министерство торговли.

( Читать дальше )

ФРС пытается удержаться на двух стульях

- 23 марта 2023, 15:12

- |

ФРС повышает процентную ставку, чтобы сделать вид, что идёт борьба с инфляцией (а у инвесторов не должно быть сомнений в этом, иначе инфляция будет расти дальше) и устаканить начинающиеся проблемы в банковском секторе — следствие своей же политики повышения. При этом ФРС, ясное дело, пытается сделать вид, что это же, «не количественное смягчение».

Короче, момент истины всё ближе.

Меня удивляет следующее:

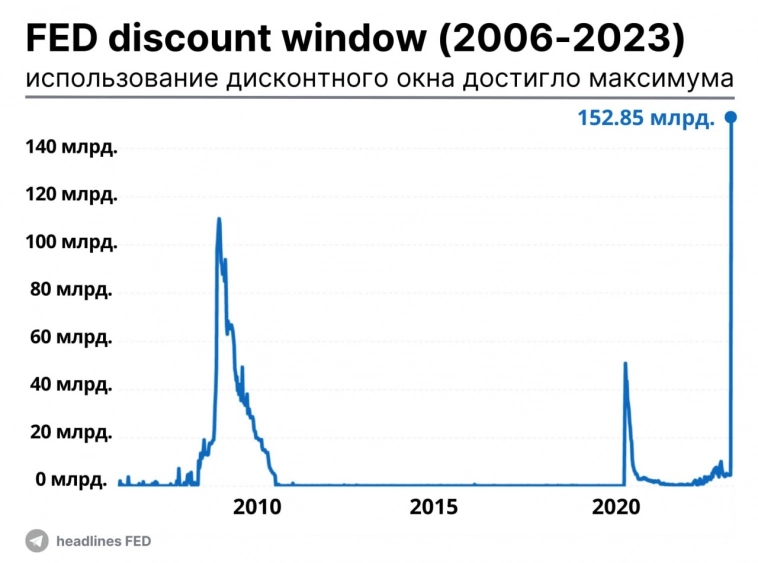

1.Предоставление ликвидности через discount window вышло на невиданную прежде высоту. Для справки, discount window — это последнее прибежище для банков в США.

2. Снова запустили валютные свопы — такое было в 2020 году, когда положение было очень скверное.

( Читать дальше )

Жесть ФРС в сравнении с историческими примерами

- 14 октября 2022, 17:13

- |

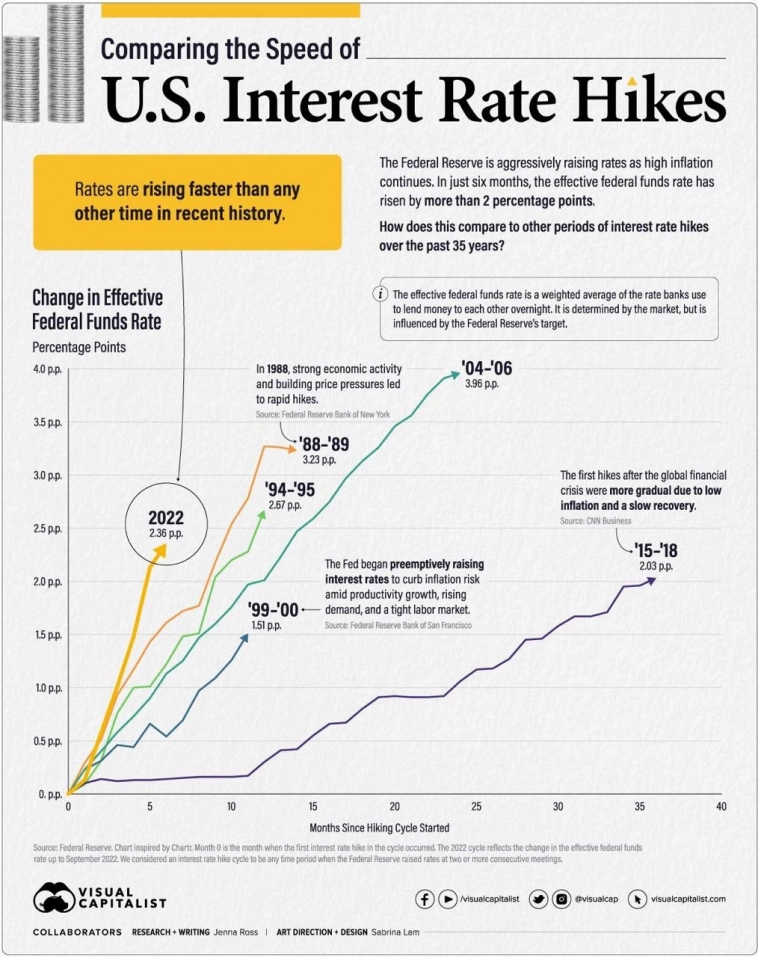

Интересный график отражающий динамику текущего цикла повышения процентных ставок ФРС в сравнении с прошлыми циклами. В этот раз очень динамичный старт, самый резкий в современной истории. Но вспомним почему так. Потому-что затянули со стратом убеждая всех и себя что инфляция временная весь 2021 год, а теперь приходится догонять разрушая финансовые рынки. Это называется FED policy error (ошибка политики ФРС)

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

далее перевод сопроводительной публикации

Сравнение скорости повышения процентных ставок в СШАПоскольку инфляция в США остается на рекордном уровне за много десятилетий, Федеральная резервная система агрессивно повышает процентные ставки. Фактически, ставки выросли более чем на два процентных пункта всего за шесть месяцев.

( Читать дальше )

Байден, Сальман, Путин: обсудим нефть.

- 17 июля 2022, 10:08

- |

( Читать дальше )

Доходность акций при повышении ставки ФРС

- 01 февраля 2022, 09:20

- |

статья от Бена Карлсона, CFA

По моим подсчетам, Федеральная резервная система повышала свою краткосрочную базовую процентную ставку примерно 100 раз с 1970 года.

Это больше, чем примерно 85 раз, когда они снижали процентные ставки за это время.

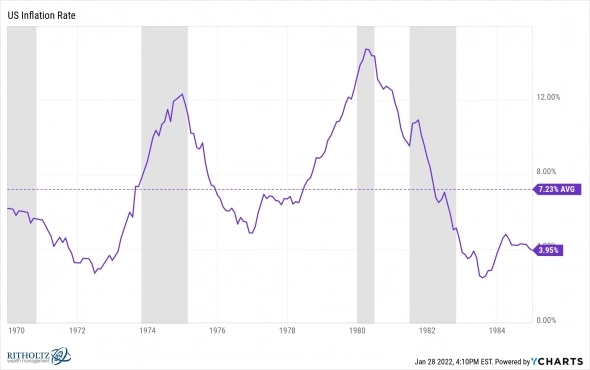

Основная часть этих повышений ставок произошла в период с 1970 по 1984 год, когда Федеральная резервная система, возглавляемая Полом Волкером, яростно повышала ставки, чтобы замедлить безудержную инфляцию.

В начале 1971 года краткосрочные ставки составляли менее 4%. К 1981 году они взлетели до 20%. ФРС не валяла дурака. К 1984 году ставки все еще были близки к 12% и не опускались ниже 5% до 1991 года.

Есть причина, по которой ФРС потратила большую часть этого времени на ужесточение денежно-кредитной политики. Инфляция в среднем превышала 7% в год с 1970 по 1984 год:

( Читать дальше )

Банк России ожидает значительного повышения ставок

- 17 декабря 2021, 08:35

- |

Экономисты ожидают повышения ключевой ставки Банком России на 100 базисных пунктов в пятницу 17 декабря.

Рост цен по-прежнему более чем вдвое превышает целевой показатель центрального банка

«Неожиданный скачок инфляционных ожиданий до нового рекорда в декабре станет важным фактором для центрального банка», — сказала Ольга Беленькая, экономист инвестиционной компании «Финам» в Москве. «Повышение на 100 базисных пунктов уже включено в ожидания рынка, что более важно, так это сигнал для предстоящих встреч».

Ожидания более высоких ставок держали цены на российские государственные облигации под давлением, и доходность была близкой к самой высокой с конца 2018 года. Ястребиный сигнал в пятницу может спровоцировать дальнейшие продажи. Тем временем рубль выиграл от жесткой политики центрального банка — наряду с ростом цен на нефть — и в этом году он стал одним из лучших на развивающихся рынках, несмотря на опасения по поводу новых санкций на фоне конфликта вокруг Украины.

«Есть шанс, что если это повышение составит 100 базисных пунктов, то оно будет последним», — сказала Ирина Лебедева, экономист банка «Уралсиб» в Москве.

Отметив инфляцию как серьезную проблему, президент Владимир Путин ранее в этом месяце призвал к действиям, чтобы вернуть ее к целевому показателю в следующем году.

Пока центральный банк заявляет, что ожидает снижения инфляции до 4-4,5% к концу 2022 года, но некоторые экономисты предупреждают, что рост цен может оставаться повышенным еще дольше.

Будут ли еще повышения ставки в 2022 году?

Я полностью доволен решением ЦБ поднять ставку

- 24 октября 2021, 12:05

- |

Так вот, что конкретно мне нравится в решении ЦБ и почему меня совершенно устроит продолжение роста ставок:

— сейчас кеш припарковал на накопительных счетах и в фонде VTBM, то есть с ростом ставок их доходность растет без проседания стоимости

— наметил большой список длинных ОФЗ (более 10), чтобы можно было прикупить ближе к окончанию периода роста ставок

— возможно, будет возможность зафиксировать вкусные ставки по срочным депозитам (но банки тоже не дураки, эти лазейки уже прикрывают)

— может быть просядет рынок акций, это просто ахринительно, меня интересуют наши акции по низким ценам

— с укреплением рубля есть возможность прикупить валютные или квази-валютные активы в бОльшем объеме за ту же самую зарплату

Короче, если вы с головой, только и остается подставлять карман под поток растущей прибыли. А если вы не можете извлечь выгоду из решения ЦБ, похоже, вы форумом ошиблись.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал