Блог им. Asket001

Доходность акций при повышении ставки ФРС

- 01 февраля 2022, 09:20

- |

статья от Бена Карлсона, CFA

По моим подсчетам, Федеральная резервная система повышала свою краткосрочную базовую процентную ставку примерно 100 раз с 1970 года.

Это больше, чем примерно 85 раз, когда они снижали процентные ставки за это время.

Основная часть этих повышений ставок произошла в период с 1970 по 1984 год, когда Федеральная резервная система, возглавляемая Полом Волкером, яростно повышала ставки, чтобы замедлить безудержную инфляцию.

В начале 1971 года краткосрочные ставки составляли менее 4%. К 1981 году они взлетели до 20%. ФРС не валяла дурака. К 1984 году ставки все еще были близки к 12% и не опускались ниже 5% до 1991 года.

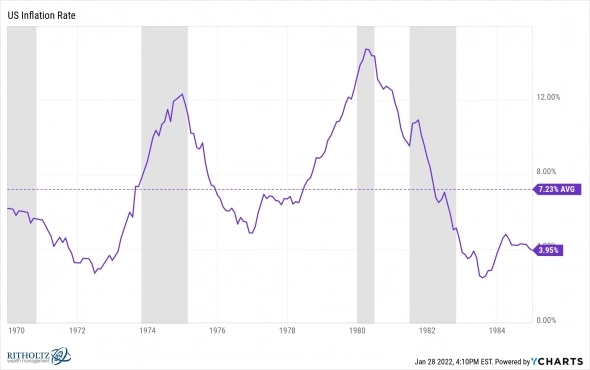

Есть причина, по которой ФРС потратила большую часть этого времени на ужесточение денежно-кредитной политики. Инфляция в среднем превышала 7% в год с 1970 по 1984 год:

Инфляция в США с 1970г по 1985г

Это период, который включал четыре рецессии, две из которых были более или менее преднамеренно вызваны ФРС (в начале 1980-х годов).

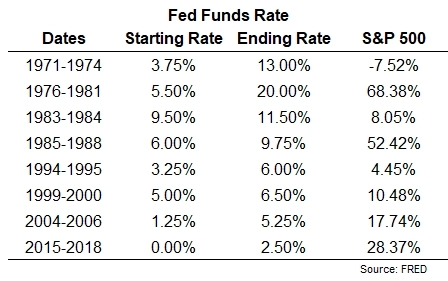

Если мы разобьём все эти повышения ставок с течением времени на более долгосрочные циклы, то на самом деле их было не так уж много. Я насчитал 8 с 1970 года. Вот они с соответствующей доходностью фондового рынка в условиях роста ставок:

Второй столбец — ставка ФРС на начало периода, третий столбец — ставка ФРС на конец периода, четвертый столбец — доходность S&P 500 за данный период

Удивительно, но акции относительно хорошо держались во время прошлых циклов повышения ставки. Средняя общая доходность за эти периоды составила 23%.

Однако для этих данных требуется немного дёгтя.

Акции упали почти на 50% в 1973-74 годах.

Индекс вырос в 1981 году, но упал на 27% в результате жестокого медвежьего рынка, который продолжался до 1982 года (который включал вышеупомянутую рецессию, вызванную ФРС).

Период 1985-1988 годов включает в себя крупнейший однодневный крах за все время в октябре 1987 года, когда рынок упал на 34% за неделю.

Неожиданное повышение ставки в 1994 году напугало рынок облигаций не меньше, чем рынок акций. Индекс S&P 500 быстро скорректировался на 8,5% в начале 1994 года из-за этого, но рынок облигаций США (-6,4%) и мусорных (высокодоходных) облигаций (-7,7%) распродали почти на столько же.

Ставка по ФРС оставалась повышенной на протяжении большей части 1990-х годов, но была снижена после российского долгового кризиса 1998 года. Затем ставки были снова повышены во второй половине 1999 года и в первой половине 2000 года, когда лопнул пузырь доткомов.

Рынок был сокращен вдвое на медвежьих настроениях 2000-2002 годов.

Краткосрочные ставки достигли самого низкого уровня за всю историю (на тот момент) в 1% после рецессии 2001 года, краха фондового рынка и 11 сентября. Затем последовал цикл повышения 2004-2006 годов. Акции хорошо держались в этот период, но достигли пика 15 месяцев спустя, перед Великим финансовым кризисом (ипотечный кризис).

Следующая серия повышений ставок началась в 2015 году, после 7 лет 0%-ных ставок после кризиса 2008 года. Они поднялись всего на 2,5% в это время произошел небольшой медвежий цикл, который достиг дна в канун Рождества 2018 года, когда ФРС дала понять, что они изменят курс.

Таким образом, в то время как фондовый рынок демонстрировал относительно приличную доходность, во время повышения ставки ФРС в прошлом, результаты в этих циклах роста и вокруг них были не такими уж стабильными и спокойными.

Это имеет смысл, когда вы думаете о причинах повышения ставок ФРС. Обычно это происходит, когда экономика перегревается, спекуляции процветают или инфляция превышает тенденцию.

Сегодня мы набрали 2 балла из 3 (инфляция, безудержные спекуляции), что является причиной того, что ФРС собирается предпринять еще одну серию повышений ставок.

Я полагаю, что инвесторы, возможно, знают, что волатильность имеет тенденцию возникать, когда ФРС повышает ставки,

Доходности по краткосрочным облигациям выросли. Спекулятивные акции потерпели крах, и фондовый рынок переживает небольшую коррекцию.

И самое сумасшедшее, что ФРС еще даже не повысила ставки!

Даст ли это им немного времени? Будут ли они терпеливы? Или на этот раз инфляция имеет большее значение?

Честно говоря, я не знаю.

Что я точно знаю, так это то, что ставки намного ниже, чем были для большинства повышательных циклов в прошлом, поэтому имеет смысл, что инвесторы нервничают.

Это не обязательно означает конец света, но имеет смысл, что волатильность повышена.

Будет ли это продолжаться?

Опять же, я не знаю. Я думаю, это зависит от того, что включено в цены на фондовом рынке на данный момент.

Теперь в этом уравнении важны не только процентные ставки. Возможно, что на этот раз инфляция является главной причиной волатильности.

(Примечание от Intelligent Investments. Цены на фондовом рынке зависят от многих факторов, не только от ставок и инфляции, было бы наивно делать выводы и составлять портфель исключительно основываясь на текущих ставках, инфляции или какого либо отдельного мультипликатора. Как видно из статистики которую привёл Бен Карлсон, S&P 500 показывал достаточно не плохие результаты во время циклов повышения, хоть и приходилось платить своими нервами в моменте. Ставки больше влияют на облигации чем на акции, при повышении ставок облигации в цене падают и их доходность повышается, поэтому есть смысл сокращать долю облигаций в портфеле когда ставки на очень низких уровнях. В любом случае, составляйте свой портфель исходя из своих финансовых целей, временного горизонта и риск-профиля.)

Мой телеграм канал: Intelligent Investments

теги блога Никита Рюмин

- ARKK

- Asset Allocation

- buy and hold

- DeFi

- Dow

- etf

- FXCN

- Rivian Automotive

- s&p-500

- S&P500

- Squid Coin

- ажиотаж

- акции

- акции роста

- акции стоимости

- акции США

- биткоин

- будущее

- бычий рынок

- Джон Богл

- диверсификация

- диверсификация портфеля

- доходность

- доходность акций

- защита от инфляции

- золото

- игра в кальмара

- инвестирование без убытков

- инвестирование в акции

- инвестирование для начинающих

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестиции для чайников

- индексное инвестирование

- индексные фонды

- индикатор Баффета

- инфляция

- ипотека США

- история

- итоги 2021

- итоги года

- книги для трейдеров

- книги об инвестировании

- книги об инвестициях

- книги по инвестициям

- книги про инвестирование

- когнитивные искажения

- Коррекция S&P500

- кризис

- криптобиржи

- криптовалюта

- криптовалюта падает

- криптономика

- крипторынок

- кэти вуд

- кэш

- мобильный пост

- мы все умрём

- Насим Талеб

- Нассим Талеб

- недвижимость

- недвижимость в США

- обзор книги

- Облигации

- Облигации РФ

- одураченные случайностью

- ожидание сделки

- падение акций

- падение индексов

- пассивное инвестирование

- пассивные инвестиции

- переоцененные акции

- прогноз

- процентные ставки США

- пузырь доткомов

- пузырь на фондовом рынке

- разумные инвестиции

- распределение активов

- рецензия на книгу

- риск

- Россия - Китай

- Россия - Украина

- санкции

- санкции возможные последствия

- татнефть

- Татнефть преф

- торговля акциями

- трейдинг

- трейдинг для начинающих

- Финансовая грамотность

- Финансовая независимость

- финансовый пузырь

- фондовые индексы США

- фондовые рынки

- фондовый рынок

- фондовый рынок сша

- фундаментальный анализ

- черные лебеди

- шорты

- эйфория на рынках

когда повысят — фонда в космос)))