Блог им. Asket001 |Факторное инвестирование: популярное, но ошибочное

- 14 февраля 2022, 12:58

- |

За последнее десятилетие мы стали свидетелями роста (и падения) многих различных инвестиционных концепций, поскольку инвестиционные фирмы и ученые ищут волшебную формулу, которая может генерировать стабильную прибыль, в то же время избегая тяжелой работы, которая в действительности требуется для получения этой прибыли. К сожалению, большинство быстро понимают, что волшебной формулы успеха не существует, поэтому вместо этого внимание переключается на простое создание продаваемых инвестиционных продуктов. Мы бы сказали, что, к сожалению, сегодня большая часть финансовой индустрии почти полностью ориентирована на продажу инвестиционных продуктов, а не на получение наилучшей долгосрочной прибыли для клиентов.

Одной из наиболее популярных из этих недавних концепций является «Факторное инвестирование», которое за последнее десятилетие зарекомендовало себя как высокооплачиваемая инвестиционная стратегия, собирая активы на миллиарды долларов. Многим фирмам было легко выводить этот продукт на рынок и продавать, поскольку он опирается на авторитетных ученых и обладает впечатляющей математической поддержкой. Однако в реальном мире эта концепция сталкивается со значительными недостатками, которые вызывают серьезные вопросы о ее обоснованности, когда речь заходит о возможности получения стабильной долгосрочной прибыли.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Рецензии на книги |Невероятно Уменьшающаяся Альфа. Ларри Сведроу

- 06 февраля 2022, 11:06

- |

Intelligent Investments

Привожу краткий конспект книги:

Бета — это показатель волатильности акций или определённого сектора по отношению к рынку в целом. 1 = стандартный рыночный риск. 2 = 2-кратный рыночный риск, т.е. ваш портфель будет двигаться в 2 раза сильнее рынка.

Бета = волатильность

Альфа – избыточная доходность инвестиций по сравнению с доходностью базового индекса (альфа отражает умения управляющего).

20% активных менеджеров получили положительную альфу в 90-х годах. Это число сократилось до 2% сегодня.

Почему? Потому что рынок стал более эффективным. Его труднее эксплуатировать. То, что было источниками «альфы», исчезло, резко снизив способность генерировать альфу. Оставшаяся конкуренция будет становиться все лучше и лучше, потому что оставшиеся мужчины и женщины более искусны, чем люди, которые играли раньше ". 90% торговли осуществляется институциональными инвесторами, которые знают, что они делают. И все больше денег уходит на то, чтобы погнаться за тем сокращающимся источником альфы, который доступен.

( Читать дальше )

Блог им. Asket001 |Быстрый риск и медленный риск

- 28 января 2022, 13:30

- |

статья от Nick Maggiulli

В инвестировании и в жизни существует два вида рисков — быстрый риск и медленный риск.

Быстрый риск — это то, что попадает в заголовки газет. Это то, о чем нас предупреждают каждый день:

Не садитесь за руль не пристёгнутым.

Не изменяйте своему супругу.

Не используйте слишком много кредитных средств.

Причина этого проста — последствия быстрого риска являются немедленными и обычно разрушительными. Вы получите серьезную травму. Вы разводитесь. Вы разоряетесь. Существует серьезный разрыв между тем, какой была ваша жизнь до и после того, как материализовался быстрый риск.

С другой стороны есть медленный риск. Медленный риск — это накопление неправильных решений, которые в конечном итоге приводят к нежелательному результату. У кого-то развивается болезнь после длительного неправильного образа жизни. Кто-то проигрывает инфляции держа всё в наличных, в ожидании крупного обвала.

( Читать дальше )

Рецензии на книги |Всё о распределении активов Р.Ферри

- 18 января 2022, 13:58

- |

Привожу summary на книгу (книга в первую очередь написана для американцев, но и вы можете подчерпнуть много полезного):

Как нация, мы недостаточно откладываем на пенсионные счета, чтобы компенсировать сокращение пособий по социальному обеспечению и других традиционных источников дохода

10% инвестировать от дохода до налогообложения является хорошей целью для большинства людей (спорное утверждение, вставка от Intelligent Investments)

Инвесторы, как правило, страдают от чрезмерной самоуверенности

Вы не cможете успешно определять правильное время входа (выхода)на рынок. Если Нобелевские лауреаты пытались и потерпели неудачу (Long-Term Capital Management), какие у вас шансы? А во время медвежьего рынка акции обычно снижаются гораздо быстрее, чем растут во время бычьего рынка.

Хорошая идея состоит в том, чтобы выбрать статический процент акций, облигаций, альтернативных инвестиций, которые соответствуют вашим целям, временному горизонту и риск — профилю, а затем поддерживать это распределение в течение долгого, долгого, долгого времени. И восстанавливать баланс по мере необходимости.

( Читать дальше )

Блог им. Asket001 |Dollar cost averaging или маркет тайминг?

- 26 ноября 2021, 10:18

- |

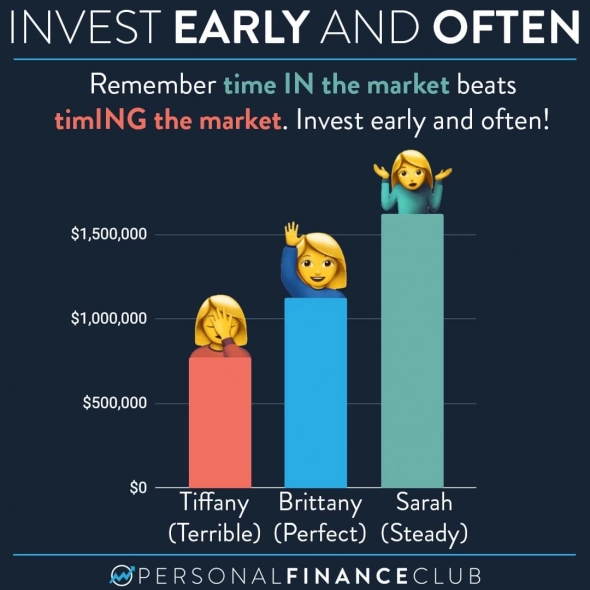

Интересная история про 3-ёх подружек: Tiffany, Brittany, Sarah.

Они инвестировали по 200$ в месяц в период с 1979 по 2020г. в S&P 500 ( история основана на реальных данных).

Они придерживались стратегии купил и держи, но покупали акции по разному. Tiffany и Brittany пытались «поймать дно» и купить по дешевле, а Sarah просто покупала когда появлялись деньги.

За 41 год они вложили по 99000$ каждая, но итоговый результат у них разный.

Tiffany оказалась самым худшим предсказателем и покупала всегда на пиках перед падениями, её итоговый результат составил

773 358$ ( за 41 год).

Brittany в отличие от Tiffany оказалась более успешной. Она смогла купить на дне ипотечного кризиса и в марте 2020г. после ковидного армагеддона.

Её капитал составил 1 123 573$ (получше чем у Brittany)

Sarah не вникала в рыночные новости и аналитику, а просто покупала акции когда появлялись деньги на протяжении 41 года, её итоговый результат составил внушительные 1 620 708$

( Читать дальше )

Блог им. Asket001 |Несколько уроков от горе трейдера

- 20 ноября 2021, 11:38

- |

Пару недель назад я потерял 108 462 доллара за день. Довольно дико, не правда ли? Это примерно вдвое больше моей годовой зарплаты. Достаточно денег, чтобы купить хорошую машину. Внести солидный первоначальный взнос за дом. Отправится в кругосветное путешествие. Удивительно, но покончить с собой мне не хотелось. Я был в Питтсбурге, навещал своего друга Такера, когда это случилось. Я вошел в его комнату и сказал: “Ну, это было чертовски глупо с моей стороны, да?” Затем я продал акции, которые сильно упали в цене, пошел в спортзал и продолжил свой день.

Когда я впервые начал работать в UPS в марте 2020 года, я превратил 10 тысяч долларов в 30 тысяч долларов за полторы недели. Я действительно думал, что в 22 года нахожусь на вершине мира. Я сделал ставку на крах рынка, и я был прав. Проблема была в том, что я думал, что он будет продолжать падать, но у рынка было своё мнение на этот счёт. Эти 30 тысяч долларов снова упали до 10 тысяч долларов к концу апреля. После этого я внес 6 тысяч долларов в Roth IRA (аналог ИИС) для долгосрочных инвестиций. Я собирался быть “ответственным”. Но азарт взял верх и я начал торговать своими пенсионными деньгами снова и снова, и

( Читать дальше )

Блог им. Asket001 |Как инвестировать, не зная будущего?

- 14 ноября 2021, 10:49

- |

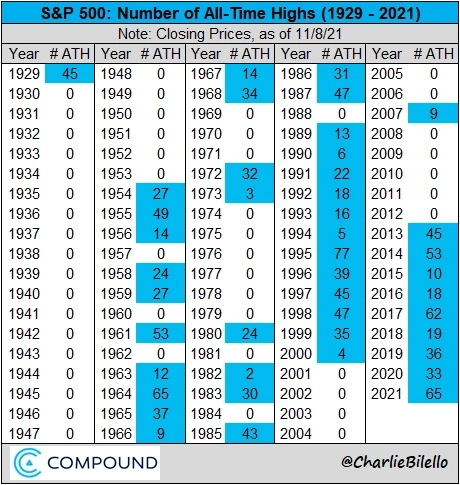

Классная статья от Чарли Биллело

На носу конец года, а это время бесконечных прогнозов и целевых цен различных классов активов в 2022г.

S&P 500 достигнет...

Доходность облигаций составит...

Нефть будет стоить..

Биткоин улетит в стратосферу...

И бла, бла, бла со всех углов!

У такого контента удивительно огромная, неискушённая, жаждущая знаний аудитория.

К сожалению, если вы думаете, что «финансовые гуру» способны точно предсказывать направление движения цен на разные классы активов, то спешу вас расстроить, НИКТО НЕ ЗНАЕТ БУДУЩЕГО!

Индекс S&P 500 65 раз бил рекордные максимумы в 2021 году и вырос более чем на 25 % в годовом исчислении.

В конце 2020 года сколько ведущих экспертов предсказали эти достижения?

Ровно НОЛЬ! Среди крупных инвест домов с Уолл-стрит (напомню что там трудятся выпускники престижных ВУЗов страны) самая высокая ценовая цель в 4400 пунктов на 300 пунктов ниже, чем та, где сегодня торгуется S&P 500 (4700).

( Читать дальше )

Блог им. Asket001 |Зачем активничать?

- 02 сентября 2021, 13:06

- |

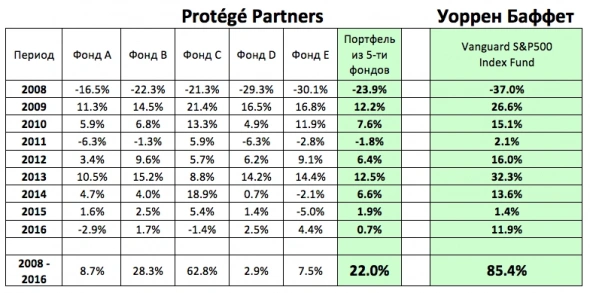

Интересно, какой результат они показали в сравнении с S&P 500?

В период с 1997 по 2021г. частный инвестор вкладывающий в S&P 500 переиграл хедж фонды на 222%, а с 2011 по 2020г. на 205%.

Можно вспомнить знаменитое пари Уоррена Баффета в 2007г. он публично заявил что никто из профессионалов не сможет составить портфель хотя бы из пяти хедж-фондов, которые за десять лет обгонят по доходности индекс S&P 500 с учетом всех комиссий и сборов.

Вызов приняла только инвестиционная компания Protégé Partners в лице управляющего активами Теда Сейдса. Представители Protégé Partners отобрали для участия в пари пять фондов, в портфеле которых в общей сложности представлено около 100 хедж-фондов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс