пауэлл

Спаситель фонды и человечества. Обзор на предстоящую неделю от 13.09.2020

- 13 сентября 2020, 22:49

- |

По ФА…

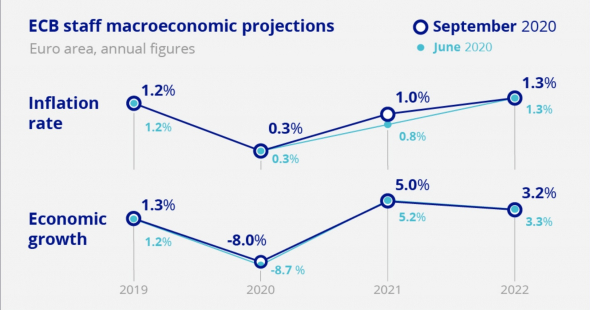

Заседание ЕЦБ

Заседание ЕЦБ было проходным и практически нивелировало опасения участников рынка по возможным действиям ЕЦБ для предотвращения роста курса евро.

Лагард несколько раз заявила о том, что курс роста евро негативно влияет на инфляцию, а инфляция является целью мандата ЕЦБ, поэтому члены ЕЦБ обсудили рост курса евро в ходе заседания.

Лагард заявила, что ЕЦБ продолжит внимательно следить за развитием ситуации, включая динамику курса евро, но не смогла подтвердить свои вербальные угрозы возможностью конкретных действий.

Прогнозы ЕЦБ по инфляции не были пересмотрены на понижение:

( Читать дальше )

- комментировать

- 6.5К | ★4

- Комментарии ( 13 )

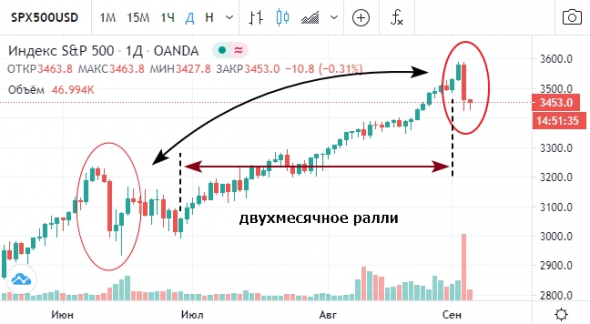

Последние две торговые сессии прошедшей недели обеспокоили инвесторов своим стремительным падением

- 08 сентября 2020, 20:11

- |

Добрый день, уважаемые Инвесторы!

( Читать дальше )

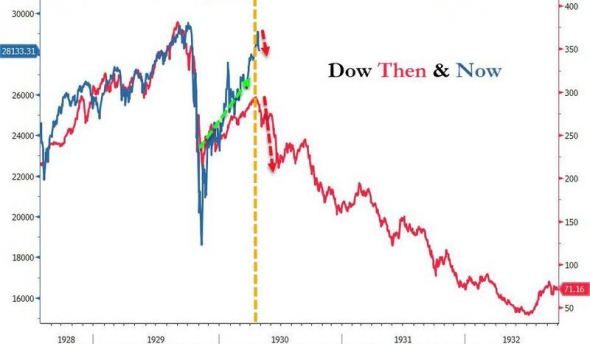

Мое вью по рынку в паре графиков

- 07 сентября 2020, 17:05

- |

Ожидания:

(Ожидаемая большинством инвесторов динамика фондового рынка США.)

Реальность:

( Читать дальше )

Блеф ЕЦБ. Обзор на предстоящую неделю от 06.09.2020

- 06 сентября 2020, 23:02

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за август вышел уверенно сильным.

В первой реакции корреляция была исходя из влияния нонфарма на решение ФРС, рост доллара отразил снижение ожиданий участников рынка на новые монетарные стимулы ФРС.

Впоследствии доллар упал на восстановлении аппетита к риску, но очевидно, что отчет по рынку труда усилит отсутствие желания членов ФРС к запуску новых монетарных стимулов на сентябрьском заседании.

Ключевые компоненты отчета по рынку труда США:

— Количество новых рабочих мест 1.371K против 1.400K прогноза, ревизия за два предыдущих месяца -39К: за июнь до 4,781 млн против 4,791 млн ранее, за июль до 1,734 млн против 1,763 млн ранее.

— Уровень безработицы U3 8,4% против 10,2% ранее;

— Уровень безработицы U6 14,2% против 16,5% ранее;

— Уровень участия в рабочей силе 61,7% против 61,4% ранее;

— Рост зарплат 4,7%гг против 4,7%гг ранее (ревизия вниз с 4,8%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,5 ранее.

( Читать дальше )

Текущий уровень фондового рынка и улучшающиеся экономические отчеты, не дают ФРС принять решение по новым стимулам

- 31 августа 2020, 20:15

- |

На прошедшей неделе Пауэлл заявил, что текущая цель по инфляции будет привязана к «среднему значению 2%», что означает возможность его превышения на некоторое время. Тем не менее, как ФРС будет контролировать это превышение и как долго оно возможно, глава центрального банка не уточнил. При этом ФРС отныне будет ставить цель по достижению максимальной занятости (как минимум до уровня до пандемии ~3.5%) выше, чем цели по инфляции.

( Читать дальше )

Итоги заседания ФРС / Рынок в ожидании «Второй волны» / Что будет с Долларом?

- 31 августа 2020, 18:41

- |

The show must go on. Обзор на предстоящую неделю от 30.08.2020

- 30 августа 2020, 22:17

- |

По ФА…

На уходящей неделе:

Выступление Пауэлла на Джексон-Хоул

Пауэлл огласил выводы глобального обзора пересмотра политики ФРС, главным следствием которого стала корректировка целей двойного мандата ФРС в отношении инфляции и занятости.

Теперь ФРС ставит цель по достижению максимальной занятости выше цели по инфляции, т.е. фактически отвергает кривую Филлипса при принятии решений о повышении ставки, считая, что рост рынка труда может не сопровождаться ростом инфляции.

В отношении второй цели мандата ФРС будет стремиться достичь инфляции, «которая со временем достигнет 2,0%», с этой целью ФРС допустит умеренное превышение цели по инфляции в 2,0% в течение некоторого времени для компенсации более ранних периодов, когда инфляция была постоянно ниже цели в 2,0%.

По сути, изменения чисто косметические и не требуют одобрения Конгресса, злоупотребление отклонениями от целей мандата могут трактоваться как нарушение закона, т.е. если ФРС ошибется в отношении инфляции ещё раз и допустит галопирующий рост инфляции, то следствием в будущем может стать упразднение ФРС и принятие решений по монетарной политике на основании математических формул, за что выступают многие республиканцы.

( Читать дальше )

Несколько замечаний по вчерашнему выступлению Пауэлла…

- 28 августа 2020, 15:17

- |

Ну что ж, вчера американский ЦБ, в лице его главы Джереми Пауэлла, формально подтвердил, что корректирует цель монетарной политики. Если раньше ФРС таргетировал конкретный уровень инфляции, то теперь будет таргетировать среднюю инфляцию.

Решение было широко ожидаемым, однако хотелось бы сделать несколько замечаний по поводу того, зачем это было нужно и как сдвигаются ожидания по циклу повышения ставок.

Согласно отчету ФРС под названием «Ревью монетарной политики», решение обосновано тем, что американская экономика вступает в «новую нормальность», которая характеризуется следующими наблюдениями:

- Продолжает снижаться производительность (выпуск на работника), а население стареет.

- Снижается гипотетическая нейтральная процентная ставка (при которой ВВП и инфляция растут «ровным» темпом), т.е. фаза нормализации политики укорачивается.

- Повышение трудовых ресурсов (т.е. уровня участия в рабочей силе) становится одной из приоритетных задач. Кстати, прошлая декада монетарного стимулирования смогла раздуть много номинальных показателей и приподнять некоторые реальные показатели, но именно LFPR, загадочным образом, остался на низком уровне, а с пандемией рухнул еще ниже:

( Читать дальше )

Как правильно читать заявления Пауэлла

- 27 августа 2020, 19:29

- |

Заседание глав мировых ЦБ является ключевым событием недели

- 25 августа 2020, 17:41

- |

Данные по мобильности от Google и расходы потребителей США (мониторинг трат по банковским картам) показывают замедление восстановления экономики в последние недели. К примеру, вышедшие в пятницу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал