пауэлл

ФРС сигналит о развороте в Долларе

- 28 января 2021, 16:57

- |

☝🏻Вчерашнее заседание ФРС было особенным, так как – это первое заседание ФРС при новом президенте Байдене.

ФРС после вчерашнего заседания оставил процентную ставку без изменений на уровне 0%-0,25% и голосование по ставке было единогласно – тут совершенно нет ничего удивительного, так как процентная ставка изменится только после того, как инфляция выйдет за 2% процентный уровень и продержится там какое-то время.

В целом в заявление ФРС и слова на пресс-конференции Пауэлла звучали одинаково, мол видим много риска и этот риск такой рисковый, что риск не риск, но мы кроме 0-вых ставок продолжаем ежемесячную скупку активов на $120 миллиардов. Смысл заявлений о рисках в том, чтобы инвесторы были уверенны в том, что скупка активов и 0-вые ставки продолжат стимулировать экономику и дальше, но на самом деле эти заявления равносильны тому, если бы мне посоветовали выпить таблетку от головной боли после того, как головная боль уже прошла.

( Читать дальше )

- комментировать

- 599

- Комментарии ( 6 )

Новый рассвет. Обзор на предстоящую неделю от 24.01.2021

- 24 января 2021, 22:58

- |

По ФА…

Заседание ЕЦБ

ЕЦБ ожидаемо сохранил политику неизменной, но из сопроводительного заявления исчезла формулировка о необходимости тщательного мониторинга курса евро.

Тем не менее, Лагард в ходе пресс-конференции постоянно напоминала о важности курса евро и его влиянии на рост инфляции, которая является главной и единственной целью ЕЦБ согласно мандату.

Лагард сообщила, что краткосрочные экономические перспективы по-прежнему покрыты мраком неопределенности и зависят от темпов вакцинации, баланс рисков направлен вниз, но менее выражен.

Меры карантина окажут негативное влияние на ВВП Еврозоны в 1 квартале, но декабрьские прогнозы ЕЦБ по-прежнему соответствуют ситуации, т.к. негатив был компенсирован другими факторами, в частности достижением соглашения по Брексит и заменой Трампа Байденом.

Лагард ожидает рост инфляции в начале года, но по причине роста цен на энергоносители и повышения НДС в Германии, внутренний рост инфляции останется низким.

На вопрос о контроле кривой доходности ГКО стран Еврозоны Лагард ответила, что ЕЦБ не привязан к конкретной цифре, но доходности ГКО стран Еврозоны являются одним из показателей, входящих в понимание благоприятных финансовых условий.

( Читать дальше )

Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

Теперь стала понятна стратегия ФРС. Главное из выступления главы ФРС

- 14 января 2021, 21:20

- |

Риторика ФРС резко изменилась СЕЙЧАС для того, чтобы инфляционными ожиданиями помочь инфляции расти. Если инфляция будет расти резкими темпами, то тогда ФРС будут тормозить стимулы, но медленный переход инфляции за 2% не заставит ФРС тормозить стимулирующие меры.

❗️Единственное, что меня сильно тревожит — это эффект базы, так как инфляция весной 2020 сильно падала, а сейчас растёт и весной будет расти из-за стимулов ФРС, может быть тот самый резкий рост инфляции из-за сезонного фактора, стимулов ФРС и Байдена, вакцинации, восстановления экономической активности и так далее.

🔥Я не меняю свой прогноз по инфляции в США, торможению стимулирующих мер и коррекции на рынках весной.

🗣Главное из речи Пауэлла:

▪️Мы хотим, чтобы инфляционные ожидания были закреплены на уровне 2%.

▪️Нам нужно будет увидеть рост инфляции выше 2% на какое-то время.

( Читать дальше )

Обзор рынков, про риски. Тем, кто в акциях: рекомендую написать для себя критерии выхода и всегда иметь при себе эту шпаргалку (чтобы придерживаться Вашей стратегии)

- 11 января 2021, 10:19

- |

S&P500 = 3824 (+0,55%), NASDAQ = 13201 (+1,03%), DJ = 31097 (+0,18%).

С утра 11 января настрой на рынках медвежий.

На telegram с 08 декабря 2020г. пишу что сильный уровень 73р. за доллар и покупал доллары по 73р.

Стоит вспомнить о рисках:

- рынки высоко над скользящей средней,

- P/E S&P500 около 40 при среднем историческом 16

- резкий рост корпоративных и гос. долгов(падение казначейских облигаций США от 10 лет и рост их доходности от 1% годовых говорит об инфляционных ожиданиях) (рынок облигаций обычно — опережающий индикатор рынка акций),

- ниже 88 индекс доллара не шел, попытки отскока индекса доллара (рост индекса доллара — это почти всегда risk off)

- падение драг. металлов на прошлой неделе (драг. металлы идут в направлении рынка акций): с августа 2020г., среднесрочный тренд на рынке драг. металлов перестал быть растущим,

- слабость рубля: рубль не рос на фоне роста нефти почти на 10%

- 30% компаний средней капитализации в США — это компании — «зомби» (доналоговая прибыль выше, чем стоимость обслуживания долга), задумайтесь: когда ставки будут расти, вырастет стоимость обслуживания долга, как платить ??? Волна банкротств? Выход из долговых проблем через очищение рынка от неплатежеспособных компаний (прохождение через медвежий рынок) ?

- Пауэлл (глава ФРС ДО ФЕВРАЛЯ 2022г.) обещал низкие ставки на годы, при этом 12 голосующих членов ФРС назначаются и смещаются (при наличии причин) Президентом Байденом, провал основной задачи ФРС (контроль за средней инфляцией 2%) может стать причиной замены Байденом тех членов ФРС, которых назначил Трамп.

( Читать дальше )

Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

- 20 декабря 2020, 23:07

- |

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

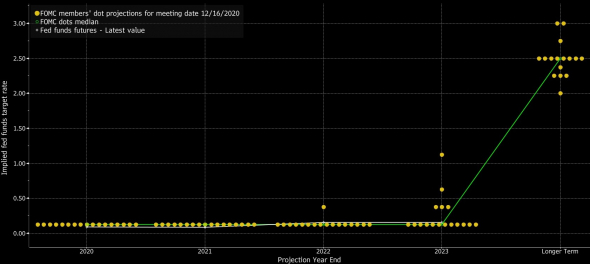

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

( Читать дальше )

Йеллен вновь аккомпанирует ФРС. Обзор на предстоящую неделю от 13.12.2020

- 13 декабря 2020, 23:20

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение об увеличении размера программы PEPP на 500 млрд. евро до 1,85 трлн. евро и продлил срок её действия как минимум до марта 2022 года, а реинвестирование в рамках программы PEPP продлится минимум до конца 2023 года.

ЕЦБ смягчил условия кредитования по TLTRO и увеличил количество аукционов, также увеличив количество операций PELTRO.

Смягчение правил залога было продлено до июня 2022 года.

Все решения ЕЦБ оказались на нижней границе ожиданий рынка и не могут привести к росту евро, ибо были учтены в котировках ранее.

Перед оглашением решения ЕЦБ доходности ГКО стран Еврозоны снижались, особенно южных стран, доходности 10-леток ГКО Испании даже упали на отрицательную территорию, но решение ЕЦБ не смогло закрепить эту тенденцию и очевидно, что пузырь на долговом рынке Еврозоны превысил все пределы.

Новые экономические прогнозы ЕЦБ оказались лучше ожиданий рынка:

( Читать дальше )

Байден делает ход конем. Обзор на предстоящую неделю от 29.11.2020

- 29 ноября 2020, 23:36

- |

По ФА…

Протокол ФРС

Обсуждение в протоколе ФРС большей частью касалось будущего программы QE.

Хотя члены ФРС признали, что на момент заседания 5 ноября корректировка покупок активов не требовалась, они согласились в том, что обстоятельства могут измениться и в «какой-то момент» возникнет необходимость внесения изменений в «руководство вперед».

Большинство членов ФРС высказались за переход к ориентированным на результаты рекомендациям по покупке активов, которые увязывают горизонт, на котором, как ожидает ФРС, будет проводится покупка активов, с экономическими условиями.

Этот горизонт также должен быть скоординирован с прогнозами членов ФРС по траектории ставок, оба инструмента должны способствовать целям мандата ФРС в отношении максимальной занятости и средней инфляции на 2%.

ФРС заявил, что может сохранить текущую степень стимула по покупке ГКО США, уменьшив размер покупок при переходе на покупки более долгосрочных ГКО, указав на пример ВоС.

Но, при необходимости, ФРС может увеличить темпы покупок или покупать ГКО США с более длительным сроком погашения без увеличения размера своих покупок или с той же скоростью и тем же составом в течение более длительного периода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал