пандемия коронавируса

Вакцинировался

- 26 июля 2021, 11:29

- |

Не смотря на все когда-то

температуру

кашель

и прочее

паспортные данные только нужны и еще один номерок(нужны лишь номера, сами документы даже не смотрят)

Ну держись теперь доллар!

Давайте теперь разгоним каментами кто такой же смельчак.

- комментировать

- 505 | ★1

- Комментарии ( 40 )

В долгосрочном периоде акции Аэрофлота видятся привлекательными - Финам

- 03 июня 2021, 22:37

- |

Как отмечает Игорь Евсин, аналитик ИК «ВЕЛЕС Капитал», рост нефтяных цен и правда сказался на цене авиатоплива — с начала года цена на топливо в крупнейших аэропортах страны поднялась приблизительно на 20%. «При этом вакцинация в России идет довольно медленно, что прибавляет неопределенности вокруг дальнейшего открытия международных границ. „Аэрофлот“ привлек и продолжит привлекать средства для финансирования своей деятельности — в том числе и с помощью выпуска облигаций. Все это говорит о тяжелом положении авиакомпании. Мы с осторожностью смотрим на перспективы „Аэрофлота“ в краткосрочном периоде — убыток в 2021 г. прогнозируется на уровне 60 млрд руб. (123 млрд руб. в 2020 г.). Тем не менее в долгосрочном периоде акции „Аэрофлота“ кажутся нам привлекательными вследствие реализации стратегии 30/30», — считает эксперт.

Валерий Вайсберг, директор аналитического департамента ИК «РЕГИОН», отмечает, что авиакомпании эффективно работали и при нефти $100+ за баррель. «Сейчас финансовые результаты компании, скорее, связаны с недостаточным спросом: избыток провозных ёмкостей в нынешнем году сохранится, что будет сдерживать рост тарифов. В следующем году на российском рынке может возникнуть дефицит емкостей, что позволит повышать тарифы, в том числе и для компенсации повышения цен на авиакеросин. Таким образом, динамика акций „Аэрофлота“, как и других авиакомпаний, в ближайшие месяцы будет определятся темпами восстановления траффика», — полагает г-н Вайсберг.

Дмитрий Баженов, ведущий аналитик отдела анализа финансовых рынков «КИТ Финанс Брокер», уверен, что в ближайшее время у компании перспектив нет! «С одной стороны авиаперевозки „Аэрофлота“ восстанавливаются медленно, особенно международные — это сказывается на общей выручке компании. С другой стороны, положительная динамика цен на нефть, приводит к росту цен на авиационное топливо, что в свою очередь приводит к увеличению операционных расходов», — комментирует он.

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер», обращает внимание на то, что число перевезенных пассажиров на внутренних линиях в 1 квартале составило 6,5 млн человек, что сопоставимо с показателями докоронавирусного первого квартала 2019 года. Аналитики «Открытие-брокер» неоднократно отмечали, что для возвращения бизнеса в позитивное русло «Аэрофлоту» необходимо восстановить прежний объем международных перевозок. «В первые 3 месяца 2021 г. пандемия продолжала оказывать негативное влияние на отрасль, поэтому международное авиационное сообщение осуществлялось со значительными ограничениями. Убыток по итогам первого квартала 2021 года показал ухудшение против аналогичного периода прошлого года. Но стоит учитывать, что в первом квартале 2020 года негативное влияние пандемии ограничивалось только мартом. При этом убыток в 1 квартале 2021 года оказался заметно меньше. Убытка в 4 квартале 2020 года, хотя именно 4 квартал сезонно является успешным для авиаперевозок (эффект Нового года). Получается, в более сложный зимний период группа показала улучшение результатов относительно в обычных условиях сезонно сильного квартала. Чтобы уверенно пройти летний сезон с точки зрения имеющегося у группы запаса ликвидности компании нужно получить оживление спроса. Однако об этом, увы, пока говорить рано, так как сохраняются серьёзные ограничения на международные перелеты. Во II квартале были расширены маршрутные направления и отмечается более активное восстановление авиаперевозок, эффект пандемии постепенно начинает ослабевать. Сейчас компания отмечает увеличение поступлений денежных средств от бронирований на летний сезон.

Фундаментальных драйверов роста для акций Аэрофлота в ближайшее время нет - Атон

- 01 июня 2021, 10:20

- |

В 1К21 выручка компании сократилась на 39% г/г до 75.5 млрд руб. из-за падения пассажиропотока (-34%). Непрофильная выручка снизилась на 42% до 7.2 млрд руб. Операционные расходы снизились на 30% г/г до 96 млрд руб., при этом расходы на персонал сократились на 30%, расходы на обслуживание самолетов и пассажиров — на 41% г/г, а расходы на топливо — на 56.4% г/г. Показатель EBITDA составил 7.7 млрд руб. (-41% г/г). Авиаперевозчик отчитался о чистом убытке в размере 25 млрд руб. (против 22.4 млрд руб. убытка годом ранее и консенсус-прогноза Интерфакса на уровне -27.6 млрд руб.). Чистый долг группы составляет 675 млрд руб. (2.6% г/г).

Результаты ожидаемо слабые, поскольку сектор еще далек от восстановления на фоне пандемии, а у самой компании, кроме того, сейчас низкий сезон; при этом мы считаем результаты нейтральными для динамики цены акций. В последние несколько недель акции росли, догоняя рынок, поскольку инвесторы ожидали скорого открытия новых маршрутов авиаперевозок в преддверии высокого летнего сезона, но в ближайшей перспективе мы не видим фундаментальных драйверов роста для бумаги и и ожидаем в целом нейтральной динамики.Атон

Покупка акций Globaltrans может быть хорошей долгосрочной идеей - Универ Капитал

- 28 мая 2021, 20:19

- |

По сообщению компании, рост выручки произошёл на фоне общей позитивной ситуации в сегменте железнодорожных перевозок. При этом, “Новая перевозочная компания” – один из ключевых активов Globaltrans, в начале мая, наоборот, отчитался о падении выручки за 1 кв. 2021года на 26%. Индекс суточной ставки предоставления полувагонов на конец апреля также показывает снижение 12-й месяц подряд. Но, на фоне роста цен на commoditys и постепенного восстановления мировой экономики после пандемии COVID ставки на полувагоны тоже должны начать рост. По данным агентства Блумберг, стоимость морской перевозки 40-футового контейнера из Шанхая в Роттердам впервые в истории превысила $10 000 и достигла $10 174.

В связи с этим, покупка акций Globaltrans, в расчете на разворот показателей и рост прибыли может быть хорошей долгосрочной идеей. Акции Globaltrans с начала мая показали незначительный рост.Тузов Артем

ИК «УНИВЕР Капитал»

Продаем все и вкладываемся в Мать и Дитя, или список факторов роста компании

- 23 мая 2021, 20:59

- |

Это — один из нескольких постов, составляющих обзор компании Мать и Дитя. Если какие-то моменты непонятны, советуем прочитать другие наши посты с финансовым и фундаментальным анализом.

Превращение в дивидендную фишку

Сейчас у МиД нет четкой дивидендной политики, однако компания официально заявляет, что собирается платить 50% от ЧП по МСФО 2 раза в год. Дивиденды за 2020г, по сравнению с выплатами 2017 года, выросли в 3 раза. На 2021г прогнозируется около 33 рублей, что даст 5,3% ДД по текущим ценам.

Однако при сохранении текущих темпов роста выплат можно ожидать, что через 2-3 года ДД составит >7% от текущих уровней. Мать и Дитя — хорошее сочетание роста дивидендов и котировок.

Открытие онкологического направления.

В 2020г Мать и дитя открыла новый комплекс — Лапино-2. Как нам сказал директор по связям с инвесторами — Дмитрий Якушкин, в него пришла опытная команда онкологов. Сам комплекс почти полностью посвящен лечению рака.

( Читать дальше )

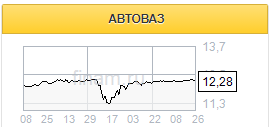

АВТОВАЗ сохранит лидирующее положение по продажам автомобилей в России в 2021 году - Финам Менеджмент

- 06 мая 2021, 20:35

- |

О том, что «АвтоВАЗ» вот-вот сместят с первого места по продажам другие марки, говорят уже много лет, но этого не происходит. В первую очередь потому, что компания уже давно не та, какой мы знали её несколько десятилетий назад. У неё иностранные акционеры и топ-менеджеры, в компании была проведена масштабная модернизация, выросло качество продукции, были реализованы непрофильные активы. Компания уже давно отвечает всем требованиям, которые предъявляет глобальный рынок к производителям автомобилей. Теперь «АвтоВАЗ» – один из ведущих мировых автоконцернов, регулярно обновляющий модельный ряд, постоянно повышающий свою эффективность, так что неудивительно, что спрос на его продукцию остаётся стабильным.

Помимо уже названных причин, рост продаж «АвтоВАЗа» в апреле 2021 года произошёл благодаря нескольким факторам. Могли сказаться опасения потребителей относительно нарастающего дефицита чипов для автомобильной промышленности, из-за чего заводы нескольких автомобильных марок были вынуждены сократить объёмы производства или вовсе остановить его. Пока этот дефицит не так сильно коснулся производства автомобилей в России, но, к сожалению, проблема пока не решена, ситуация ухудшается, и не исключено, что и тем, кто производит автомобили в РФ, придётся сокращать объёмы выпуска. Причём существует не только дефицит чипов, растёт и их цена, что отражается на конечной стоимости автомобилей. Часть покупателей не захотела ждать автомобили, да и увеличение цен повлияло, и они решили приобрести их в апреле. Другим возможным фактором, повлиявшим на рост продаж, могло стать возможное увеличение утилизационного сбора. Окончательное решение о его размере властями пока не принято, но он может быть существенно увеличен, что заставит производителей платить больше. Часть этого сбора может быть переложена на плечи потребителей, и чтобы этого избежать, покупатели активизировались в апреле. Повлиять на увеличение продаж «АвтоВАЗа» могли и различные программы стимулирования спроса, а также принятые меры поддержки производителей.

Показатели продаж компании в ближайшие месяцы будут зависеть от развития ситуации с пандемией коронавируса и от того, будут ли введены новые ограничения для населения и бизнеса. Несомненно, меры регулирования отрасли, в том числе изменение размера утилизационного сбора, также окажут влияние на продажи автомобилей. Будет оказывать влияние и сохраняющаяся нехватка чипов в автомобильной промышленности. Показатель продаж автомобилей в прошлом году стал одним из худших за всю историю отрасли. Однако за прошедший год и производители, и покупатели во многом уже приспособились к изменившимся условиям, поэтому продажи машин в 2021 году могут быть выше. Позиции компании тоже будут устойчивыми, она сохранит лидирующее положение по продажам автомобилей в России, даже несмотря на действия конкурентов.Баранов Дмитрий

УК «Финам Менеджмент»

Прогноз результатов Capital One за 1 квартал: рост прибыли благодаря высвобождению резервов на фоне сокращения выручки - Финам

- 23 апреля 2021, 16:50

- |

Между тем на фоне улучшения прогнозов по мировой экономике мы ожидаем резкого снижения расходов на резервирование – до $720 млн с $5,4 млрд в 1 квартале 2020 года. Как результат, чистая прибыль банка могла подскочить до $1,9 млрд против убытка в размере $1,3 млрд в 1-м квартале 2020 г., при показателе ROE на уровне около 14%.Додонов Игорь

ИГ «Финам»

Deutsche Boerse - снижение основных финпоказателей ввиду эффекта высокой базы - Финам

- 19 апреля 2021, 20:48

- |

Мы ожидаем ощутимого снижения основных финпоказателей компании ввиду эффекта высокой базы аналогичного периода прошлого года. Напомним, что в 1-м квартале 2020 г. в мире произошла вспышка пандемии коронавируса, которая привела к сильнейшему экономическому шоку. Это в свою очередь спровоцировало резкий рост волатильности на финансовых рынках и существенный рост активности торгов, что сыграло на руку ведущим биржевым операторам.Додонов Игорь

ГК «Финам»

По нашим оценкам, в январе-марте выручка Deutsche Boerse уменьшиться на 6,5% до 855 млн евро. При этом показатель EBITDA мог опуститься на до 509 млн евро, чистая прибыль – до 308 млн евро.

American Express снизит выручку в 1 квартале на 10,7% - Финам

- 19 апреля 2021, 15:16

- |

Так, мы прогнозируем снижение квартальной выручки компании на 10,7% в годовом выражении до $9,20 млрд на фоне сохраняющегося давления последствий пандемии коронавируса на деловую и потребительскую активность в мире. В том числе чистый процентный доход мог понизиться на 18,5% до $1,90 млрд в связи со снижением объема выданных займов по картам, при относительно стабильном показателе чистой процентной маржи. При этом падение доходов могло быть частично компенсировано снижением операционных расходов – на 9% до $6,59 млрд.Додонов Игорь

ГК «Финам»

Между тем в связи с улучшением прогнозов по мировой экономике мы ожидаем резкого снижения расходов на резервирование до $335 млн с $2,62 млрд в 1-м квартале 2020 г. Как результат, чистая прибыль компании могла подскочить почти в 4 раза до $1,25 млрд, при росте ROE до 22,1% с 6,1%.

В стране скоро начнётся третья волна пандемии.

- 04 апреля 2021, 03:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал