пРОГНОЗ

Гадание на ставке.

- 18 декабря 2025, 14:02

- |

Завтра последний раз в этом году ЦБ будет принимать решение по ключевой ставке. К заседанию мы подходим с разнонаправленными векторами.

С одной стороны, недельная инфляция остается на неприлично низком уровне 0,05%, а годовая уже опустилась ниже 6%. С другой стороны, инфляционные ожидания ( а это, как мы помним, один из ключевых пунктов, на что смотрит ЦБ) выросли (13.7% vs 13.3% в ноябре). Большинство аналитиков делает осторожный прогноз о снижении ставки завтра на 50бп.

Мой стакан традиционно наполовину полон, поэтому у меня более оптимистичные прогнозы — я жду завтра снижение минимум на 1%, а оптимально на 1.5%. Правда, логическое объяснение я к этому прикладываю не самое позитивное. #ванговать_не_мешки_ворочать

Смотрите сами.

Котировки Brent сейчас в районе $55, российская Urals стоит дешевле $50.

Треть доходов нашего бюджета (напомню — дефицитного бюджета) — нефтегазовые поступления. В бюджет заложена цена нефти $59 за баррель. При текущих $50 разница составляет 15%. Значит, в бюджет поступит на 15%*30%= на 4,5% меньше доходов.

( Читать дальше )

- комментировать

- 200

- Комментарии ( 1 )

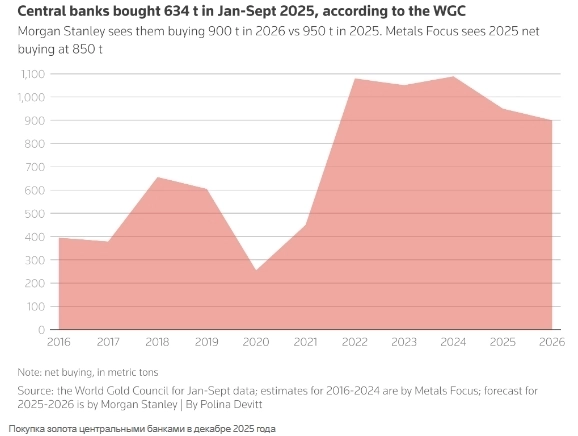

Аналитики JP Morgan, Bank of America и Metals Focus сохраняют оптимизм по золоту, прогнозируя достижение ценой $5000 за унцию к 2026 г.

- 18 декабря 2025, 12:08

- |

Несмотря на рекордный рост в 2025 году, аналитики JP Morgan, Bank of America и Metals Focus сохраняют оптимизм, прогнозируя достижение ценой золота $5000 за унцию к 2026 году.

Ключевые драйверы роста:

Спрос со стороны центральных банков: Диверсификация резервов от долларовых активов продолжает поддерживать рынок.

Инвестиционный спрос: Золото рассматривается как защитный актив на фоне геополитических рисков, тарифных споров и бюджетного дефицита США.

Появление новых покупателей: На рынок вышли корпоративные казначеи и эмитент стейблкоинов Tether.

Прогнозы банков:

JP Morgan: Ожидает средние цены выше $4600 во II квартале 2026 года и более $5000 в IV квартале.

Bank of America и Metals Focus: Прогнозируют достижение уровня в $5000 за унцию к концу 2026 года.

Morgan Stanley: Предсказывает цену в $4500 к середине 2026 года.

Факторы сдержанности:

Некоторые аналитики, включая экспертов Macquarie, указывают на возможное замедление роста спроса со стороны ЦБ и ETF в 2026 году, а также на давление на ювелирный спрос. Однако рост розничных инвестиций в слитки и монеты может частично это компенсировать.

( Читать дальше )

"Лидеры и аутсайдеры потребительского сектора. Прогнозы на 2026 г.

- 17 декабря 2025, 17:20

- |

Наша команда дружно приветствует любимых подписчиков.✨

Итак, сегодня продолжим цикл разборов каждой отрасли к итогу 2025 г. На прошлой неделе мы уже рассмотрели бизнес золотодобывающих и нефтегазовых компаний. Сегодня очередь игроков рынка потребительского сектора. Наша команда отмечает их акции недооцененными на торгах.

Х5

Лидерство Х5🍏 сохраняется потому что занимает 16,9% пространства потребительского сектора и инфляция работает в пользу бизнеса. Теперь оценим по результатам завершенного III квартала 2025 г. Выручка выросла на 18,5%, а валовая прибыль на 15%. Также видно как идет развитие онлайн продаж, которые выросли на 43,6%.

Даже несмотря на высокий уровень капитальных затрат ритейлер может увеличить продажи продовольственных товаров на 17% в 2026 г. Все эти факты говорят, что в 2026 г. ритейлер способен выплатить дивиденды размером 550 руб за акцию.

👉Целевая цена 3750 руб. к концу 2026 г.

Лента

Молодого ритейлера мы оцениваем как компанию роста, хотя занимает в секторе только 3,4%. Как раз в декабре Лента🍏 закупила 67% акций гипермаркетов «Реми». Таким образом стратегия компании в 2026 г. будет ориентироваться на Дальний Восток. Разумный ход и минимум конкурентов.

( Читать дальше )

Акции Oracle предоставят быкам, чьи позиции находились под угрозой, передышку (анализ волн Эллиотта)

- 17 декабря 2025, 13:15

- |

Он показывает, что падение с 346 до 181 доллара представляет собой пятиволновой импульсный паттерн, обозначенный цифрами 1-2-3-4-5 в волне А. Волна 1 — это ведущая диагональ, и также видны пять подволн расширенной третьей волны. Согласно теории, за каждым импульсом следует трехволновая коррекция. Это означает, что заметное восстановление до уровня около 250 долларов в волне B можно ожидать после завершения волны 5. К сожалению для быков, эта модель также означает, что волна C потянет акции Oracle еще ниже, чем волна A. Но волна B обеспечит гораздо лучшие уровни выхода для тех, кому не посчастливилось купить акции в эйфории от сделки с OpenAI и кто теперь глубоко под водой. Им просто нужно помнить, что эта передышка, скорее всего, временная, и не принимать ее за возобновление восходящего тренда.

Он показывает, что падение с 346 до 181 доллара представляет собой пятиволновой импульсный паттерн, обозначенный цифрами 1-2-3-4-5 в волне А. Волна 1 — это ведущая диагональ, и также видны пять подволн расширенной третьей волны. Согласно теории, за каждым импульсом следует трехволновая коррекция. Это означает, что заметное восстановление до уровня около 250 долларов в волне B можно ожидать после завершения волны 5. К сожалению для быков, эта модель также означает, что волна C потянет акции Oracle еще ниже, чем волна A. Но волна B обеспечит гораздо лучшие уровни выхода для тех, кому не посчастливилось купить акции в эйфории от сделки с OpenAI и кто теперь глубоко под водой. Им просто нужно помнить, что эта передышка, скорее всего, временная, и не принимать ее за возобновление восходящего тренда.( Читать дальше )

Бодрый рост по платине Platinum

- 17 декабря 2025, 12:07

- |

Этот новый бодрый рост по платине Platinum тоже забираем на +15% от 1690 сейчас за 2 недели через обычный фьючерс на Мосбирже #PTH6 ↗️

Металлы сильнее нефти.

Это также есть мантра сезона Aromath🎪.

Платина на максимумах аж с 2011 года сегодня.

AROMATH — едко и метко о фондовом рынке.

Минфин видит доллар по 133 руб в 2042 году

- 17 декабря 2025, 00:17

- |

Доллар по 133 рубля ждёт Минфин к 2042 году в своём прогнозе. @bankrollo

Что то мне подсказывает, что Минфин не прав, думаю что уже через 5 лет, курс может достичь 133 руб.

Готовимся к коррекции 🔽

- 15 декабря 2025, 21:46

- |

◽️Рынок не смог пробить вверх «Будапештский» пик и в очередной раз закрывается ниже 2750 по #IMOEX. Вероятно, мы продолжим небольшую коррекцию вниз до конца этой недели, которая будет крайне насыщена событиями.

🔽 18 декабря экспирация фьючерсов. В эти дни рынок часто ведет себя волатильно, и нередко даты экспираций становятся разворотными точками.

🔽 18–19 декабря заседание ЕС по замороженным российским активам. Вопрос критически важный для дальнейшей геополитической динамики. Если Европе не удастся юридически оформить изъятие средств РФ, Украине будет тяжелее вести конфликт на истощение.

🔽 19 декабря заседание ЦБ РФ, по которому пока нет общего консенсуса. Низкий рост инфляции за последнюю неделю (0.5 процента) немного сместил ожидания в сторону снижения ставки на 1 процент, что должно обрадовать рынок и помочь пробиться выше 2750.

ℹ️ На мой взгляд, после жесткой волатильности мы сможем сформировать устойчивый растущий тренд. Ваше мнение жду в комментах 🔽

$IMOEXF

( Читать дальше )

Прогноз на 2026г: рост рынка на 38% и список акций-фаворитов

- 15 декабря 2025, 20:46

- |

Изучаю свежий прогноз SberCIB на 2026г: аналитики ждут мощный отскок нашего рынка после двух лет просадки. Интересно, на чём будет строиться этот рост в следующем году? И самое главное — какие акции, по их мнению, стоит покупать уже сейчас. Обо всём этом в моей статье!

В 2026г рынок развернётся и даст рост на 38%!

Таков прогноз! Аналитики ожидают, что 2026г станет переломным. С учётом дивидендов индекс Мосбиржи может показать рост по базовому сценарию на 38%.

А всего эксперты рассматривают три сценария для индекса Мосбиржи к концу 2026г:

- Базовый сценарий: индекс вырастет до 3400 пунктов.

- Оптимистичный сценарий: индекс достигнет 3700 пунктов.

- Негативный сценарий: индекс снизится до 2500 пунктов.

Вероятность негативного сценария оценивается намного ниже, чем остальных. Его считают почти нереалистичным!

Ключевые драйверы роста

По мнению аналитиков, на рынок акций будут влиять четыре основных фактора:

- Геополитическая ситуация

- Монетарная политика ЦБ РФ

( Читать дальше )

Акции компании Celsius находятся в коррекции в рамках более широкого восходящего тренда (анализ волн Эллиотта)

- 15 декабря 2025, 13:14

- |

Это показывает, что рост акций с 21,10 долларов в феврале до 66,74 долларов в октябре представляет собой классический пятиволновой импульс. Мы отметили паттерн (1)-(2)-(3)-(4)-(5), где в волне (3) также видны две более низкие степени тренда.

Это показывает, что рост акций с 21,10 долларов в феврале до 66,74 долларов в октябре представляет собой классический пятиволновой импульс. Мы отметили паттерн (1)-(2)-(3)-(4)-(5), где в волне (3) также видны две более низкие степени тренда.( Читать дальше )

Ставка — не панацея или почему монетарная магия не работает

- 15 декабря 2025, 11:39

- |

ФРС США тоже активно снижала ставку в последнее время, пытаясь помогать экономике, и в 2026 году собирается продолжать снижение.

Но, в отличие от ситуации в РФ с двузначной ставкой и, соответственно, сильным давлением на экономику, в США снижать ставку совсем не обязательно. И уж совершенно точно это не нужно делать для роста фондового рынка. РЦБ США растёт на фоне роста кредитования в 2025 году аж на 5,4% — то есть х2 по темпам роста кредитования!

ФРС три раза снижала ставки в 2024 году — с 5,25% до 4,25% — и простимулировала корпорации брать кредиты, банки активно кредитуют, и рост кредитования продолжается.

Поэтому мой прогноз на 2026 кардинально расходится с аналитиками: ФРС не будет дальше понижать ставки, и я даже думаю, что есть вероятность повышения ставок в следующем году. А помогать экономике ФРС будет ликвидностью, выкупая облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал