SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

офз

to Василий, дуст не помогает - не уходят твари

- 09 октября 2014, 12:32

- |

Доля нерезидентов на рынке ОФЗ по состоянию на 1 августа 2014 года составляла 24,9%, говорится в материалах ЦБ РФ.

Номинальный объем гособлигаций, принадлежащих нерезидентам, на 1 августа составлял 929 млрд. рублей, при общем объеме рынка ОФЗ 3,734 трлн. рублей.

По состоянию на 1 июля 2014 года доля нерезидентов на рынке ОФЗ составляла 25,6%, при общем объеме рынка 3,698 трлн. рублей нерезиденты владели облигациями на 945 млрд. рублей.

По состоянию на 1 января 2014 года доля нерезидентов на рынке ОФЗ составляла 23,9%.

Номинальный объем гособлигаций, принадлежащих нерезидентам, на 1 августа составлял 929 млрд. рублей, при общем объеме рынка ОФЗ 3,734 трлн. рублей.

По состоянию на 1 июля 2014 года доля нерезидентов на рынке ОФЗ составляла 25,6%, при общем объеме рынка 3,698 трлн. рублей нерезиденты владели облигациями на 945 млрд. рублей.

По состоянию на 1 января 2014 года доля нерезидентов на рынке ОФЗ составляла 23,9%.

- комментировать

- ★1

- Комментарии ( 9 )

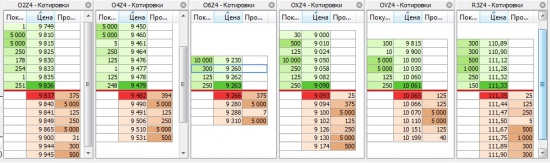

Спред в шаг цены по фьючам на ОФЗ и RF30 – при минимальном ГО

- 08 октября 2014, 17:31

- |

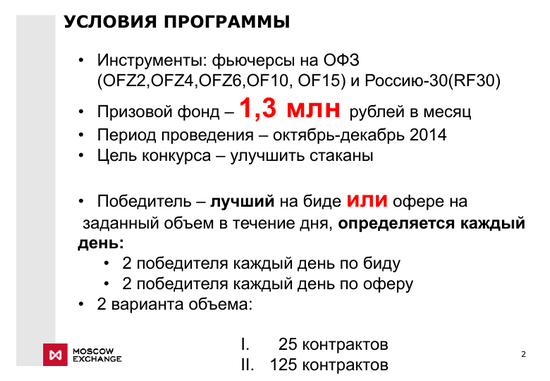

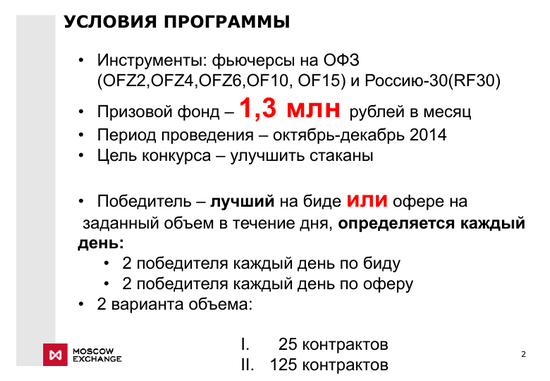

С 6го октября, т.е. всего 3 дня назад на фючерсах на ОФЗ и фьючерсе на евробонд Russia30 начался конкурс «Лучший bid/ask», который снизил спреды до минимально возможных значений.

(В рамках конкурса ежедневно разыгрывается 65 тысяч рублей. Более подробно о конкурсе можно почитать здесь: http://moex.com/n6402/?nt=106)

Важно то, что сейчас bid/ask спреды по этим инструментам практически равны (а часто и не практически, а реально) шагу цены контракта. Кроме того резко выросло число сделок и оборот, так что теперь к этим инструментам можно применять тех. анализ, искать корреляцию между контрактами и вообще, строить сложные стратегии на этих инструментах. Ведь среди них некоторые фьючерсы на рублевую доходность, некоторые на долларовую)). И все это богатство почти без издержек на спреды.

Напомню, кто не в курсе, что ГО по этим контрактам минимально – 2%-5.5% — 200 – 550 рублей.

Кому интересно что это за инструменты, в моем блоге есть несколько постов на эту тему)

ОФЗ - да уж, может быть больно, деньги там немалые.

- 07 октября 2014, 14:12

- |

Вот здесь

smart-lab.ru/blog/208375.php

прозвучала фраза про ОФЗ

Заголовок зирохедж: Рынок облигаций идет к МЕГАТОТАЛЬНОМУ КРАХУ КУДА ХУЖЕ ЧЕМ В 2008.

===========================

Что сразу заставляет обратиться к нашему рынку ОФЗ.

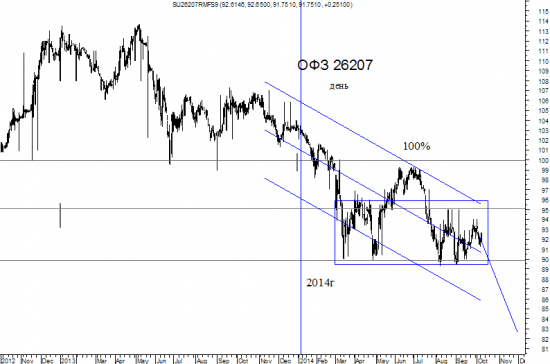

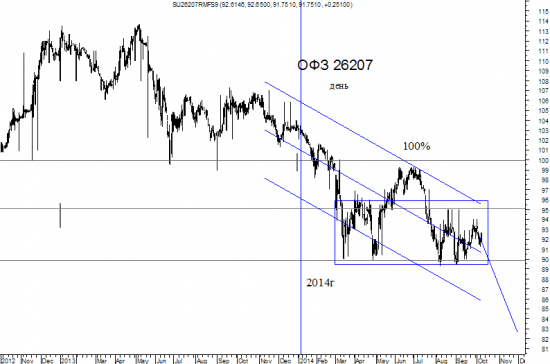

Я уже писал про поддержку на отметке в 90%, про отскоки.

Однако на текущий момент ситуация ухудшилась

Сильное сопротивление на уровне в 95 и 93%

И главное - коридор на понижательном тренде, об котором уже было несколько постов.

Так что нашим банкам, тем кто имеет крупные портфели ОФЗ может быть нелегко.

А крупные пакеты ОФЗ имеют крупные банки.

В общем готовиться нужно.

smart-lab.ru/blog/208375.php

прозвучала фраза про ОФЗ

Заголовок зирохедж: Рынок облигаций идет к МЕГАТОТАЛЬНОМУ КРАХУ КУДА ХУЖЕ ЧЕМ В 2008.

===========================

Что сразу заставляет обратиться к нашему рынку ОФЗ.

Я уже писал про поддержку на отметке в 90%, про отскоки.

Однако на текущий момент ситуация ухудшилась

Сильное сопротивление на уровне в 95 и 93%

И главное - коридор на понижательном тренде, об котором уже было несколько постов.

Так что нашим банкам, тем кто имеет крупные портфели ОФЗ может быть нелегко.

А крупные пакеты ОФЗ имеют крупные банки.

В общем готовиться нужно.

Ликвидность: среднее, стабильное

- 25 сентября 2014, 18:31

- |

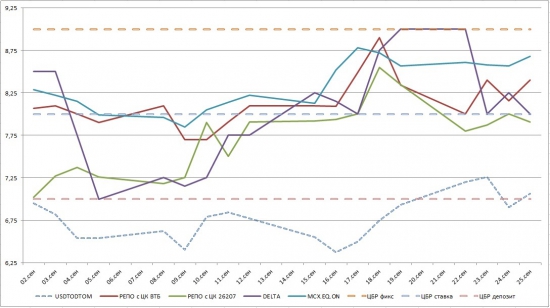

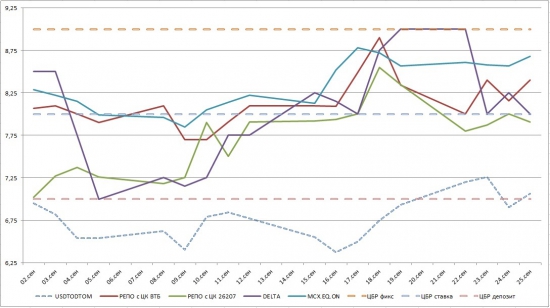

В сентябре (по крайней мере пока) ситуация со ставками была более-менее стабильна. Хотя ожидания по смене ключевой ставки несколько «нервировали» рынок. Если в начале месяца МБК и РЕПО с ЦК по ликвидной 207 бумаге «выделялись» из рынка своей близостью к депозиту ЦБР — то к середине/концу ситуация стабилизировалась в районе ключевой ставки. На прошлой неделе политическая нестабильность отразилась в том, что банки привлекались по ставкам близким к фиксированной.

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

Конкурс «Лучший бид-аск»

- 24 сентября 2014, 15:55

- |

Цитата с форума MOEX: «В целях стимулирования ликвидности в стаканах по фьючерсам на ОФЗ и Russia-30, а также привлечения алго-трейдеров на данный рынок, на Срочном рынке Московской Биржи планируется провести конкурс «Лучший бид-аск». Идея конкурса – участник может заработать 1,3 млн руб в месяц, если его заявка (небольшого объема) является лучшей в течение дня. Конкурс проводится в октябре-декабре 2014. Победитель определяется каждый день по каждой из сторон в стакане».

( Читать дальше )

( Читать дальше )

Минфин разместил ОФЗ с погашением в 2023 году на 10 млрд рублей при спросе в 47,49 млрд рублей

- 24 сентября 2014, 13:59

- |

Объем спроса на облигации федерального займа выпуска 26215 на сегодняшнем аукционе составил 47,491 млрд. рублей, говорится в сообщении Минфина РФ. Объем предложения составлял 10 млрд. рублей по номинальной стоимости.

Размещенный объем выпуска составил 10 млрд. рублей, выручка от размещения — 8,759 млрд. рублей.

Цена отсечения облигаций была установлена на уровне 87,0500% от номинала, средневзвешенная цена — 87,0500% от номинала. Доходность по цене отсечения составила 9,37% годовых, по средневзвешенной цене — 9,37% годовых.

Дата погашения облигаций выпуска — 16 августа 2023 года. Ставка полугодового купона на весь срок обращения установлена на уровне 7% годовых.

иногда они возвращаются. Минфин завтра проведет аукцион ОФЗ

- 23 сентября 2014, 16:11

- |

после 3 месячного отсутствия

новый уровень ставок устаканился

новый уровень ставок устаканился

неугомонные японцы и ОФЗ

- 04 сентября 2014, 12:49

- |

Инвесторы Японии покупают уридаси в ожидании снижения ставок РФ

2014-08-07 09:16:46.298 GMT

Регина Тань

7 авг. (Блумберг) — Японские инвесторы осваивают новую

форму номинированных в рублях облигаций, покупая долгосрочные

бонды с нулевым купоном в ожидании снижения ставок в России.

С марта частные инвесторы Японии купили 15-летние облигации

уридаси, которые выпускаются с дисконтом и не предполагают

промежуточных процентных выплат, на сумму около 3,5 миллиарда

рублей ($97 миллионов), свидетельствуют данные в терминале

Блумберг. Ранее все номинированные в рублях уридаси предполагали

купонные выплаты, а средний срок погашения этих бумаг составлял

около пяти лет. Индекс ММВБ 14 марта в преддверии референдума в

Крыму, в ходе которого большинство жителей полуострова

проголосовали за присоединение к России, падал до минимального

( Читать дальше )

2014-08-07 09:16:46.298 GMT

Регина Тань

7 авг. (Блумберг) — Японские инвесторы осваивают новую

форму номинированных в рублях облигаций, покупая долгосрочные

бонды с нулевым купоном в ожидании снижения ставок в России.

С марта частные инвесторы Японии купили 15-летние облигации

уридаси, которые выпускаются с дисконтом и не предполагают

промежуточных процентных выплат, на сумму около 3,5 миллиарда

рублей ($97 миллионов), свидетельствуют данные в терминале

Блумберг. Ранее все номинированные в рублях уридаси предполагали

купонные выплаты, а средний срок погашения этих бумаг составлял

около пяти лет. Индекс ММВБ 14 марта в преддверии референдума в

Крыму, в ходе которого большинство жителей полуострова

проголосовали за присоединение к России, падал до минимального

( Читать дальше )

Биржа - где ММ во фьючерсе на ОФЗ?

- 03 сентября 2014, 17:18

- |

почти 3 фигуры спред в ближнем 15 летнем, айайай

в декабрьском ОИ в 10 раз меньше чем в ближнем, а по ближнему экспирация завтра ужо

в декабрьском ОИ в 10 раз меньше чем в ближнем, а по ближнему экспирация завтра ужо

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал