офз

Итоги недели 16.08.2018. Судьба рубля. Мировые рынки

- 16 августа 2018, 19:58

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обвал ОФЗ

- 16 августа 2018, 16:36

- |

12-й день подряд идет падение сводного индекса российских гособлигаций RGBI (см. график ниже). Конечно же основным триггером для таких распродаж стала перспектива санкций со стороны США на запрет покупки ОФЗ. Но в конце концов, не так уж и важно, в чем заключается причина падения. ОФЗ и так уже были не особо привлекательны для международного капитала. Подробно писал в конце июля в телеграме до нынешнего обвала, почему исчез (https://tele.click/MarketDumki/547) лоск у российских гособлигаций. И похожая же ситуация сейчас наблюдается не только в РФ. Отток денег идет со всех рынков развивающихся стран.

Если помните, угроза на запрет покупки российского госдолга появилась еще год назад. Но рынок всё игнорировал и RGBI продолжал расти. И происходило это по одной простой причине — на бычьем рынке все негативные новости игнорируются. А сейчас ситуация на развивающихся рынках повернулась на 180 градусов: идут массированные распродажи гособлигаций и падение национальных валют. И это еще не конец. Впереди еще более мрачные времена...

Пара доллар/рубль и индекс РТС. Среднесрок

- 16 августа 2018, 09:56

- |

Картинка в индексе РТС сходна с ОФЗ, разве что первое движение вниз точно не является импульсом. Коррекцией к этому снижению также является треугольник, выход из которого вниз уже состоялся. Возможные первые цели снижения — 990 и 873.

Картинка в индексе РТС сходна с ОФЗ, разве что первое движение вниз точно не является импульсом. Коррекцией к этому снижению также является треугольник, выход из которого вниз уже состоялся. Возможные первые цели снижения — 990 и 873.

( Читать дальше )

Доходность ИИС+ОФЗ

- 15 августа 2018, 22:17

- |

Отчасти это правда. Но не совсем.

Это правда только в рамках одного года, первого.

Начиная со второго года это совсем не правда.

Эта нарисованная маркетологами доходность складывается из 8% купонной доходности ОФЗ (что правда) и 13% возврата НДФЛ (в размере 13 % от суммы взноса, но не более, чем от суммы 400К рублей и не более, чем Вы уплатили фактического НДФЛ в течение года — то есть, два важных условия).

Но даже и в рамках первого года это может быть не совсем правда, если у Вас сумма больше 400К рублей или Вы заплатили меньше 52К рублей дохода.

Правильно доходность можно было бы сформулировать так:

максимально возможная доходность для первых 400К рублей в течение первого года — доходность 21% (при выполнении условий, иначе — может уменьшиться вплоть до 8%)

для денег свыше 400К или если Вы в течение года заплатили меньше 52 К рублей дохода, то доходность — 8%

Но маркетологи не будут выпячивать эти условия и ограничения. Его как бы все знают, и зачем портить красивую картинку в «21%» некрасивой отпугивающей «8%».

( Читать дальше )

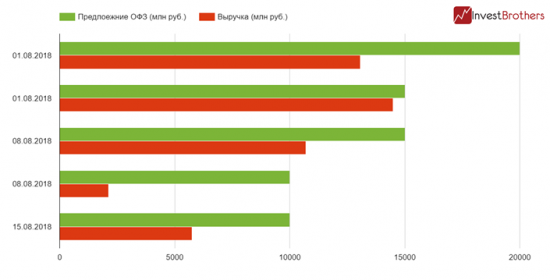

Очередной провал Минфина — российские ОФЗ опять мало кому интересны

- 15 августа 2018, 21:20

- |

На фоне распродаж по всему миру Министерство финансов не смогло разместить ОФЗ даже на 10 млрд рублей.

Из-за внешних шоков Минфин снизил объем сегодняшнего размещения с 25 млрд рублей до 10 млрд, кроме того, вместо двух выпусков инвесторам был предложен лишь один.

Однако даже эти действия не смогли помочь ведомству успешно распродать все бумаги. При предложении в 10 млрд рублей спрос составил 20,1 млрд, однако это позволило министерству занять лишь 5,7 млрд рублей.

С начала года Министерство финансов через продажу ОФЗ заняло 876 млрд рублей, что, кстати, на 223 млрд рублей меньше, чем за аналогичный период прошлого года.

Резюме

На этом фоне Индекс государственных облигаций России падает одиннадцать торговых сессий подряд и с начала августа потерял 3,2%. Доходность по 10-летним гособлигациям достигла 8,43%, а по 2-х летним -7,96%. За месяц она возросла на 88 и 92 процентных пункта соответственно.

( Читать дальше )

Керри-трейд по рублю закончен!

- 15 августа 2018, 12:30

- |

В Конгресс США внесен законопроект по новым санкциям, запрещающим инвестирование в российский гос.долг. Если он будет принят сенатом и подписан президентом (вероятность этого велика), то запустится процесс сворачивания керри-трейда: иностранные инвесторы перестанут покупать новые выпуски ОФЗ, минфину РФ будет сложнее их размещать, доходности будут расти, а цены — падать, что вызовет цепную реакцию по выходу инвесторов из «старых» ОФЗ.

С точки зрения биржевой социодинамики процесс будет выглядеть примерно так: при снижении стоимости портфеля до уровня безубыточности или ниже, до критичного уровня стоп-лосса или даже маржин-колла, инвесторы начнут скидывать активы, провоцируя дальнейшее снижение цены. Максимальная массовость данного процесса соответствует развитию третьей волны по теории Эллиотта. Сейчас, вероятно, развивается только первая волна большого импульса 1 вниз, по завершению которой возможна достаточно большая коррекция, а далее сильное и резкое снижение в третьей волне.

( Читать дальше )

Новости от БонДовика. Облигации

- 14 августа 2018, 16:21

- |

Минфин завтра проведёт аукцион и предложит скромные 10 млрд рублей по 3-летнему выпуску 25083. На мой взгляд, очень хороший шаг ведомства, который не наводит панику на рынке, не создаёт дополнительную коррекцию и не показывают испуганность. 25083 является лучшим предложением в нынешних условиях с доходностью 8.16%, завтра конечно бумага может находиться вблизи 8.2%. Я думаю ведомство сделало выводы, когда предложило облигации с плавающей ставкой, что выглядело очень неразумно. Инфляционный линкер, выступающий типа защитным активом от ускорения инфляции также не является идеальным инструментом размещения. Во-первых, я вас уверяю, очень мало людей умеют его оценивать. Во-вторых, им играются только несколько крупных инвесторов. В-третьих, облигация не отражает реальную стоимость.

@bondovik

Как кредитоваться себе в плюс?

- 14 августа 2018, 08:49

- |

Поэтому, люди, проводите ICO и кредитуйте всех в своей собственной валюте. ;)

Новости от БонДовика. Облигации

- 14 августа 2018, 04:24

- |

Хотел бы рассказать, что творится на рынке ОФЗ как отражение сегодняшних событий и прогноза участников. Кривая приобрела новый вид, когда ставки доходности на сроке 9-16 лет расположены на одном уровне за счёт повышения доходности более коротких бумаг. Обычно это фактор очень большой неопределённости на рынке и в экономике, однако кривая пока не движется к плоскому виду на всём участке, что очень хорошо. Хотя иногда появляются мысли о формировании инверсии кривой (короткие ставки выше длинных). Такое событие все-таки возможно в случае ужесточения денежно-кредитной политики на очень большую ставку, например с 7.25 до 9%. На самом рынке крупные игроки не сказать что избавляются от бумаг, они скорее морозятся. При этом вся активность происходит со стороны средних институциональных инвесторов. НПФ в основном выступают покупателями. Тем не менее общее настроение больше негативное и непредсказуемое. Поэтому тактически я бы рекомендовал работать с короткими выпусками до 3-4 лет и частично с целью спекуляция 9-10 лет с незначительной долей. То есть долгосрочная стратегия roll-down, что 10-летняя бумага все-таки станет 10-ти или 9-ти летней к тому времени — начнёт торговать в доходности ниже долгосрочных (=рост цены + рост цен из-за неэффективности). Я сегодня докупил (https://t.me/bondovik_ideas/180) этот длинный риск. Все-таки сейчас произошёл классный момент, когда депозиты даже проигрывают ОФЗ.

@bondovik

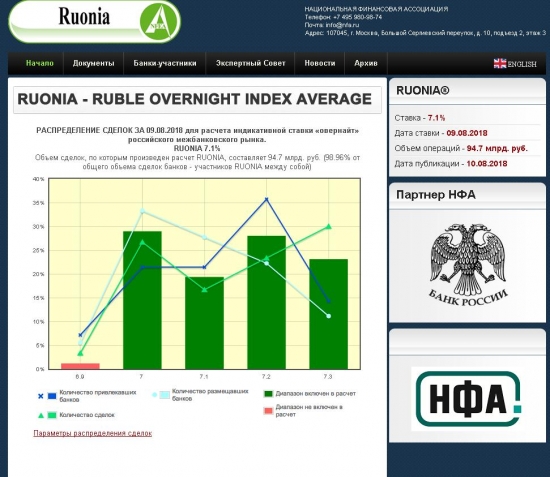

Проститутка по имени RUONIA

- 10 августа 2018, 21:49

- |

Кто владеет ОФЗ серии 29ххх знает о таком индикаторе продажности под именем RUONIA

RUONIA® – Ruble OverNight Index Average – индикативная взвешенная ставка однодневных рублевых кредитов (депозитов), которая отражает оценку стоимости необеспеченного рублевого заимствования на условиях «overnight» стандартным заемщиком из числа российских банков с минимальным кредитным риском.

http://www.ruonia.ru/

Все уже знают как недавно ОФЗ серии 29006 и 29011 получили от этой шлюхи ставку 8,25% и 8,02% при RUONIA 7,05%.

Но что же Мы видим в условиях определения ставки: «Ставки 2-2х купонов определяются как среднее арифметическое значений ставок РУОНИА (RUONIA) за 6 месяцев до даты определения процентной ставки по 2-2х купонам соответственно (не включая указанную дату), увеличенное на ххх процентных пункта.»

Т.е. если взять средний курс Рубля за эти прошедшие 6 месяцев, посчитайте сами, сравните нынешний курс рубля и RUONIA за прошлые дни, и посмотрите что ЦЕНА этих ОФЗ к погашению обгоняет и ставку RUONIA 7,05%. и ключевую ставку 7,25%. Выходит что эта шлюха RUONIA не особо растет в цене. т.е. в банковской сфере еще писец не пришел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал