оферта

🌐 МКАО «Хэдхантер» объявило оферту на выкуп акционерам HeadHunter по 819,45 руб. за акцию

- 02 ноября 2023, 17:58

- |

Очередной кейс с выкупом доли иностранцев в капитале со значительным дисконтом. Это подтверждает факт перспективности расписок, (напр. Yandex, Ozon) которые в ближайшее время так же могут реализовать такую историю 💪

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- комментировать

- Комментарии ( 0 )

До окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно

- 24 октября 2023, 13:08

- |

❗️Напоминаем, до окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно!

Агентом по оферте выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn)

❗️АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

( Читать дальше )

Пошаговая инструкция участия в оферте Шевченк1Р4 через Quik

- 20 октября 2023, 13:21

- |

Шаг 1. Нажимаем пиктограмму Т или горячие клавиши Ctrl+T (по умолчанию)

Шаг2. Выбираем Выкуп облигаций

Шаг2. Выбираем Выкуп облигаций( Читать дальше )

Порядок и методы подачи заявки на оферту по выпуску Шевченк1Р4

- 19 октября 2023, 16:33

- |

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

✅ Подача заявки через НРД:

Период направления инструкций с 20.10.2023 до 26.10.2023 включительно

Дата исполнения инструкций: 31.10.2023

Владелец Облигации может в соответствии с действующем законодательством требовать приобретения принадлежащих ему Облигаций путем дачи Инструкции НРД (с кодом формы СА331) с блокированием ценных бумаг.

( Читать дальше )

АО им. Т.Г. Шевченко установило ставку 6-16 купонов по выпуску Шевченк1Р4 на уровне 0,01% годовых

- 17 октября 2023, 16:55

- |

АО им. Т.Г. Шевченко установило ставку 6-16 купонов по выпуску Шевченк1Р4 на уровне 0,01% годовых.

Оферта по выпуску данных облигаций по 100% от номинала назначена на 31.10.2023, период предъявления бумаг 20.10.2023 – 26.10.2023.

Агентом по оферте выступит ЗАО «СБЦ». Если Вы приняли решение предъявить свои облигации (ISIN RU000A104ZU1) к выкупу, подать заявку можно через биржу, но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=3BKlPmQXGU-CHc72p6sLcYg-B-B&attempt=1

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтВечерний обзор рынков 📈

- 09 октября 2023, 19:03

- |

Курсы валют ЦБ на 10 октября:

💵 USD — ↗️ 101,3598

💶 EUR — ↗️ 107,0322

💴 CNY — ↗️ 13,8926

▫️ Индекс Мосбиржи по итогам основной торговой сессии начала недели прибавляет 0,93%, достигнув 3 174,02 пункта.

▫️ Доллар США на Московской бирже сегодня торговался дороже 102 руб., впервые с 23 марта 2022 года. По мнению ряда аналитиков, свой вклад внесли ограничения на экспорт нефтепродуктов и рост американской валюты на мировом рынке, причем последнее обусловлено обострением арабо-израильского конфликта.

▫️Транснефть сообщает, что с 7 октября компания возобновила отгрузку нефтепродуктов на экспорт в рамках сохраняющихся ограничений. В пятницу стало известно, что Правительство снимает запрет на экспорт дизельного топлива, доставляемого в морские порты трубопроводным транспортом, при условии, что производитель поставляет на внутренний рынок не менее 50% от выпущенного дизельного топлива.

▫️ Пресс-центр Минфина России в пятницу вечером опубликовал предварительную оценку исполнения федерального бюджета за январь – сентябрь 2023 года. Доходы составили 19 734 млрд руб. (ненефтегазовые доходы – 14 158 млрд руб., нефтегазовые – 5 575 млрд руб.), расходы – 21 432 млрд руб.

( Читать дальше )

Доходность 25% по облигациям с рейтингом А-

- 25 сентября 2023, 10:37

- |

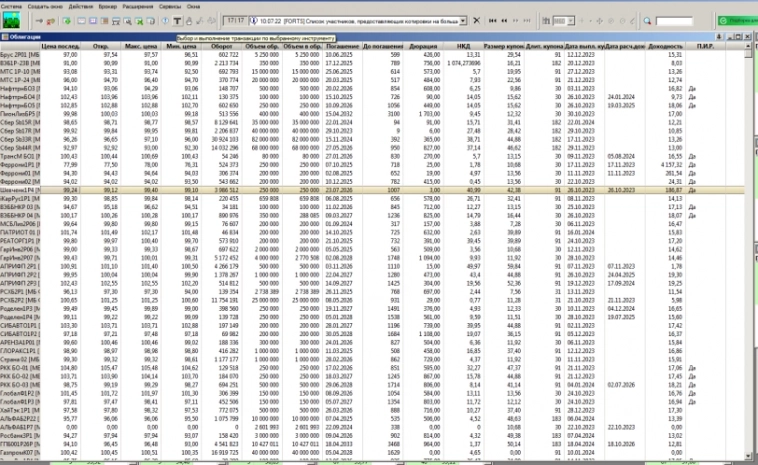

Мало кто из трейдеров самостоятельно рассчитывает доходность облигаций. Ведь большинство думает, что биржа транслирует им в терминалы правильную доходность. Но это не всегда так. Часто есть облигации, по которым реальная доходность больше, чем рассчитанная биржей.

Чтобы убедиться в этом возьмем для примера облигации ООО «ПРОМОМЕД ДМ».

На сайте НРД 21.08.2023 были опубликованы сообщения о досрочном погашении двух выпусков облигаций

ООО «ПРОМОМЕД ДМ» (ОБЛИГАЦИИ 4B02-01-00560-R-001P/ISIN RU000A102LB5 и ISIN RU000A103G91)

О КОРПОРАТИВНОМ ДЕЙСТВИИ с ЦЕННЫМИ БУМАГАМИ ЭМИТЕНТА ООО «ПРОМОМЕД ДМ» ИНН 7724365841 (ОБЛИГАЦИЯ 4B02-01-00560-R-001P / ISIN RU000A102LB5)

Референс корпоративного действия 835403

Вид корпоративного действия Досрочное погашение облигаций по требованию их владельцев

Дата КД (план.) 27 ноября 2023 г.

nsddata.ru/ru/news/view/1025365

О КОРПОРАТИВНОМ ДЕЙСТВИИ с ЦЕННЫМИ БУМАГАМИ ЭМИТЕНТА ООО «ПРОМОМЕД ДМ» ИНН 7724365841 (ОБЛИГАЦИЯ 4B02-02-00560-R-001P / ISIN RU000A103G91)

( Читать дальше )

Интересных идей в акциях Детского мира нет - Цифра брокер

- 21 сентября 2023, 20:40

- |

Таким образом, средневзвешенная цена за прошедшие полгода составляет 70,00 руб., а цена сделок с аффилированными лицами 71,5 руб. за бумагу. Получается минимальная цена составит 71,5 руб., что практически соответствует текущей рыночной цене. Поэтому не видим каких-либо интересных идей в бумаге, на наш взгляд, текущая цена отражает справедливую стоимость бумаги.Болотских Даниил

ИК «Цифра брокер»

Выкуп акций Магнитом может открыть возможности для корпоративных действий - Атон

- 15 сентября 2023, 11:27

- |

Магнит приобрел 100% акций, надлежаще предъявленных акционерами к выкупу. В общей сложности у акционеров было выкуплено 21.9 млн акций, что составляет примерно 21.5% от всех выпущенных и находящихся в обращении акций и эквивалентно примерно 48.5 млрд руб. по цене приобретения (2 215 руб.). Расчеты происходили со 189 продавцами из 21 страны. Магнит отметил, что полученные разрешения дают право на приобретение дополнительных акций у акционеров-нерезидентов и что он может в будущем рассмотреть повторное тендерное предложение.

В августе Магнит уже объявлял о завершении выкупа 16.9 млн акций у акционеров через российскую депозитарную и расчетную инфраструктуру, а в этот раз новость касается более широкой группы инвесторов.

Выкуп позитивен для Магнита, учитывая, что он был проведен с дисконтом свыше 50% к рыночной цене на день объявления оферты и свыше 60% к текущей рыночной цене. Выкуп может открыть возможности для корпоративных действий, которые ранее были ограничены. Теперь основное внимание будет приковано к следующим шагам Магнита: планирует ли компания возобновить выплату дивидендов — напомним, по состоянию на июнь 2023 на балансе компании находилось почти 300 млрд руб. денежных средств. Пока никаких объявлений относительно таких планов не было сделано.Атон

Компания МаксимаТелеком 2 августа разместила оферту по полному погашению выпуска облигаций серии БО-П01 после смены аудитора

- 02 августа 2023, 14:45

- |

Владельцы облигаций считают, что выкуп должен был быть объявлен намного раньше, так как первый раз компания поменяла аудитора еще в июне 2022 года. Ассоциация владельцев облигаций (АВО), в которую поступили жалобы инвесторов на несоблюдение «МаксимаТелеком» условий эмиссионной документации и необъявлении оферты по выкупу облигаций, обращалась к эмитенту с требованием устранить нарушения и направила заявления в Банк России и на Московскую биржу с просьбой защитить права и законные интересы владельцев облигаций.

Согласно эмиссионной документации выпуска облигаций «МаксимаТелеком» серии БО-П01 в случае, если к аудиту годовой консолидированной финансовой отчетности эмитента будет привлечена аудиторская организация, не входящая в «большую четверку» (не являющаяся членом международных аудиторских сетей), у эмитента возникает обязательство приобрести биржевые облигации по требованию владельцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал