отчёты СОТ

Инвестиционные фонды не хотят покупать нефть

- 16 июля 2017, 14:11

- |

Хедж-фонды предпочли приступить к последовательному закрытию коротких позиций по нефти. За неделю количество “шортов” сократилось на 35 тыс. контрактов.

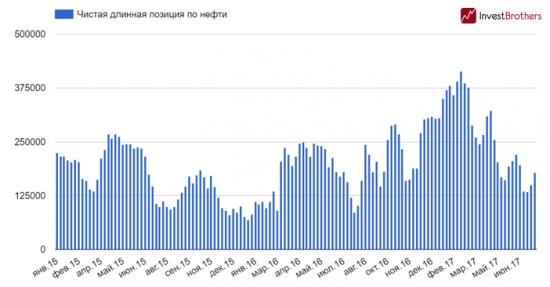

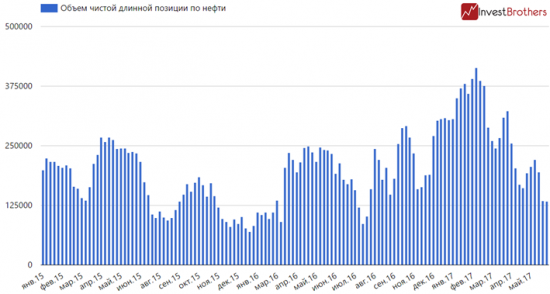

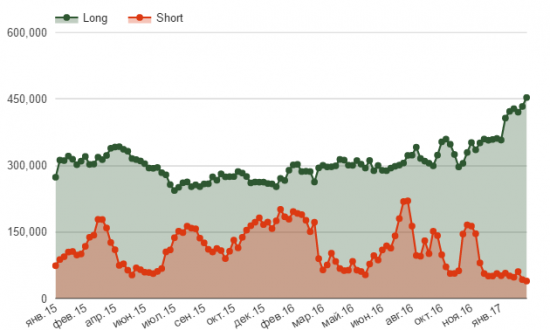

Согласно данным Комиссии по торговле товарными фьючерсами по состоянию на 11 июля в портфелях инвестиционных фондов находилось 309,9 тыс. длинных и 131,2 тыс. коротких контрактов. Получается, что чистая длинная позиция по нефти выросла до 178,7 тыс. контрактов или до 8,2 млрд долларов, что на 1,2 млрд больше, чем неделей ранее.

Это уже вторая неделю подряд, когда фонды сокращают объем “шортов”. За период с 27 июня по 11 июля их стало меньше на 49 тыс. контрактов. Хотелось бы отметить, что рост цен произошел из-за закрытия коротких позиций, однако количество длинных не увеличивается уже два с половиной месяца.

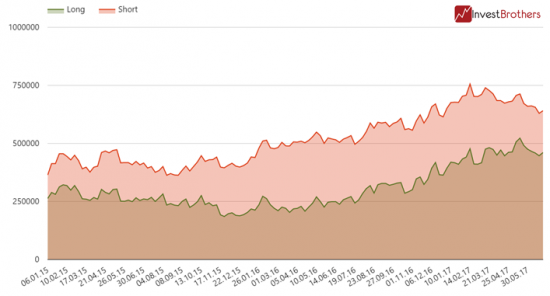

Производители, в свою очередь, нарастили объем страхования от падения котировок до 671 тыс. контрактов. Таким образом, они воспользовались восстановлением цен для того, чтобы захеджировать себя от снижения котировок.

( Читать дальше )

- комментировать

- 9 | ★3

- Комментарии ( 4 )

Производители нефти страдают от действий спекулянтов?

- 03 июля 2017, 00:25

- |

Западные хедж-фонды на прошлой неделе продолжили открывать короткие позиции по нефти – объем их “шортов” достиг 8,1 млрд долларов. Не удовлетворяют цены и производителей сырья.

К 27 июня портфель инвестиционных фондов увеличился на 12,6 тыс. длинных и на 13,8 тыс. коротких контрактов. Таким образом, сумма “лонгов” достигла 314 тыс. контрактов, а “шортов” 180,5 тыс. Объем их чистой длинной позиции опустился до 133,6 тыс. контрактов или до 6 млрд долларов.

Несмотря на падение котировок, активность производителей на товарной бирже в последнее время снижается. На прошлой неделе она немного повысилась, но не существенно. Ко вторнику нефтяники застраховали свою деятельность от падения котировок на 640,9 тыс. контрактов или на поставку 640,9 млн баррелей “черного золота”, что на 150 тыс. контрактов меньше, чем это было в феврале 2017 г.

( Читать дальше )

Инвестиционные фонды “зашортили” нефть почти на $2 млрд

- 25 июня 2017, 21:02

- |

Фонды, спекулирующие с нефтью, продолжают толкать ее вниз. За неделю их ставки на падение котировок выросли на 1,9 млрд долларов.

По состоянию на 20 июня в портфелях хедж-фондов находилось 301,5 тыс. длинных и 166,7 тыс. коротких позиций по нефти. За неделю их объем сократился и вырос на 18,1 тыс. и 42,5 тыс. контрактов соответственно. Таким образом, суммарная чистая длинная позиция по “черному золоту” упала на 60,6 тыс. контрактов, что примерно равнозначно 2,7 млрд долларам. То есть всего лишь за неделю фонды продали нефти почти на 3 млрд долларов – две трети мирового суточного потребления сырья.

Объем чистой длинной позиции по “черному золоту” опустился до 134,7 тыс. контрактов – минимум с августа прошлого года, и очень близко к показателям конца 2015 и начала 2016 гг.

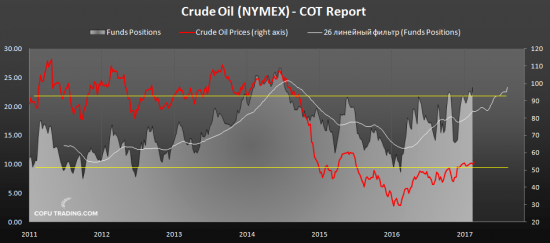

Одновременно падает общая сумма открытых позиций. По итогам вторника она была равна 2,7 млн контрактам, что почти на 450 тыс. меньше, чем в мае этого года. Происходит это из-за снижения активности со стороны производителей – они стали меньше хеджировать свою деятельность как от роста котировок, так и от ее падения. Это, в свою очередь, делает нефть более чувствительной к поведению инвестиционных фондов.

( Читать дальше )

Западные спекулянты воспользовались американским ударом по Сирии и купили рубли

- 16 апреля 2017, 21:06

- |

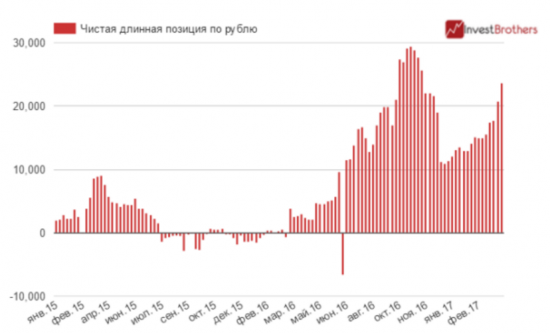

Западные спекулянты не испугались действий американского президента Дональда Трампа и решили воспользоваться возможностью, нарастив свои позиции по российскому рублю.

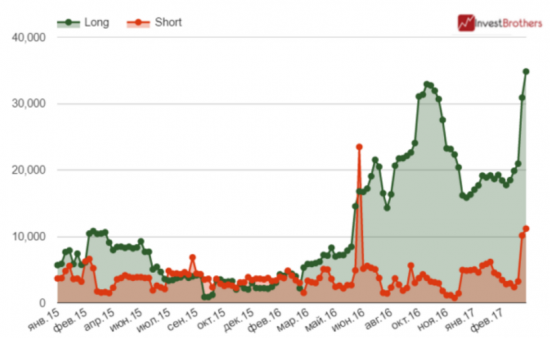

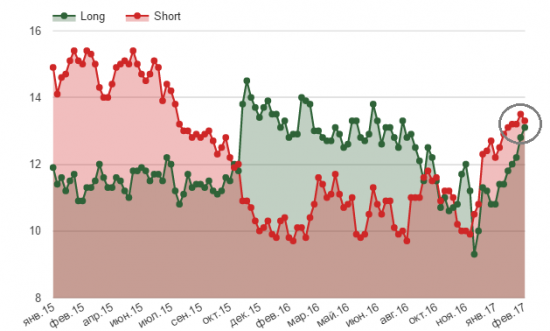

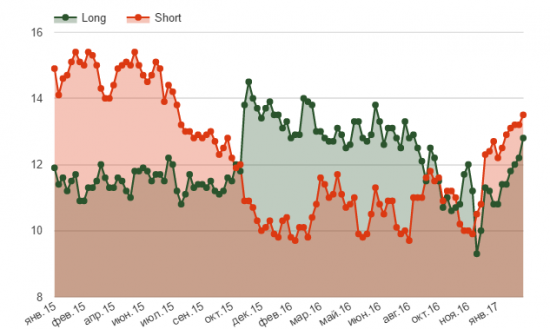

Несмотря на рост напряженности между Москвой и Вашингтоном, западные хедж-фонды продолжили увеличивать свои ставки на укрепление рубля. За неделю количество длинных позиций по российской валюте увеличилось на 3,9 тыс. контрактов, до рекорда последних лет — 34,8 тыс. контрактов, что эквивалентно 87 млрд рублям.

Росло и количество коротких позиций, однако более медленными темпами. По состоянию на 11 апреля фонды аккумулировали на своем балансе около 11,2 тыс. коротких контрактов. Таким образом, общая чистая длинная позиция по рублю увеличилась до 23,6 тыс. контрактов или 59,1 млрд рублей.

( Читать дальше )

Хедж-фонды продолжают скидывать нефть

- 26 марта 2017, 18:00

- |

Нефтяные спекулянты продолжили фиксировать прибыль, полученную за последний год, и закрывают свои длинные позиций по сырью. За неделю их объем упал еще на 775 млрд долларов.

По данным Комиссии по торговле товарными фьючерсами по состоянию на 21 марта в портфелях хедж-фондов находилось 371,4 тыс. длинных контрактов и 110,8 тыс. коротких. За пять рабочих дней объем «лоногов» опустился на 15,5 тыс. контрактов, а объем «шортов» вырос на 12,7 тыс. Таким образом, общая чистая длинная позиция по нефти сократился до 260,6 тыс. контрактов или до 13 млрд долларов. В отличие от прошлой недели на этот раз снижение проходило более умеренными темпами, тогда спекулянты уменьшили свои ставки на рост нефти аж на 86,8 тыс. контрактов, что мгновенно отразилось в ценах.

Похожая ситуация складывается и в Европе — там хедж-фонды также сокращают свои чистые длинные позиции. За неделю они снизились на 5 тыс. контрактов. Однако стоит отметить, что именно благодаря их действиям заокеанским коллегам удавалось зарабатывать — резкое закрытие коротких позиций весной 2016 г. привело к ралли на рынке нефти, в то время как американские фонды уже были готовы к этому.

( Читать дальше )

Хедж-фонды продают нефть, а «большие деньги» покупают

- 18 марта 2017, 14:27

- |

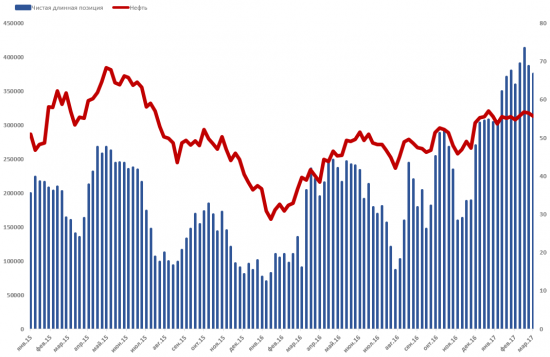

На прошлой неделе котировки нефти пережили максимальное за последние несколько месяцев снижение. Отчеты по позициям трейдеров, предоставляемые Комиссией по торговле товарными фьючерсами, дают отчетливый ответ, кем оно было спровоцировано.

За неделю с 7 по 14 марта хедж-фонды скинули 37,6 тыс. длинных контрактов по «черному золоту» и открыли 49,2 тыс. новых коротких позиций. Таким образом, за 5 рабочих дней их общая ставка на рост нефти упала аж на 86,8 тыс. контрактов, что эквивалентно 4,3 млрд долларам. Теперь их чистая длинная позиция составляет 289 тыс. контрактов или 14,4 млрд долларов, рухнув за неделю на все 23%.

Примечательно, что на этом падении крупные частные спекулянты, не относящиеся к хедж-фондам, наращивали свои ставки на рост нефти. За неделю они увеличили их примерно на 1,3 млрд долларов. В последний раз ими предпринимались столь активные действия в момент разворота медвежьего тренда по нефти в начале 2016 г.

( Читать дальше )

Ценами на нефть управляет Wall Street, а не баланс спроса и предложения

- 11 марта 2017, 19:33

- |

Хедж-фонды продолжили сворачивать свои ставки на нефть, за неделю количество длинных позиций по «черному золоту» сократилось почти на 11 тыс. контрактов, что эквивалентно 568 млн долларов.

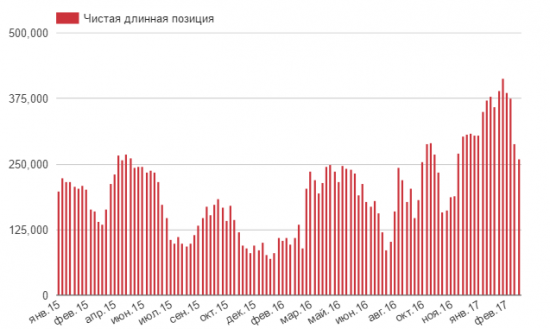

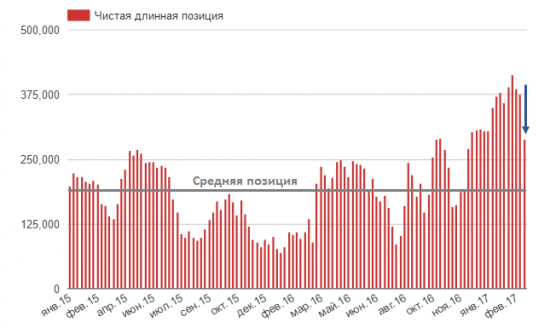

По состоянию на 7 марта хедж-фонды аккумулировали на своих счетах около 424,6 тыс. длинных контрактов по нефти. Количество коротких увеличилось на 223 контракта до 49 тыс. Разница между «лонгами» и шортами» по «черному золоту» снизилась до 375,6 тыс. контрактов. Максимальная ставка на рост сырья была сделана фондами 21 февраля, тогда чистая длинная позиция составила 413,6 тыс. контрактов. Таким образом, за 2 недели она стала меньше на 38,1 тыс. контрактов.

Зависимость между позициями хедж-фондов и ценами на нефть очень велика и именно их действия вызывали существенные колебания на рынке сырья. Однако в последний месяц им уже не удавалось поднять «черное золото» еще выше и они принялись фиксировать прибыль.

( Читать дальше )

Хедж-фонды начали закрывать позиции по нефти

- 04 марта 2017, 15:01

- |

Отсутствие какой-либо динами на рынке нефти вынудило ряд фондов начать закрывать длинные позиции по нефти. За неделю их объем упал почти на 1 миллиард долларов. В то же самое время выросло количество открытых коротких позиций.

Хедж-фонды по-прежнему продолжают находиться в чистой длинной позиции по нефти, однако за 5 рабочих дней она сократилась на 27 тыс. контрактов (1,5 млрд долларов). По состоянию на 28 февраля фонды держали в своих портфелях 435 тыс. длинных контрактов и 48,8 тыс. коротких. Таким образом, общая чистая ставка на рост «черного золота» составила около 20,9 млрд долларов.

За это же время мелкие спекулянты нарастили свою позицию по сырью, в надежде на возобновление его роста. Так, за неделю общее количество их чистых длинных позиций прибавило 7,3 тыс. контрактов и превысило 22 тыс. контрактов.

Крупнейшие трейдеры Нью-Йоркской товарной биржи опять показали свою неуверенность в дальнейшем движении котировок. Их объем коротких и длинных позиций практически уровнялся — спред между «шортами» и «лонгами» опустился до двух базисных пунктов, тогда, как в начале 2017 г. он был равен 1,4 процентному пункту.

( Читать дальше )

Нефтяные спекулянты продолжают верить в рост цен на сырье

- 26 февраля 2017, 13:15

- |

Хедж-фонды, несмотря ни на что, продолжают увеличивать свои длинные позиции по нефти, не остановила их и экспирация по фьючерсам. За неделю их ставка на рост «черного золота» выросла на 20 тыс. контрактов.

По состоянию на 21 февраля в портфелях хедж-фондов накопилось 453 тыс. длинных контрактов и 39,4 тыс. коротких. Таким образом, опять увеличилась разница между «лонгами» и «шортами». По итогам вторника она составила 413,4 тыс. контрактов, что соразмерно 22,3 млрд долларов.

Мелкие спекулянты вслед за хедж-фондами продолжают ставить на рост нефти. Вот уже 19 недель к ряду у них положительная длинная позиция по сырью и по состоянию на 21 февраля она равнялась 14,8 тыс. контрактов.

( Читать дальше )

Отчеты СОТ по нефти, сельхозу и основным валютным парам

- 24 февраля 2017, 12:38

- |

Краткие выводы по отчетам:

- Нефть: Фонды в экстримальной лонговой позиции. Хорошее время для шорта. Для лонга следует дождаться сокращения лонговых позиций.

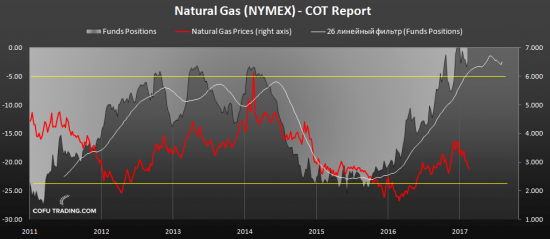

- Газ: Шортовая позиция сокращается с конца 2015 года и сейчас около нейтральных значений. Ничего интересного.

- Кукуруза, Соя, Пшеница: Ничего интересного.

- Индекс доллара: Аналогично нефти. Хорошее время для шорта и плохое для лонга.

- EUR/USD, GBP/AUD, USD/CAD, USD/JPY: Ничего интересного.

- NZD/USD, AUD/USD: Экстримально высокая лонговая позиция. Хорошее время для шорта и плохое для лонга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал