отчеты мсфо

🔎Нижнекамскшина Отчет МСФО

- 28 апреля 2023, 14:02

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1790724

( Читать дальше )

- комментировать

- Комментарии ( 0 )

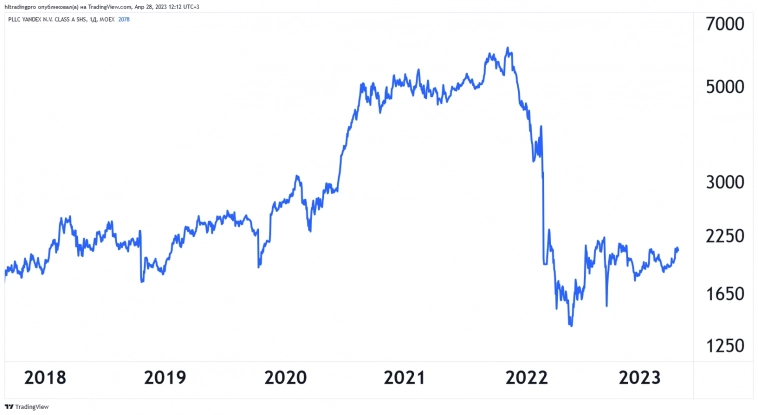

Яндекс - отчет за за I квартал.

- 28 апреля 2023, 13:39

- |

Яндекс отчитались за I квартал 2023:

выручка: ₽163.3 млрд

(+53% YoY, -1% QoQ)

прибыль:₽5.8 млрд

(₽13.0 млрд в I кв. 2022, ₽7.1 млрд в IV кв. 2022)

доля на поисковом рынке РФ: 63.3%

(+2% YoY, +1% QoQ)

подписчики Яндекс Плюса (всего): 22.1 млн чел.

(+77% YoY, +15% QoQ)

источник: yandex.ru

* YNDX -0.5% после отчета

Комментарии Yandex:

• Текущая геополитическая напряжённость и её влияние на российскую и мировую экономику создали исключительно сложные условия для нашего бизнеса, команды и акционеров.

• Существует некоторая вероятность принятия новых законов или нормативных актов, которые могут негативно повлиять на наших иностранных акционеров и на стоимость принадлежащих им акций Яндекса.

• В этот период неопределённости мы принимаем надлежащие меры по сохранению денежных средств и эффективному распределению капитала и бюджета.

источник: yandex.ru

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

( Читать дальше )

🔎ОАО СМЗ Отчет МСФО

- 28 апреля 2023, 12:44

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1790640

( Читать дальше )

Fix Price представила слабые результаты за 1 квартал - Атон

- 28 апреля 2023, 11:21

- |

Выручка выросла на 5.2% г/г до 65.9 млрд руб., при снижении сопоставимых продаж на 5.1% г/г (средний чек +4.1%, трафик -8.8%) и росте торговых площадей на 15.5% г/г. Компания открыла 185 магазинов на нетто-основе, сохранив прогноз по открытию 750 магазинов в новом году. Валовая прибыль по МСФО 16 составила 22.0 млрд руб., а рентабельность — 33.3%. Скорректированный показатель EBITDA достиг 11.4 млрд руб., рентабельность — 17.4%. Чистая прибыль за период составила 5.9 млрд руб., рентабельность чистой прибыли — 8.9%. Общие заимствования составили 19.5 млрд руб. против 21.9 млрд руб. на декабрь 2022. Обязательства по аренде немного выросли — до 12.8 млрд руб. с 12.6 млрд руб. в начале года. Чистый оборотный капитал составил 11.4 млрд руб. против 9.1 млрд руб. на начало года. Капзатраты составили 2.1 млрд руб. на фоне открытия новых магазинов и инвестиций в строительства новых центров дистрибуции.

Компания представила слабые результаты, на наш взгляд. Больше всего настораживает падение сопоставимого трафика на 8.

( Читать дальше )

ВТБ опубликовал сильные результаты за 1 квартал - Атон

- 28 апреля 2023, 11:01

- |

Чистый процентный доход банка за 1К23 составил 173 млрд руб. Чистая процентная маржа достигла 3.1% на фоне снижения стоимости фондирования. Чистый комиссионный доход составил 42 млрд руб. Чистые прочие операционные доходы составили 88 млрд руб. за счет двух разовых факторов: положительная переоценка структурной ОВП и прибыль от приобретения чистых активов (35 млрд руб.), в которые, мы считаем, вошла переоценка РНКБ.

Отчисления в резервы на обесценение составили 50 млрд руб. при стоимости риска 1.2%. Операционные расходы составили 79 млрд руб. В результате чистая прибыль по МСФО за 1К23 составила рекордные 147 млрд руб. против предыдущего рекорда в 87 млрд руб. в 3К21.

Общие активы ВТБ выросли на 5% кв/кв до 26 трлн руб. Коэффициент достаточности капитала Н1.1 на 1 апреля составил 6.5% (законодательный минимум: 4.5%), частично за счет смягчения регуляторных требований ЦБ.

ВТБ опубликовал сильные результаты за 1К23, и акции вчера выросли более, чем на 8%.

( Читать дальше )

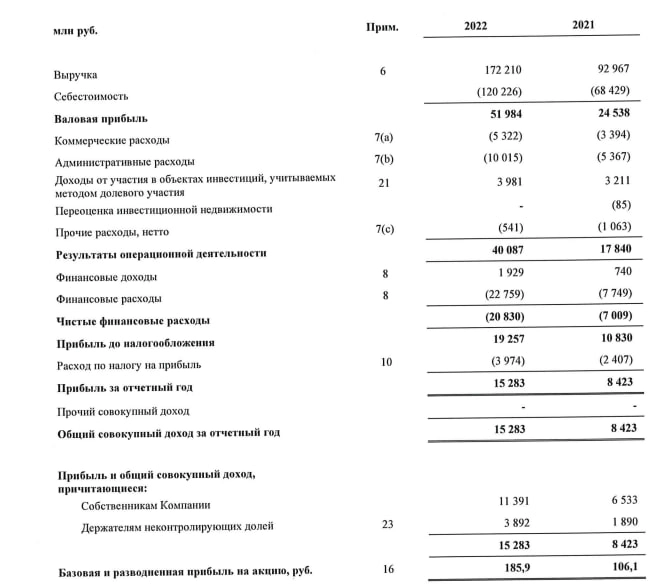

🛫 «Самолет» отчитался по МСФО за 2022. Результаты впечатляют.

- 28 апреля 2023, 10:31

- |

Ключевые показатели:

— Выручка выросла на 85% г/г (до 172,2 млрд руб)

— Валовая прибыль выросла на 112% г/г (до 52,0 млрд руб)

— Чистая прибыль выросла на 81% г/г (до 15,3 млрд руб) есть с чего платить дивиденды 😉

При этом компания сократила долговую нагрузку. Соотношение чистого долга за вычетом остатков на эскроу счетах к скорр. EBITDA составило 0,42х (на конец 2022 было 1,61х)

Рост благодаря выводу на рынок новых проектов в Московском регионе (который пострадал меньше других)

У Самолета высокие темпы роста, крупнейший земельный банк, амбициозные планы развития как ключевого бизнеса, так и сервисов вокруг недвижимости с высокой маржинальностью. Плюсом низкая долговая нагрузка и приятные дивиденды.

В общем как и писал уже несколько раз «Всё не так уж и плохо у девелоперов»

-

Я частный инвестор, автор телеграмм канала «Ричард Хэппи». Написанное не является индивидуальной инвестиционной рекомендацией

Про отчет Самолета и реакцию рынка на него

- 28 апреля 2023, 10:07

- |

По Самолету у меня стойкое впечатление, что инсайдеры там все заранее знают, поэтому тарят бумагу до отчета, и разгружаются после.

10 февраля так и получилось. По сути в день выхода отчета утром мы увидели хаи (благодаря энергичной поддержке ряда телеграм-каналов) и далее там пошла разгрузка с коррекцией -10%.

Сегодня даже уровни практически те же. Ну и,… внимание, вопрос!

Верите ли вы, что про хороший отчет Самолета никто не знал и по факту выхода новости не будет фиксача от энергичных телеграм каналов?:)

p.s. объем торгов на этом часе похоже будет рекордным в самолете за всю историю.

Чистая прибыль ГК "Самолет" в 2022 году выросла на 81%, до 15,3 млрд рублей - МСФО компании

- 28 апреля 2023, 09:53

- |

Выручка компании выросла на 85% год к году и составила 172,2 млрд рублей, а чистая прибыль выросла на 81% год к году, до 15,3 млрд рублей.

Валовая прибыль «Самолета» увеличилась в 2,1 раза, до 52,0 млрд рублей, а скорректированная EBITDA в 2022 году увеличилась в два раза, до 48,2 млрд рублей, с рентабельностью 29,0%.

Соотношение чистого долга к скорректированной EBITDA на 31 декабря 2022 года составило 1,61х, а за вычетом остатков на эскроу-счетах — 0,42х.

Источник: samolet.ru/investors/press/gruppa-samolet-obyavlyaet-finansovye-r-za-2022/

🔎КСК, Костромская сбытовая компания Отчет МСФО

- 28 апреля 2023, 09:21

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1790427

( Читать дальше )

Татнефть в очередной порадовала размером дивидендной выплаты, но на то есть свои причины!

- 28 апреля 2023, 07:51

- |

⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за IV квартал 2022 года в размере — 27,71₽ на каждый тип акций (дивидендная доходность составит порядка 6,7%, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 4 июля 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 июня.

Напомню вам, что компания уже выплачивала дивиденды по итогам 9 месяцев, их сумма составила — 39,57₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Компания за 2022 год выплатит акционерам 67,28₽, что оказалось выше прогнозов различных инвесткомпаний и аналитиков. Согласно дивидендной политике Татнефти: «Целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Как итог эмитент выплатил 54% от ЧП, а дивидендная доходность за год может составить — 16,4% на обыкновенную акцию, что весьма недурно в сложившейся ситуации. Но данная переплата была основана на отчётности Татнефти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал