отчеты МСФО

Отчётность Полюса

- 28 августа 2025, 18:40

- |

Отчет Полюса оставил двойственные ощущения. С одной стороны идет рост доходов, с другой стороны вызван он лишь ростом цен на золото.

Между тем себестоимость добычи унции на максимуме. Добывать золото все труднее и остается уповать только на девальвацию и высокие цены на золото.

Ждать Сухого Лога 3 года, а может и больше. За это время проблемы в бизнесе могут нарасти.

🤔 Напомню, у меня Полюс позиция №1 на ИИС с доходностью +72%. Пока жду девал — пока и держу. Дивиденды 70,85 руб. на акцию скрасят мое удержание.

Но! Внимательно слежу за ценой унции и курсом валют. Если дела в бизнесе будут ухудшаться надо чтобы эти две переменные компенсировали ухудшение и дальше. Иначе продавать.

- комментировать

- 335

- Комментарии ( 0 )

ГК Элемент МСФО 1п 2025г: выручка ₽16,09 млрд (-18,9% г/г), чистая прибыль ₽2,01 млрд (снижение в 1,9 раза г/г)

- 28 августа 2025, 18:22

- |

📉выручка ₽16,09 млрд (-18,9% г/г)

📉чистая прибыль ₽2,01 млрд (снижение в 1,9 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=38265&type=4

ЮМГ МСФО 1п 2025г: выручка €132 млн (+5% г/г), чистая прибыль €55,91 млн (+29,4% г/г)

- 28 августа 2025, 17:54

- |

📈выручка €132 млн (+5% г/г)

📈чистая прибыль €55,91 млн (+29,4% г/г)

www.e-disclosure.ru/portal/files.aspx?id=39022&type=4

Аптеки 36,6 МСФО 1п 2025г: выручка ₽51,13 млрд (+23% г/г), чистая прибыль ₽40 млн против ₽58 млн годом ранее

- 28 августа 2025, 17:31

- |

📈выручка ₽51,13 млрд (+23% г/г)

📉чистая прибыль ₽40 млн против ₽58 млн годом ранее

www.e-disclosure.ru/portal/files.aspx?id=1216&type=4

Группа Астра: смотрим на отчет за полугодие.

- 28 августа 2025, 16:23

- |

Компания опубликовала свежие данные по МСФО за 1п2025г:

• Отгрузки: ₽5,8 млрд (+4% г/г)

• Выручка: ₽6,62 млрд (+34,6% г/г)

• Скорр. EBITDA: ₽1,27 млрд (+22% г/г)

• Чистая прибыль: ₽0,66 млрд (–53% г/г)

CFO Астры также заявила о низкой активности клиентов и неготовности многих обсуждать инвестрешения на фоне геополитической и макроэкономической неопределенности.

Это прямо повлияет на годовой показатель отгрузок. Изначальные прогнозы могут быть не достигнуты, и менеджмент уже предупреждает нас об этом. Как по мне, это серьезный звонок для инвестора.

Но, что не может не радовать, у Астры куда более сильное финансовое здоровье и динамика прибыльности. Посмотрим на тот же Позитив, там проблем с операционкой побольше.

Если вы верите в успех на дистанции — стоит держать Астру дальше, если вы надеетесь на внушительный рост в ближайшие месяцы — лучше не рисковать, не тратить время и сфокусироваться на других идеях.

На этом фоне посмотрим, какие технологии компания развивает и как они работают на эффективность.

( Читать дальше )

ДЗРД МСФО 1п 2025г: выручка ₽1,07 млрд (-36,2% г/г), чистая прибыль ₽0,37 млрд (рост в 7,5 раз г/г)

- 28 августа 2025, 16:18

- |

📉выручка ₽1,07 млрд (-36,2% г/г)

📈чистая прибыль ₽0,37 млрд (рост в 7,5 раз г/г)

www.e-disclosure.ru/portal/files.aspx?id=5496&type=4

Как можно манипулировать цифрами в отчетах?

- 28 августа 2025, 16:10

- |

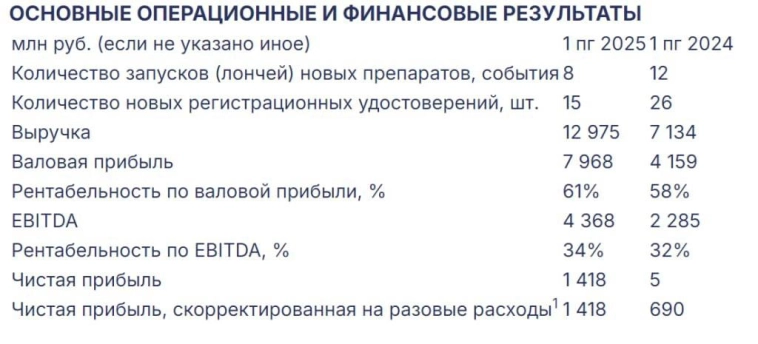

Наглядный пример — результаты Промомед по МСФО за 1п 2025г:

➕ Выручка: ₽12,97 млрд (+81,8% г/г)

➕ Чистая прибыль: ₽1,41 млрд (рост в 279 раз г/г)

➕ Подтверждение прогноза на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%.

ВАУУУУ! 😱 РОСТ ПРИБЫЛИ В 279 РАЗ!!! БЕГУ ПОКУПАТЬ!

Хочу напомнить о таком понятии, как «низкая база» 💡 — когда любой рост с низких значений будет выглядеть ошеломительно.

Важнее подметить, что чистая прибыль составляет 10.87% 📊 всей выручки, что нормально. Никакого феномена роста здесь нет.

Промомед, однозначно, интересная идея на нашем рынка, на публичном рынке аналогов фактически нет. Но не впадайте в эйфорию и не ждите «иксов» там, где их нет 🤗

t.me/+j3ohRZAa_dpkMTli, буду рада видеть вас среди подписчиков! 😊

🔎ОАО ДЗРД Отчет МСФО

- 28 августа 2025, 16:09

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1896685

( Читать дальше )

Мечел: разбираем отчет дня

- 28 августа 2025, 16:09

- |

Сегодня вышли свежие данные по МСФО за 1 полугодие 2025 года:

➖ Выручка: ₽152,29 млрд (-26% г/г)

➖ Чистый убыток: ₽40,51 млрд против убытка ₽16,68 млрд годом ранее. Убыток вырос на 110% за счет начисления обесценения по активам добывающего сегмента.

➖ Добыча угля снизилась на 28% кв/кв до 1,52 млн т.

➖ Производство чугуна снизилось на 10% кв/кв до 693 тыс т.

➖ Производство стали упало на 6% кв/кв до 811 тыс т.

➖ По всему сортаменту металлопродукции 2025г ожидается снижение цен, связанное с сокращением инвестактивности из-за высокой ключевой ставки.

➕ Компания приняла решение приостановить производство нерентабельных видов продукции, частично переориентировав ресурсы на более востребованную в сегодняшних реалиях продукцию.

➕ До конца года имеются предпосылки для дальнейшего роста средних цен на металлургический уголь – прежде всего в связи с сокращением глобального предложения.

Мечелу очень плохо и одним снижением ставки здесь ситуацию не исправишь ❌. У корпорации огромное долговое бремя, а также проблемы с рентабельностью поставок.

( Читать дальше )

#MTLR "Мечел" сегодня отчитался за 1 полугодие, посмотрим динамику

- 28 августа 2025, 16:04

- |

По ключевым показателям у компании:

Выручка: 1 полугодие 2024: 206,0 млрд руб. ➡️ 1 полугодие 2025: 152,3 млрд руб. (-26%).

EBITDA: 1 полугодие 2024: 32,8 млрд руб. ➡️ 1 полугодие 2025: 5,7 млрд руб. (-83%).

Чистая прибыль (убыток): 1 полугодие 2024: убыток 16,7 млрд руб. ➡️1 полугодие 2025: убыток 40,5 млрд руб.

Финансовые расходы: 26,8 млрд руб. (+33%)

По другим показателям динамика также не из лучших:

1️⃣Снижение дебиторской задолженности: -13,8 млрд руб.

2️⃣Снижение товарно-материальных запасов: -5,0 млрд руб.

3️⃣Рост кредиторской задолженности: +8,5 млрд руб.

🔼Чистый долг На 30.06.2025: 252,7 млрд руб. (-3%)

Приятного мало, по факторам давления на эмитента по-прежнему остаются:

1️⃣Снижение цен на коксующиеся угли.

2️⃣Снижение спроса при избытке предложения.

3️⃣Низкая рентабельность в совокупности факторов.

4️⃣Высокий уровень долговой нагрузки у компании.

🗣Даже цикл снижения сейчас компании не сильно поможет, потребуется больше времени для стабилизации дел в компании. Покупки рассматривать можно, но с прицелом на долгосрочное ожидание и расчетом на улучшение в секторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал