опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Нужна помощь от Опционщиков

- 27 ноября 2015, 03:10

- |

Если вам продают опцион Call на XAURUB со страйком spot+300р./гр., за счёт каких инструментов можно сгенерировать встречную сделку, чтобы заработать на разнице премий и получить нулевой рыночный риск.

Было бы оптимально продать такой же Call за более большие деньги, но, как я понимаю, прямого опциона на XAURUB не существует.

Заранее благодарен за помощь!

- комментировать

- 71

- Комментарии ( 1 )

Как не странно, тот же вопрос по опционам (где ошибка в расчетах?)

- 26 ноября 2015, 20:16

- |

О сколько нам попыток чудных, готовит просвещенья дух.

В прошлом топике мне обстоятельно ответили уважаемые профи, что ненормальные % у моего IB брокера, что ни на есть самые верные и настоящие. Даже сетовали, что стыдно было самому не догадаться посчитать арифметику на уровне 3-го класса церковно-приходской школы.

ОДНАКО, не поверите, но я снова нашел задачку, полагаю, снова для 3-го класса, но мне непонятно.

Итак, меня убедили, что мой брокер, высчитывая по БШ (Блэку Шоулзу) не ошибается, а если даже чуть, все равно порядок цифр очень даже верный.

А теперь смотрим следующее:

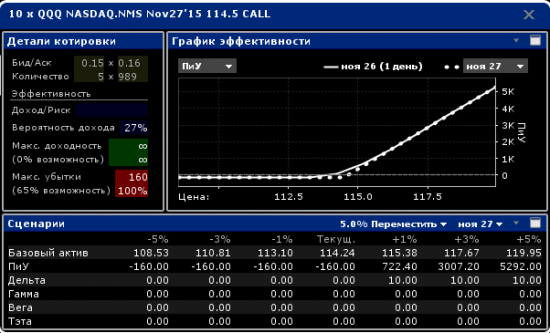

Красота, не так ли?

Покупаем 10 колов QQQ (этот ETF — аналог Nasdaq) за сутки до экспирации. Что показано --> инвестируем $160, а при движении всего +1 %, нам рисуют $722 профита, что в 4.5 раза больше (то есть +450 %).

( Читать дальше )

Биржа сошла с ума. ГО по Стредлу в 5 раз больше максимально убытка

- 26 ноября 2015, 19:53

- |

Это безобразие, которое никогда не прератится у нас?

Илья Коровин: Потому что могу

- 26 ноября 2015, 14:56

- |

Акции - Фьючерсы - Опционы. Алексей Рязанов 26 ноября 2015 г.

- 26 ноября 2015, 12:44

- |

Опционы для переростков (волатильность)

- 26 ноября 2015, 00:33

- |

Судя по вопросам, рассуждениям и понятиям, стоит начать все сначала. Повторение мать… хоть и скучно. Волатильность по понятиям. Ну формулки вы можете в Викопедии посмотреть, а я по пацански попробую. Вола это годовой показатель. Если цена, за год, изменилась со ста до ста десяти, то вола равна 10%. Или величина годовой свечки, кому как понятно. Историческая волатильность это кусочки годовой посчитанные по разным методикам. Это скользящая средняя. Так или иначе это история, а история не всегда нас учит. Можно предполагать, что если максимум волы был не более 35%, то либо выше не будет ни когда, либо скоро пиз-т, что мало не покажется. Кто во что верит. Более интересная волатильность, это предполагаемая, она же имплайд, она же придуманная, она же предмет торга. Вот на ней и хотелось бы остановиться. Назовем ее IV. Я уже писал про эффективный рынок.

( Читать дальше )

Снова стредл и немного сбербанка

- 25 ноября 2015, 16:31

- |

Действую по мере наступления событий.

Сбербанк как обычно зверствует и его опционы с самой большой волатильностью. Здесь продаю широчайший стренгл путы 9000 по 30р (сделал), коллы 12250 по 30р выставил. Никак ниже 95 его не вижу к экспирации с учетом общего сантимента и перекоса в сторону шортов у физиков http://moex.com/ru/derivatives/open-positions.aspx

По мере приближения экспирации буду сокращать диапазон продажей более высоких путов.

По ри тоже интересно в свете последних событий повысилась волатильность, центральный стредл 87500 стоит 6000п. Поэтому продал центр с целью взять минимум 1000п распада. Срок выхода из позиции не позже десяти дней до экспирации.

Это начало чего?

- 24 ноября 2015, 23:43

- |

— 82 путы-23

— 92 путы- 87

— 105 путы -10

В целом конечно если 103 устоит то мои шансы равны нулю, а вот если панические сопли и дальше будут в умах хомячков, то тут может быть и 90 вполне, пока я вижу преграду в районе 103, скоро увидим. И конечно буду продолжать подгружать 92 путы, по мере роста, всё что дешевле 280 рублей меня очень устраивает, то есть тут лить и лить, главное чтобы падение продолжилось, а ещё лучше камнем до 95 до конца недели, у страха глазёнки то ох какие большие. Сейчас возможно самое интересное начинается.

Илья Коровин: Фиксируем прибыль 5% за неделю, строим колл-спрэд

- 24 ноября 2015, 10:47

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 24 ноября 2015 г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал