опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Планируемая сделка. EBAY.

- 12 января 2016, 09:16

- |

P.S. Дельта по колам на CMG вчера еще припала, пришлось прикрыть еще 14 акций по 411.06. Убыток от закрытых позиций на текущий момент составляет 8047,58 USD. Печалька, а сидеть в позе 3 дня осталось.

- комментировать

- 15

- Комментарии ( 2 )

Подскажите пожалуйста надежного брокера по опционам

- 11 января 2016, 20:20

- |

Уровни по Brent или когда можно брать ее в лонг

- 11 января 2016, 17:38

- |

Есть две плиты поменьше на 29 и 31. Видимо, числа не очень круглые, поэтому поменьше там опционов куплено. На мартовских опционах плита тоже в районе 31. На апрельские опционы пока спроса нет.

Вывод: по 31-30 можно брать в лонг со стопом ниже 30. При пробое 29 улетит на 26. Там можно смело шортить на всю котлету.

Кризис и жадность брокера ITInvest. Куда бедному крестьянину теперь податься?

- 11 января 2016, 14:01

- |

Хорошая программа Option-Lab, несмотря на долгое отсутствие новой версии. Неплохой тариф брокера ITInvest для торгующих опционами. Настолько все было неплохо в 2015 году, что собирался в этом увеличить депозит раза так в три. Но, увы, все хорошее когда-нибудь заканчивается и брокер в качестве новогоднего подарка преподнес сюрприз, ежемесячную плату за пользование безусловно полезной, но уже не такой привлекательной Option-Lab. Выглядит это так:

СПО «Option Lab» и СПО «Option Lab Trade»

(в случае если совокупно уплаченное Клиентом за календарный месяц комиссионное вознаграждение Брокера не превысило 900 (Девятьсот) рублей 00 копеек) - 900 (Девятьсот) руб. / мес.

Следует заметить, что рассылку по поводу новой комиссии я не получал, хотя, признаю, мог и не заметить в ворохе всяких новогодних поздравительных писем.

Но на этом сюрпризы не закончились. Выяснилось, что брокер не предоставляет отчета, в котором можно было бы увидеть суммарную брокерскую комиссию за истекший месяц. В отчетах есть комиссия за каждую операцию, что предполагает высокое мнение брокера об умственных способностях клиента и о его продвинутости как пользователя Excel, способного самостоятельно рассчитать эту комиссию.

В общем, все как обычно, жадность и глупость шествуют рука об руку.

Опционы на Америке. CMG. Часть II.

- 11 января 2016, 12:56

- |

Продолжение. Начало здесь: http://smart-lab.ru/blog/301051.php

Я решил рассказать о ходе этой сделки во многом потому, что она практически сразу пошла не так, как планировалась. Инвест идея была такова: акция уже сильно упала, объемы вернулись к нормальным значениям, теперь ожидаем колебаний в коридоре 510-470 долларов.

Вот график акции на момент открытия позиции.

Ожидаемая волатильность достигла своих максимумов за текущий год – почему бы ей не вернуться к своим нормальным значениям.?

( Читать дальше )

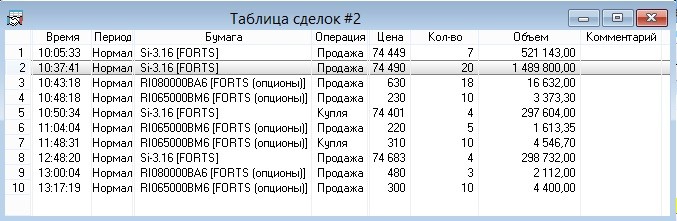

ОПЦИОНЫ ПУБЛИЧНО #3: 5% за 15 дней?

- 11 января 2016, 11:22

- |

Всем здравствуйте! Мы снова в эфире.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), так что сразу перехожу к делу.

Этот эксперимент начал 5 января, с целью закончить до экспирации.

Момент для продажи опционов посреди январских праздников оказался довольно неплохим.

День 0, 4 января.

Цели я снова выбрал «экспериментальные», то есть чуть ближе и больше объемом, чем это происходит при обычной торговле.

Но на этот раз нет цели «урвать проценты», цель добиться заявленной доходности с учетом волатильности рынка и повышенного ГО.

А теперь несколько важных пояснений.

Это сделки за 4 января. Этот день мы не считаем в результате, поскольку там были другие сделки, в других инструментах, и смешивать результаты не стоит.

Я закрыл свою позицию в Si и открыл в коллах и путах.

( Читать дальше )

Торговые сигналы, торговые советники, рекомендации по биржевой торговле, сканеры

- 10 января 2016, 12:14

- |

Мы здесь, чтобы обмениваться информацией, правильно?

То есть информацию, которая поможет вам эффективно распоряжаться своими деньгами, выгодно инвестировать.

Обмениваясь информацией, мы получаем новую информацию и зарабатываем быстрее, больше и с меньшими затратами (это мое субъективное мнение, поправьте меня, если я ошибаюсь).

К теме поста: в США и странах «Золотого миллиарда» есть компании, которые предоставляют сервисы торговых сигналов, торговых советников, сканеров и рекомендаций по биржевой торговле.

Какие примеры успешных сервисов вы можете привести (мой сервис рекомендаций по биржевой торговле — пока только для Московской биржи, его можно не рассматривать)?

Почему эти сервисы пользуются успехом?

Как вы считаете, если сервис стоит (в США), например 6 000 долларов в год — сервис торговых сигналов — какой должен быть капитал, чтобы инвестиции были эффективными — размер капитала?

Итак, мой сервис рекомендаций по биржевой торговле — не рассматриваем, какие другие сервисы торговых сигналов — торговых советников — сканеров — вы можете порекомендовать и почему?

Сколько вы готовы платить за хорошие подсказки? :)

Примеры сервисов, которые общедоступны - http://www.finviz.com, http://www.freestockcharts.com...

Успешного тренда!

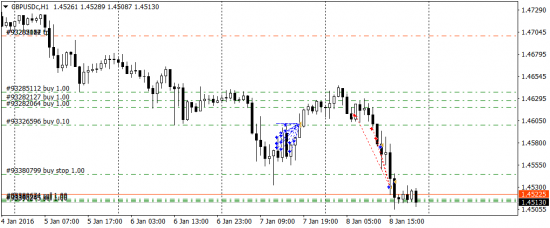

Разнонаправленные пирамидки

- 10 января 2016, 10:32

- |

Удерживая пирамидки одновременно и вверх и вниз сделал за 2 дня +120%, сейчас имею лонги которые минусуют, и шорты такого же объёма который чуть в плюсе, если ниже 1,45 гораздо ниже не упадёт, буду крыть шорты и в случае движа вверх уже доливать лонги вплоть до 1,46-1,4640, самое сложное это разрулить это дело, но зато не надо себе мозги насиловать куда вставать, всё стало предельно просто, все усилия на управление позами и капиталом.

Опционы, как зафиксировать стоимость доллара?

- 08 января 2016, 22:59

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал